Setor mostra força nas vendas em 2024

A presente edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção repassa os números do mercado em 2024, estimando a dimensão obtida pelo setor em vendas na Linha Amarela e em Demais Equipamentos, além de apontar tendências, preocupações, oportunidades, análises e previsões de vendas para os próximos dois anos.

Em relação ao mercado, especificamente, a expectativa é de crescimento em ambas as categorias incluídas no trabalho em 2024, chegando à ordem de dois dígitos para o mercado de Linha Amarela e de um digito para Demais Equipamentos, na comparação com 2023, quando o mercado retraiu em ambos os segmentos, conforme publicado com exclusividade na edição no 280 da Revista M&T.

Neste ano, ao contrário, o setor se mostra forte em vendas, com estimativas para a Linha Amarela 15% acima da média de vendas entre 2021 e 2023, atingind

A presente edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção repassa os números do mercado em 2024, estimando a dimensão obtida pelo setor em vendas na Linha Amarela e em Demais Equipamentos, além de apontar tendências, preocupações, oportunidades, análises e previsões de vendas para os próximos dois anos.

Em relação ao mercado, especificamente, a expectativa é de crescimento em ambas as categorias incluídas no trabalho em 2024, chegando à ordem de dois dígitos para o mercado de Linha Amarela e de um digito para Demais Equipamentos, na comparação com 2023, quando o mercado retraiu em ambos os segmentos, conforme publicado com exclusividade na edição no 280 da Revista M&T.

Neste ano, ao contrário, o setor se mostra forte em vendas, com estimativas para a Linha Amarela 15% acima da média de vendas entre 2021 e 2023, atingindo 17% para o Total de Equipamentos, como veremos à frente.

“Pode-se considerar que 2024 foi um ano ótimo para o setor”, comenta o coordenador da pesquisa, Mario Miranda.

Segundo o engenheiro, nas sondagens realizadas entre 2021 e 2024, sempre no mesmo período do ano (em novembro), o sentimento majoritário dos entrevistados tem apontado uma “relativa positividade” em relação ao mercado e ao desempenho das empresas do setor no Brasil.

“O sentimento positivo atual é resultado de quatro anos consecutivos de crescimento desse mercado no país”, avalia o pesquisador.

Porém, como veremos, certa cautela permanece no ar em relação especialmente a governo, economia brasileira e decisões políticas, que podem impactar o mercado em 2024.

“Mesmo com vários desafios à frente, é preciso considerar que o histórico de vendas do mercado de máquinas e equipamentos tem se mostrado resiliente no Brasil, com crescimento robusto nos últimos anos e recorde histórico de aproximadamente 40 mil máquinas de Linha Amarela em 2022”, acentua o coordenador.

Apesar dos obstáculos enfrentados no ano, a projeção geral é positiva para o setor, com expectativa de crescimento advinda não apenas da exportação de commodities (minérios e produtos agrícolas), mas também dos setores de Construção Leve (Minha Casa Minha Vida) e Infraestrutura (PAC), que dependem diretamente de iniciativas governamentais nas três esferas.

Restam ainda outras barreiras pelo caminho, como é possível conferir no quadro à frente sobre preocupações e oportunidades, que – a partir das reuniões de trabalho com o Grupo de Apoio (v. Box) – compila pontos positivos e riscos que embasam as estimativas de vendas para 2024 e as previsões para 2025.

A seguir, é demonstrada detalhadamente a evolução da venda de máquinas e equipamentos desde 2010 até a previsão para o próximo ano.

Nesta perspectiva, o mercado brasileiro mostra um crescimento sólido desde 2018, com recorde de vendas na Linha Amarela em 2022, balanceado por um ajuste de rota no ano passado.

DINÂMICA

De saída, o trabalho busca auxiliar na compreensão da dinâmica do mercado, reunindo subsídios para a tomada de decisões estratégicas.

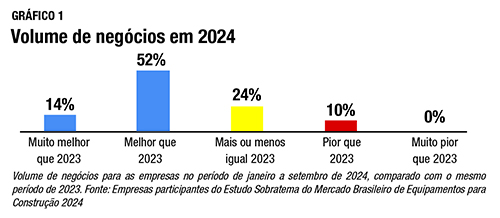

Isso implica o dimensionamento do volume de negócios movimentado durante o ano pelas empresas de Construção, Rental e Prestadores de Serviços, especificamente no período de janeiro a setembro de 2024, comparado com o mesmo período de 2023 (v. Gráfico 1).

Em resumo, o resultado da 2ª sondagem de 2024 mostra que 90% das empresas realizaram um volume de negócios “igual”, “melhor” ou “muito melhor” que no mesmo período do ano passado, com acréscimo de 6 pp em um ano.

Esse acréscimo indica uma tendência de aumento nos negócios em 2024 para as empresas sondadas. “O percentual é muito próximo ao registrado em 2022 (96%), que ademais foi excelente para as empresas em volume de negócios, com uma diferença de apenas 6 pp”, nota Miranda.

Por outro lado, há uma redução drástica de 20 pp no item “mais ou menos igual” (estável), em comparação à sondagem de 2023. Já o acréscimo de 26 pp nos itens “melhor” e “muito melhor” indica que o ano de 2024 tende a ser bem superior no volume de negócios, comparado a 2023.

“De fato, 66% das empresas indicam que, de janeiro a setembro de 2024, a demanda está sendo ‘melhor’ ou ‘muito melhor’ que 2023”, aponta o analista de mercado.

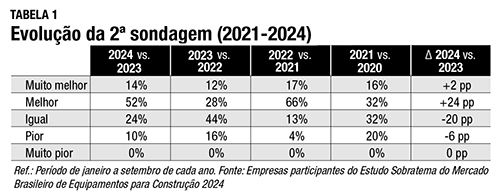

A Tabela 1 traça a evolução da 2ª sondagem desde 2020, mostrando um avanço de 40% nestes itens no comparativo de 2023 versus 2022, o que representa um acréscimo de 26 pp no período.

No item “pior” e “muito pior”, a 2ª sondagem deste ano mostra uma redução de 6 pp em relação ao ano passado, o que significa que há menos empresas enfrentando um ano em piores condições de vendas que em 2023.

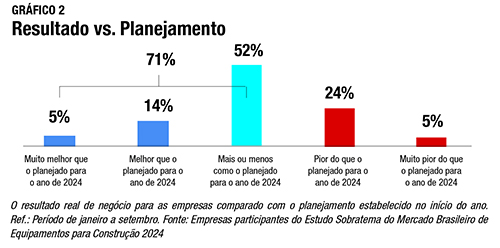

Sobre o volume de negócios em relação às expectativas (v. Gráfico 2), o resultado real para as empresas de janeiro a setembro de 2024 – comparado com o planejamento estabelecido no início do ano – evidencia que para 71% do total de empresas participantes o período se revelou “mais ou menos igual”, “melhor” ou “muito melhor” que o esperado.

Na 2ª sondagem de 2023, 76% das empresas responderam da mesma maneira, em uma redução de 5 pp neste ano.

Para 19% das empresas, a expectativa foi superada no período de janeiro a setembro de 2024. Em comparação a 2023, houve uma redução de apenas 1 pp, mostrando empate técnico.

Para 52% das empresas, o ano foi “mais ou menos igual” ao planejado, isto é, as empesas alcançaram as metas de negócios pré-estabelecidas para o exercício.

“Portanto, podemos afirmar que o resultado corporativo para uma boa parte das empresas (71%) está sendo de acordo ou melhor que o planejado para o ano”, interpreta Miranda.

Na 2ª sondagem de 2024, 29% das empresas responderam que o resultado foi “pior” ou “muito pior” que o planejamento.

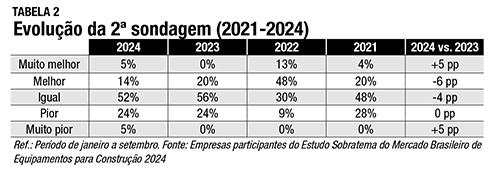

Em 2023 este percentual foi de 24%, um aumento de 5 pp no período de um ano. Isto demonstra que, entre janeiro e setembro de 2024, os resultados obtidos pelas empresas não se descolam muito dos obtidos na sondagem de 2023, conforme mostrado na Tabela 2.

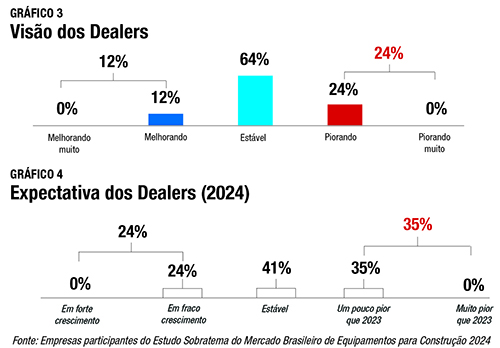

Relativo ao volume de negócios, o Gráfico 3 compila as avaliações de 20 empresas que atuam como Dealers no país, mostrando que, independentemente do volume de vendas efetivado de janeiro a setembro de 2024, a avaliação geral de mercado para máquinas e equipamentos “melhorou” ou “melhorou muito” para 12% das distribuidoras em 2024.

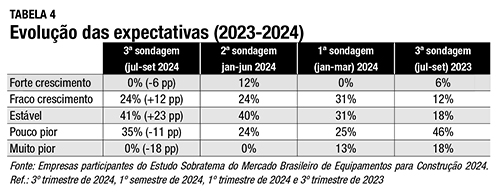

Na Tabela 3, é possível acompanhar a evolução das três sondagens realizadas em 2024.

Na 1ª sondagem, a avaliação do mercado foi significativamente reduzida para “melhorando” e “melhorando muito”, assim como para “piorando” e “piorando muito”. Na 2ª sondagem, todavia, o quadro começa a mudar, com uma avaliação melhor para o mercado.

“De janeiro a setembro, o sentimento geral dos Dealers foi de relativo otimismo em relação ao mercado em 2024”, pondera o engenheiro, destacando que 12% dos Dealers disseram que o volume de vendas está “melhorando”, enquanto para 64%, mantém-se estável.

“Ou seja, para 76% dos participantes, o volume de vendas está equilibrado”, completa.

Nas avaliações realizadas durante o 3º trimestre de 2024, fica claro um cenário “melhorando muito” para nenhum dos Dealers entrevistados, mantendo a percepção registrada no 3º trimestre de 2023, sobre o período de janeiro a setembro.

A avaliação “melhorando” é citada por 12% dos Dealers consultados, repetindo o sentimento compartilhado no 3º trimestre de 2023.

No comparativo de janeiro a setembro de 2024 versus o último trimestre de 2023, as opiniões “melhorando muito”, “melhorando” e “estável” mostram as diferenças.

Somando-se “melhorando muito”, “melhorando” e “estável”, a diferença no período é de 11 pp para cima na 3ª sondagem de 2024, sendo que apenas 12% dos Dealers reportaram que o mercado está “melhorando” ou “melhorando muito”.

“Podemos afirmar que a avaliação geral do mercado para máquinas e equipamentos está melhor que no mesmo período de 2023”, deduz o coordenador.

NÚMEROS

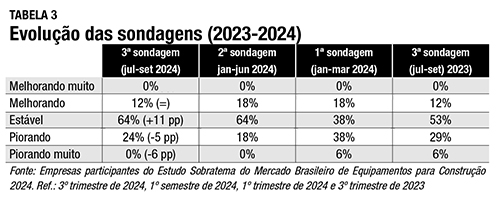

Passemos agora à análise dos números de vendas para averiguarmos se o desempenho realmente ocorreu como apontado na pesquisa (v. Gráfico 4). Para 64% dos Dealers, o mercado permaneceu “estável” no período de janeiro a setembro de 2024, contra 53% no 3º trimestre de 2023.

“O aumento é de 11 pp em relação a 2023, o que é um indicador positivo para a avaliação do mercado”, diz Miranda.

Já 24% dos Dealers disseram que, no período de janeiro a setembro de 2024, o mercado está “piorando” e “piorando muito”, contra 35% de respostas idênticas registradas no 3º trimestre de 2023.

“A mudança é significativa no período de um ano, com melhora na avaliação de 11 pp”, explana

Na Tabela 4, é possível acompanhar a evolução das sondagens realizadas em 2024. Na 1ª, 2ª e 3ª sondagem, a expectativa para o mercado de máquinas e equipamentos no Brasil não apontou variação significativa.

Apenas a resposta “igual” a 2023 mostrou uma evolução mais expressiva, passando de 31% (janeiro-março) para 40% (janeiro-junho) e, posteriormente, 41% (julho-setembro).

Na distribuição das respostas dos Dealers para o período de janeiro a setembro, 24% responderam que o mercado “vai crescer” em 2024, enquanto 41% responderam que o mercado “será igual” ao ano de 2023, como mostra a Tabela 4.

Já para 35% dos Dealers, a expectativa é que o mercado “será pior” que 2023 (11 pp menor em relação à 3ª sondagem, feita no ano passado).

“De acordo com as respostas dos participantes, a expectativa de redução do mercado de máquinas e equipamentos em 2024 é baixa”, crava o engenheiro.

Somando-se “forte crescimento”, “fraco crescimento” e “estável”, a diferença no período de janeiro a setembro de 2024 (65%) versus o 3º trimestre de 2023 (36%) é de 29 pp para cima.

“Como já explicitado anteriormente, a expectativa dos Dealers para o mercado em 2024 é bastante positiva”, completa Miranda.

DESAFIOS

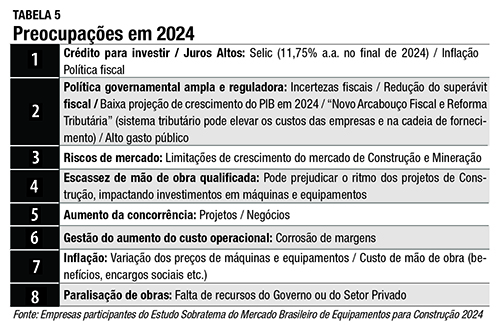

É fato que esse movimento ocorre em um cenário de “Preocupações” (v. Tabela 5) para as empresas em 2024, que afetaram os negócios e, consequentemente, as receitas.

Em síntese, o item mais votado pelo grupo aponta “dificuldade em obter crédito para investir” e “juros altos”.

“Desde o ano passado, o setor tem comentado que os bancos vêm exigindo muitas garantias para conceder crédito”, observa o pesquisador. “Desde então, o cenário não mudou, uma vez que as empresas médias e pequenas têm encontrado muitas dificuldades na obtenção de crédito.”

De acordo com o consultor, isso acarreta impactos principalmente para as empresas de Rental de médio e pequeno porte, que não têm margem de negociação das taxas com as instituições comerciais ou mesmo com bancos de fábrica.

Além disso, os “juros futuros” subiram no 3º trimestre de 2024, forçando muitas empresas a utilizar capital próprio para investir no negócio.

“A expectativa de alta de juros reduz o capital produtivo, impactando os investimentos das empresas”, relata Miranda.

O 2º item mais votado pelo grupo indica receios com uma “política governamental ampla e reguladora”, além de “baixa projeção de crescimento do PIB”, “alto gasto público” e “aprovação do Novo Arcabouço Fiscal”.

“Com o risco de um mercado de crédito ainda mais restritivo e alguma disfuncionalidade, novos casos de inadimplência alta podem impactar de modo contundente o mercado e as atividades das empresas”, ressalta Miranda.

“Por outro lado, se a inflação se demonstrar resiliente, como tem ocorrido nos últimos meses, o Banco Central pode manter uma política monetária mais apertada por um período mais longo, sem baixar a taxa de juros como planejado.”

Para o PIB, é bom lembrar, a mediana das projeções em 2024 avançou de 3,01% para 3,05%. A previsão para 2025 foi mantida em 1,93%, enquanto a estimativa para 2026 permanece em 2% há 63 semanas.

Passando para o 3º item mais votado, os “riscos de mercado” podem limitar o crescimento do setor, na opinião dos entrevistados. “Inflação”, “déficit público” e “baixos investimentos” em Construção (Leve e Pesada) e Infraestrutura também compõem o quadro de preocupações, assim como as crises geopolíticas em curso (v. análise nesta edição), gerando expectativa de inflação mundial.

Ao lado da desaceleração econômica na China, fatores como juros altos e inflação impactam os preços de minerais, em um contexto que força as empresas a buscar mais eficiência e produtividade, reavaliando sobretudo as cadeias de fornecedores e parcerias comerciais.

Ademais, o crescimento mais moderado da economia chinesa previsto para os próximos anos pode representar um fator de amortecimento para o preço de commodities, particularmente minério de ferro e commodities agrícolas brasileiras.

“Nesse quadro, espera-se um crescimento econômico doméstico moderado em 2024 e 2025”, afirma o coordenador.

Na 4ª posição entre os desafios mais votados pelo grupo está a “escassez de mão de obra qualificada no país”, que pode prejudicar o ritmo dos projetos de construção, impactando por tabela os investimentos em máquinas e equipamentos.

De acordo com o IBGE (dados de setembro de 2024), a taxa de desemprego recuou para 6,4% no trimestre encerrado em setembro deste ano.

Segundo dados da Pesquisa Nacional por Amostra de Domicílios (Pnad), trata-se da menor taxa para o período desde o início da pesquisa, em 2012. “No momento, contamos com uma baixa taxa de desemprego, mas se houver oportunidade de crescer, o que é algo entusiasmante, também irá faltar talentos para contratar”, reforça.

Sintomaticamente, a eventual falta de mão de obra qualificada revela-se na sondagem como um dos desafios mais críticos e grande preocupação para o setor, pois pode se tornar um gargalo sério para as operações de Construtoras e Locadoras, que buscam realizar novas contratações à medida que expandem as atividades.

O item “aumento da concorrência” desponta em 5º lugar como preocupações das empresas, seguido por “novos players” chegando aos mercados de locação, serviços, construção e fornecedores de máquinas e equipamentos do país.

“A concorrência sempre foi saudável, mas a disputa intensa entre players nacionais e internacionais pode levar à saturação do mercado e uma competição acirrada de preços, tornando-se desafiador manter a competitividade com margens saudáveis de lucro”, ressalta.

OPORTUNIDADES

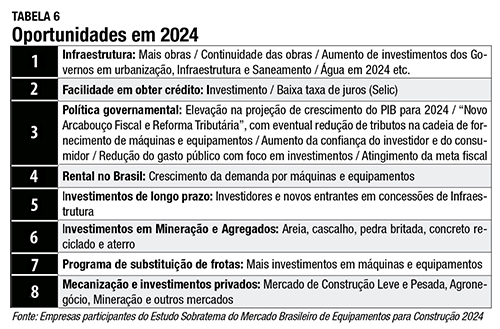

Na outra ponta, a Tabela 6 exibe as principais “Oportunidades” avaliadas pelas empresas, que podem gerar negócios e receitas, por ordem de importância.

No cômputo geral, o item mais votado pelo grupo aponta fatores como “obras em infraestrutura”, “continuidade das obras” e “aumento de investimentos governamentais no setor”.

Com relação à infraestrutura, espera-se que o fluxo previsto de investimentos associados às concessões realizadas nos últimos anos dê suporte para o segmento no curto e médio prazo.

“Em saneamento, fatores como insegurança jurídico-regulatória e novos decretos contribuíram para uma desaceleração de novos projetos e investimentos no período”, diz o consultor econômico da Sobratema.

Por sua vez, o Novo PAC – lançado em agosto de 2023 – tem por objetivo acelerar o crescimento econômico e a inclusão social no país.

Quanto aos investimentos previstos, o programa (que é coordenado pelo governo federal, em parceria com o setor privado, estados, municípios e movimentos sociais) pretende investir R$ 1,7 trilhão em todos os estados do Brasil, sendo R$ 1,4 trilhão até 2026 e R$ 320,5 bilhões após 2026. Em seguida, aparecem os itens “facilidade em obter crédito” e “queda dos juros” como os mais votados.

“Restritiva, a alta taxa básica de juros afeta a capacidade de investimento e a procura de crédito ao consumo, em um contexto complicado”, destaca Miranda.

Para ele, o mercado precisa de uma reversão rápida desse cenário. “Em 2024, as empresas de Construção e Rental tiveram um cenário razoável no 1º semestre, que se deteriorou no 2º semestre, com a elevação da inflação e, consequentemente, da taxa básica de juros”, frisa. “No entanto, as condições financeiras e de crédito devem permanecer restritivas ao longo dos próximos meses e início de 2025, com previsão da Selic em 12% a.a., até por conta do efeito inflação e falta de comprometimento do governo com o aspecto fiscal.”

Ainda como oportunidade, o grupo cita a “política governamental”, com elevação na projeção de crescimento do PIB para 2024, junto ao “Novo Arcabouço Fiscal” e à “Reforma Tributária”, que abrem expectativas de redução dos tributos na cadeia de fornecimento.

Depois, aparecem itens como “aumento da confiança do investidor e do consumidor”, “redução do gasto público com foco em investimentos” e “atingimento da meta fiscal”.

Na 4ª posição como item mais votado, o “Rental” expressa a expectativa de crescimento da demanda por máquinas e equipamentos no país.

“O setor de Rental tem mostrado alta resiliência, buscando alternativas para driblar a alta dos juros e manter-se competitivo no mercado”, diz Miranda.

“O setor continua aquecido e pode ter cenários positivos em 2024, com investimentos de empresas com cobertura nacional e frota robusta.”

O grupo destacou ainda os “investimentos de longo prazo dos investidores” e “novos entrantes nas concessões da infraestrutura”, listados em 5º por ordem de importância.

“Projetos de longo prazo são extremamente importantes para construtoras e empresas de Rental, pois ajudam a reduzir os custos de Capex”, indica o especialista.

“Se houver projetos com payback médio de quatro a cinco anos (a chamada ‘renda repetitiva’), fecha-se o ciclo inicial de investimento de capital, tornando o cenário mais interessante para investidores.”

Resta claro ainda que a atual taxa de juros de 11,25% a.a. (reajustada em 0,5 pp em novembro de 2024) está longe de atender à necessidade das empresas em termos de incentivo à renovação das frotas.

“O cenário atual está distante do desejo por uma taxa de juros menor, capaz de alavancar os negócios”, destaca Miranda.

“Fatores como inflação e taxa de juros alta, gastos públicos excessivos, críticas ao Banco Central e pedidos crescentes de recuperação judicial não ajudam o país”, considera.

INVESTIMENTOS

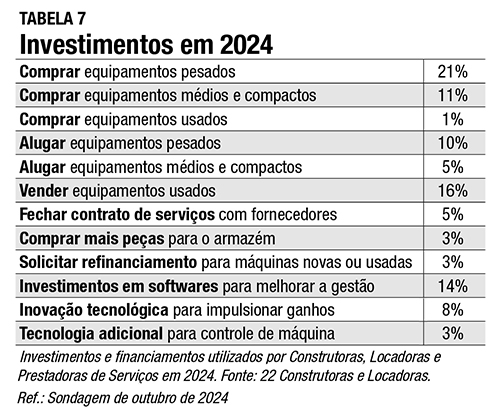

Por falar em renovação, a pesquisa também procurou entender como as empresas estão posicionando os investimentos no ano, seja em ações planejadas ou já em implementação (v. Tabela 7), questionando o grupo sobre as opções de aportes e financiamentos mais utilizados por Construtoras, Locadoras e Prestadores de Serviços durante o ano.

No item “comprar”, as empresas demonstram que estão adquirindo mais equipamentos pesados do que médios e compactos, além de optarem muito pouco por equipamentos usados.

No item “alugar”, as entrevistas novamente revelam uma preferência por equipamentos pesados, em comparação aos médios e compactos.

O item “vender” recebeu 16% dos votos das Construtoras e empresas de Rental, ao passo que o item “suporte ao produto” recebeu poucos votos, sendo que “contrato de serviços” recebeu 5% dos votos e “compra de peças”, apenas 3%.

No item “tecnologia”, o grupo se mostra mais interessado em investir em “novos softwares” e “soluções tecnológicas”, com 14% e 8% dos votos, respectivamente.

Em um resultado revelador, o item “tecnologia de controle de máquinas” recebeu apenas 3% dos votos.

“Contudo, o investimento em novos softwares, nuvem e outras soluções trazem uma série de benefícios para as empresas em termos de gestão e lucro”, lembra Miranda. “Um dos principais benefícios é a automação de processos, que permite a realização de tarefas de forma mais rápida e eficiente.”

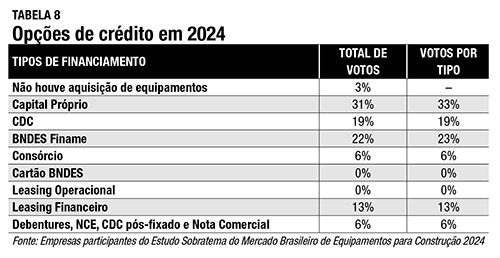

No que tange aos tipos de financiamentos utilizados pelas empresas, a sondagem descortina as opções de crédito mais procuradas entre janeiro e setembro de 2024 (v. Tabela 8), que podem ajudá-las a investir na aquisição de equipamentos em 2024.

No período, apenas 3% das empresas responderam que “não houve aquisição de equipamentos”, enquanto as demais (97%) responderam que “investiram”.

Dentre os que investiram, 33% responderam que utilizaram “capital próprio” na aquisição, enquanto 67% das empresas citaram outro tipo de financiamento.

“A elevação da Selic pode ter motivado as empresas que adquiriram máquinas novas a utilizar capital próprio”, analisa o coordenador.

“Como já mencionado em outras sondagens, trata-se de uma clara mensagem aos bancos em relação à alta das taxas, mostrando uma necessidade de melhorar a atratividade das linhas de financiamento.”

As fontes “CDC” e “BNDES Finame” ficaram com 19% e 23% dos votos cada, respectivamente.

Vale pontuar que a opção “Finame” foi a mais atrativa para Construtoras e Locadoras no período, demonstrando que voltou a ter atratividade dentro das opções oferecidas pelos bancos. “Historicamente, já foi uma opção de crédito muito usada pelo grupo”, rememora.

A lista prossegue com “Leasing Financeiro” (13% dos votos) e “Consórcio” (com 6%), ao passo que “Cartão BNDES” e “Leasing Operacional” não receberam nenhum voto das empresas no tocante ao período em análise. Das empresas que utilizaram bancos no período, 53% optaram por instituições comerciais e 47%, por bancos de fabricantes.

“Neste ano, houve um nítido equilíbrio, mostrando uma alteração acentuada em relação à 2ª sondagem em 2023, quando 70% dos financiamentos foram realizados por bancos comerciais e 30%, por bancos de fabricantes”, completa o pesquisador.

FROTA EM FOCO

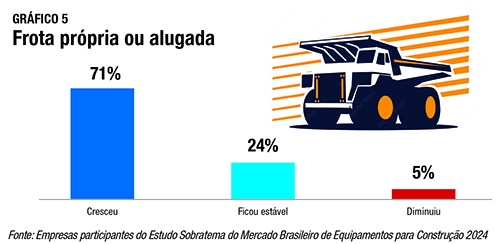

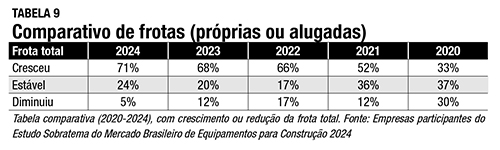

Para 2024, a sondagem sobre a frota total (própria e alugada) avalia se houve crescimento ou diminuição do parque de máquinas nas empresas consultadas (v. Gráfico 5).

Os resultados mostram que a frota total das empresas cresceu 71% em 2024, com aumento médio de 12%.

Como 68% empresas responderam da mesma maneira em 2023, o crescimento da opção de aluguel e compra foi de 3 pp no período de um ano, como mostra a Tabela 9, que faz um comparativo da oscilação da frota no período 2020-2024.

No mesmo item, a resposta “ficou estável” foi citada por 24% das empresas que responderam à sondagem em 2024, enquanto no ano passado essa avaliação foi citada em 20% das respostas, em um acréscimo de 4 pp no período de um ano.

Já “diminuiu” ganhou menções de 5% das empresas, sendo que, no ano passado, 12% empresas responderam que a frota diminuiu, apontando uma redução de 7 pp no quesito.

Expectativa das empresas é que haja uma

taxa ainda maior de utilização dos equipamentos

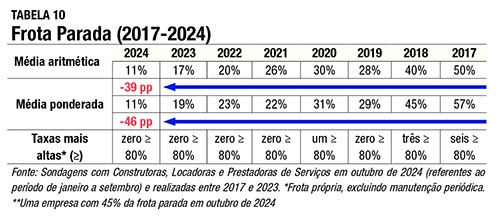

Há ainda a questão da “frota parada”, que o estudo acompanha e consolida os dados desde 2017.

“Nesse caso, o setor entende que, para potencializar o resultado financeiro e atender bem o cliente, as máquinas e equipamentos parados devem ser tratados como prejuízo pelo setor, como ocorre nos demais segmentos”, observa Miranda, acrescentando que máquina que não produz só gera custos, perdas produtivas e atrasos nas obras.

“Evidentemente, esse cenário é bastante desfavorável para as empresas”, sublinha.

Entre as empresas sondadas, a expectativa é que haja uma taxa ainda maior de utilização dos equipamentos, pois um índice alto de utilização pode alavancar as vendas de máquinas e equipamentos.

Nessa linha, a média aritmética das frotas paradas (v. Tabela 10), excluindo-se a manutenção periódica normal, caiu progressivamente de 50% em 2017 para 26% em 2021, depois recuou para 20% em 2022 e 17% em 2023, chegando a 11% em 2024.

A média foi calculada considerando o percentual de máquinas paradas e o tamanho da frota de cada empresa.

“Essa média ponderada de 11% nas respostas das empresas Construtoras, Locadoras e Prestadores de Serviços em 2024 está melhor que o ideal do mercado (cálculo empírico), que é de 20%, apresentando um descolamento de 9 pp para baixo”, posiciona o coordenador.

O indicador mostra que, na segunda sondagem de 2024 (relativa ao período de janeiro a setembro), as médias aritmética e ponderada foram idênticas, em 11%.

Como referência histórica, nos anos anteriores essas médias foram, respectivamente, de 17% e 19% (2023), 20% e 23% (2022) e 26% e 22% (2021).

MACROSSETORES

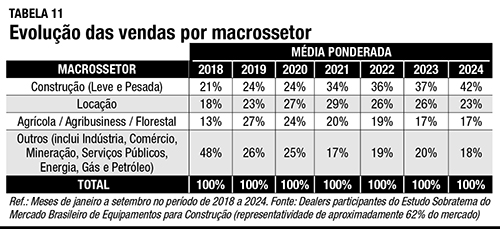

A Tabela 11 traz uma comparação das respostas dos participantes quanto à evolução das vendas dos Dealers por macrossetor nos anos entre 2018 e 2024. Referentes ao 3º trimestre de 2024, as respostas novamente indicam um cenário positivo.

O mercado de Construção, por exemplo, cresceu 5 pp em relação ao mesmo período de 2023, mantendo uma relevância a 42% nas vendas, conforme a sondagem de outubro de 2024.

Como em anos anteriores, o mercado de Rental também se mostra proeminente, correspondendo a 23% das vendas na mesma sondagem.

O resultado, no entanto, representa uma queda de 3 pp na participação do setor em relação ao 3º trimestre de 2023. Pela ordem, o mercado “Agribusiness” ficou em 3º lugar com 17% das vendas, mantendo a posição obtida no 3º trimestre de 2023.

Já “Outros Mercados” (Indústria, Comércio, Mineração, Serviços Públicos, Energia, Óleo & Gás) registraram 18% de participação no 3º trimestre de 2024, em uma redução de 2 pp na mesma comparação.

Vale atentar ainda para a percepção dos mercados que mais cresceram ou retraíram no ano.

A partir de uma base de dados com 40 empresas (sendo 22 Construtoras, Locadoras e Prestadores de Serviços, além de 18 Dealers), a sondagem de outubro de 2024 revela a ordem dos mais votados por relevância (média aritmética), levando em consideração o voto do participante e suas respectivas vendas (v. Tabela 12).

Na tabulação, o item Locação emerge como o mais votado da sondagem, ganhando a liderança intersetorial (o setor foi 2º em 2023). “Ganhou uma posição em comparação à sondagem de outubro de 2023”, aponta o pesquisador.

“Considerando a média aritmética, a Construção Pesada foi a 2º item mais votado, também ganhando uma posição em comparação com a sondagem de outubro do ano passado.”

A sondagem de outubro de 2024 também mostra os setores Agricultura, Agribusiness e Florestal em bloco no 3º lugar na média aritmética, perdendo duas posições em comparação à consulta em outubro do ano passado, seguidos por Mineração e Agregados (4º lugar, como já ocorrera nos dois últimos anos), evidenciando a força do segmento desde o início de ano.

O item Construção Leve foi o 5º mais votado pelo grupo em outubro de 2024, também mantendo a posição em comparação à sondagem de outubro do ano passado, mas subindo uma posição em relação à sondagem de outubro de 2022.

Em Saneamento Básico, a classificação aponta o setor como o 6º setor mais votado por relevância na média aritmética, subindo uma posição em comparação à sondagem de outubro de 2023

Ainda na lista,

Governos surgem como o 7º setor mais votado na sondagem de outubro de 2024. Nos anos anteriores, o segmento flutuou entre a 6ª e a 7ª posição, perdendo agora uma posição em comparação à sondagem realizada no mesmo período do ano passado.

Já Indústria Geral, Energia e Óleo & Gás mantiveram as últimas posições da relação, assim como já ocorreu nas sondagens de 2023 e 2022.

EXPECTATIVAS

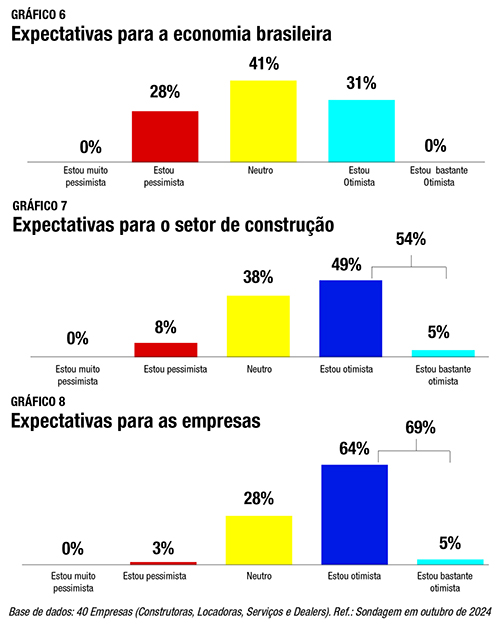

Com a participação de 40 empresas, a sondagem de outubro de 2024 também levantou a visão de Construtoras, Locadoras, Prestadores de Serviços e Dealers sobre a economia no Brasil, o setor de construção e as próprias empresas.

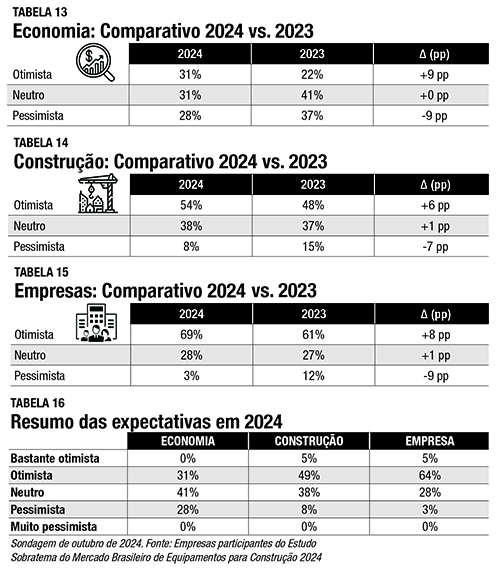

No que se refere à projeção para a economia brasileira em 2024, a expectativa das empresas com um cenário “bastante otimista” e “otimista” subiu de 22% para 31% desde a sondagem de outubro de 2023.

O índice “neutro” manteve-se em 41% em 2023 e 2024, conforme ilustra a Tabela 13.

“No período de janeiro a setembro de 2024, o acréscimo foi de 9 pp em relação à sondagem de 2023, mostrando que o grupo está mais otimista com a economia brasileira em 2024, após o ciclo de queda nos negócios registrado no ano anterior”, diz Miranda.

Para o setor de Construção (Gráfico 7), a sondagem de outubro releva que a expectativa “otimista” e “bastante otimista” em 2024 é de 54%, em um acréscimo de 6 pp em relação à sondagem de 2023.

O índice “neutro” foi de 38%, acréscimo de 1 pp em relação à sondagem de 2023. Já o índice “pessimista” foi de 8% na expectativa registrada em 2024, em uma redução de 7 pp em relação à sondagem feita no mesmo período de 2023, conforme ilustra a Tabela 14.

Sobre as próprias empresas (Gráfico 8), as expectativas “bastante otimista” e “otimista” chegam a 69% em 2024, em um aumento de 8 pp em relação à sondagem do ano passado, para efeito de comparação.

O índice “neutro” foi de 28%, com acréscimo de 1 pp em relação à sondagem realizada no mesmo período de 2023. Já o índice “pessimista” foi de 3% para a expectativa das empresas em 2024, em uma redução de 9 pp (v. Tabela 15) na comparação com a sondagem de 2023, que registrou 12% nesse indicador.

A Tabela 16 traz um comparativo da evolução dessa percepção no ano.

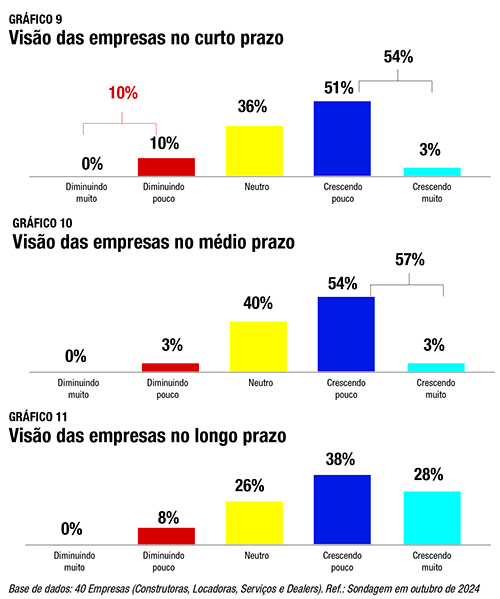

A sondagem também descortina a visão das empresas compradoras de máquinas e equipamentos no curto, médio e longo prazo, traçando projeções para o mercado brasileiro de máquinas e equipamentos de construção.

Para o curto prazo, 54% das empresas participantes (Gráfico 9) declararam que o mercado pode crescer (“muito” ou “pouco”).

“Ou seja, mais da metade das empesas demonstram certo otimismo para o ano de 2024”, diz o consultor.

“Já 36% das empresas se declararam neutras (cautelosas), enquanto 10% disseram que o mercado vai diminuir ‘pouco’ ou ‘muito’.”

No médio prazo (Gráfico 10), a expectativa para 2025 traz um resultado melhor, apontando que 57% (+3 pp) das empresas participantes acreditam que o mercado pode crescer no próximo ano (“muito” ou “pouco”), o que demonstra um otimismo maior. Para 40% das empresas, o mercado deve se manter “neutro” (estável) em 2025, enquanto apenas 3% esperam uma diminuição nos volumes.

Em relação ao longo prazo (Gráfico 11), os prognósticos apontam 66% das empresas confiantes de que o mercado pode crescer em 2026 (“muito” ou “pouco”), 26% se declaram “neutras” e 8% estão convictas de que o mercado vai “diminuir pouco”.

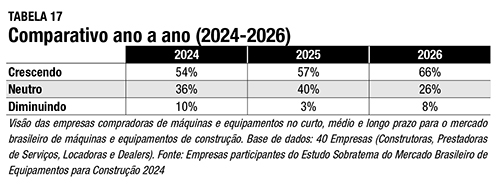

Ao longo dos anos, o comparativo (Tabela 17) mostra uma média de 59% de expectativa de crescimento (“muito” ou “pouco”) entre 2024 e 2026, o que é bastante relevante para o setor.

“Em suma, a maioria das empresas declarou que o mercado tende a ter um crescimento bom no período de 2024 a 2026”, diz o pesquisador.

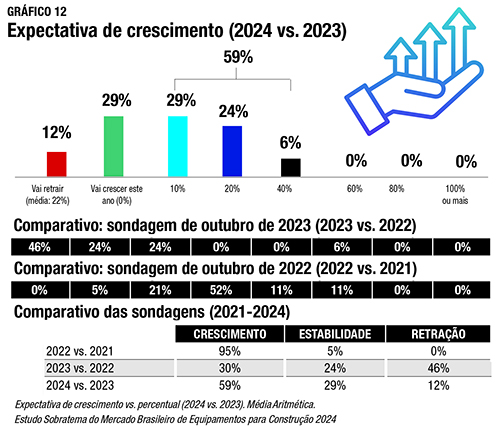

Do ponto de vista dos Dealers, a expectativa de crescimento do volume de vendas de máquinas novas em 2024 é expressa no Gráfico 12, em uma comparação com o ano de 2023 (média aritmética).

O resumo mostra que, em outubro de 2024, 59% dos Dealers tinham expectativa de que as vendas crescessem entre 10% e 40% no ano.

O Gráfico 12 também faz uma comparação entre as sondagens realizadas no mesmo período dos últimos dois exercícios.

Em 2022 – um ano histórico, com embarques de aproximadamente 40 mil máquinas –, a expectativa de “crescimento” foi de 30%, enquanto no ano anterior chegou a 95%.

A avaliação “estável” oscilou de 5% em 2022 para 24% no ano seguinte, chegando a 29% em 2024, enquanto “diminuir” registrou 0%, 46% e 12%, respectivamente.

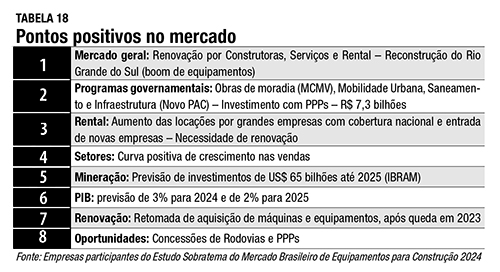

Com destaque para setores em alta, PIB, programas de obras e mercado em geral, a Tabela 18 elenca os fatores positivos que podem impulsionar a demanda (volume de vendas) em 2025 e 2026, na visão das empresas consultadas no estudo.

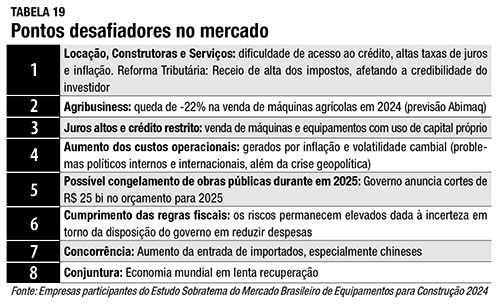

Da mesma forma, a Tabela 19 mostra os aspectos mais desafiadores na avaliação das empresas, incluindo algumas incertezas citadas acima, nas “preocupações” do setor.

No cotejo das estimativas de volume movimentado em 2024 ante o realizado no ano passado, evidencia-se que a indústria brasileira de máquinas e equipamentos manteve um ritmo ascendente de 2017 a 2022, realizando ajustes em 2023.

Para 2024, a estimativa é de crescimento de demanda em vários mercados, conforme mostrado nos gráficos anteriores sobre as expectativas das empresas.

RESULTADOS

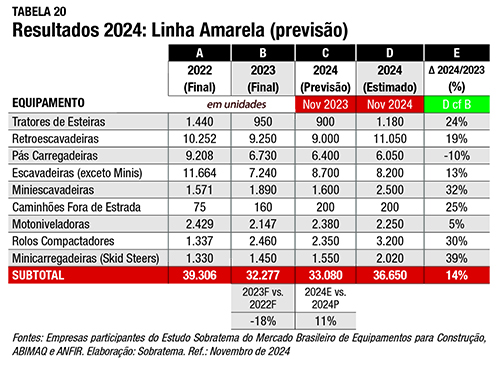

A Tabela 20 resume a expectativa de mercado para a Linha Amarela em 2024, assim como o “resultado final” do mercado em 2023 e 2022.

“Para máquinas e equipamentos de construção, o ano de 2022 foi excepcional, com recorde de vendas para a Linha Amarela”, argumenta Miranda, apontando uma estimativa de crescimento nas vendas de dois dígitos para o mercado em 2024, comparado ao ano passado, com aumento estimado de 14% para a Linha Amarela, conforme mostra a tabela.

A diferença entre a previsão do Subtotal de equipamentos em 2024 (Coluna C), feita em novembro de 2023, e a estimativa atual (Coluna D), feita em novembro de 2024, comparando com o ano anterior, mostra um aumento expressivo nas vendas na maioria dos produtos de Linha Amarela, com exceção de Pás Carregadeiras e Escavadeiras, que diminuíram.

“O relatório oferece uma visão abrangente por linha de equipamentos”, destaca o coordenador.

A linha de Escavadeiras – equipamento com o maior volume de vendas no grupo de Linha Amarela ao longo dos anos – tem previsão de aumento de 13% nas vendas em 2024, quando se compara com o resultado feito em 2023.

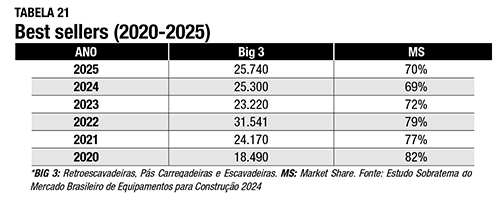

No grupo “Big 3 – Best Sellers” (Tabela 21), a trinca Retroescavadeiras, Pás Carregadeiras e Escavadeiras se mantém há tempos como os equipamentos com o maior volume de vendas no país.

“Desde 2019, esses equipamentos representam aproximadamente 76% em média do total das vendas na Linha Amarela”, elucida o consultor.

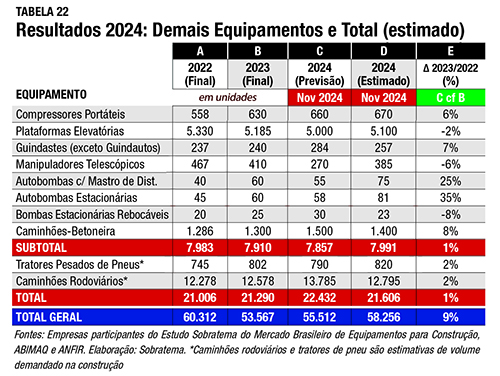

Em Demais Equipamentos, a Tabela 22 mostra um crescimento estimado de 9% no Total Geral, que é a somatória de todos as linhas de máquinas e equipamentos comercializados em 2024 (versus 2023), em um aumento alavancado principalmente pelas vendas na categoria “Best Sellers”, além de Plataformas Elevatórias e Caminhões-Betoneira, ambos produtos de alto volume e extrema necessidade para o mercado de construção.

A diferença entre a previsão Total Geral do mercado de equipamentos em 2024 (Coluna C), feita em novembro de 2023, e a estimativa atual (Coluna D), feita em novembro de 2024, é de 5% de aumento, demonstrando uma elevação consistente das vendas no ano.

“O estudo estima que o ano deve se encerrar com a comercialização de aproximadamente 58 mil máquinas e equipamentos”, aponta o engenheiro.

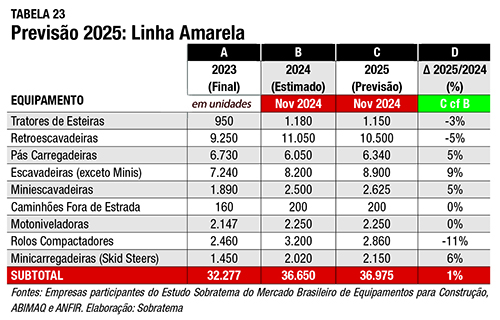

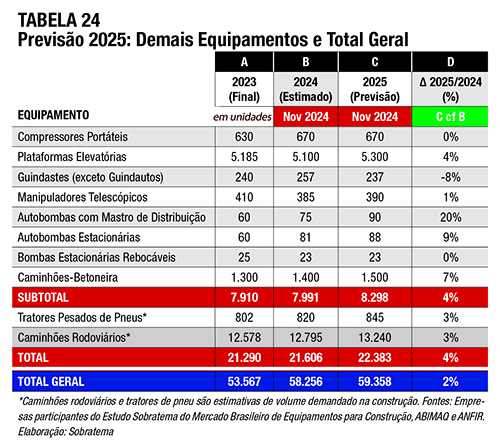

Para 2025, a previsão é de crescimento de 1 dígito, mas cada setor tem razões próprias para acreditar que o crescimento não deve passar de 1% na Linha Amarela, com 4% em Demais Equipamentos e 2% no Total Geral (v. Tabelas 23 e 24).

“Em 2025, as vendas devem ficar acima do registrado neste ano, conforme a previsão das empresas sondadas, porém sem o mesmo vigor registrado de 2018 a 2022”, aponta.

“Para as empresas sondadas, que representam um market share abrangente para o mercado de equipamentos de construção, as expectativas traçadas para o próximo ano são positivas, porém atreladas ao crescimento de diferentes segmentos.”

Conforme ilustra a Tabela 23, espera-se crescimento de 1% para equipamentos de Linha Amarela em 2025, enquanto em Demais Equipamentos o avanço previsto é de 4%, como mostra a Tabela 24.

Com a somatória dos equipamentos da Linha Amarela e Demais Equipamentos, a expectativa de crescimento fica em 2% no Total Geral do ano.

Para 2025, a demanda prevista neste ano para Retroescavadeiras, Pás carregadeiras e Escavadeiras representa 70% do total de 37 mil máquinas estimadas na Linha Amarela (v. Tabela 24, com comparativo de anos anteriores).

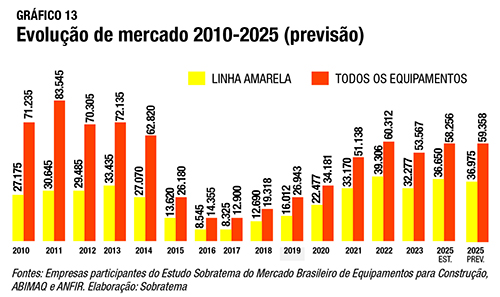

Como já destacado, o mercado brasileiro vem em recuperação sustentável desde 2016. O Gráfico 13 mostra a evolução das vendas anuais no Brasil de 2010 a 2025 (previsão).

“O comportamento histórico do mercado nacional de equipamentos de Linha Amarela mostra que as vendas atingiram um pico de mais de 33 mil equipamentos em 2013, em boa parte alimentadas por compras do governo federal”, repassa o especialista.

Em 2022, no entanto, o país registrou novo recorde nas vendas de máquinas de Linha Amarela, superando o “esplêndido’ ano de 2013, com movimentação estimada de quase 40 mil unidades.

No Total de Equipamentos (v. Gráfico 13), o pico veio dois anos antes da Linha Amarela, em 2011.

Segundo Miranda, isso ocorreu “graças às volumosas compras de caminhões rodoviários ocorridas no período, antecipando a introdução de controles mais rígidos sobre emissões de gases, que elevaria o preço dos caminhões”.

TENDÊNCIAS

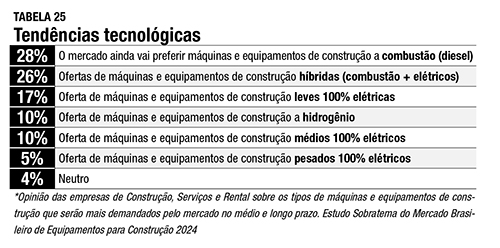

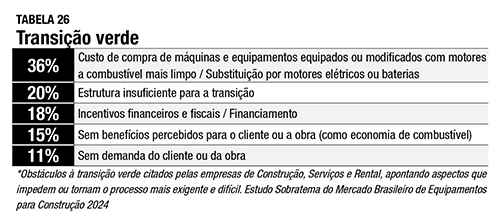

Resta abordar as principais tendências que vêm chacoalhando o setor nos últimos anos, começando pela eletrificação e motores a hidrogênio. O foco da sondagem foi entender como as Construtoras, Prestadores de Serviços, Empresas de Rental e Dealers (v. Tabela 25) avaliam essas tendências disruptivas.

Na Tabela 25, vê-se que 28% das respostas indicam que os clientes devem continuar a optar por máquinas a combustão (diesel), enquanto 26% citam as máquinas híbridas (combustão e elétricas) como alvo preferencial de aquisição.

Na Tabela 26, que aponta obstáculos à transição verde e dificuldades que tornam o processo mais exigente e difícil, a resposta mais frequente foi “custo” (com 36% das respostas).

Para manter a expectativa de redução de carbono, os usuários de máquinas e equipamentos consideram comprar novos equipamentos equipados com motores a combustível fóssil modificados e mais limpos, ou até mesmo substituir os motores por baterias.

“As mudanças tecnológicas também afetam o custo de peças de reposição, manutenção e combustíveis”, observa Miranda.

“Tudo isso desperta preocupações e sentimentos de incerteza sobre o uso de equipamentos eletrificados, mas em breve a tecnologia deve derrubar essas barreiras”, conclui.

*Mario Miranda é coordenador do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção

METODOLOGIA

Entenda a estrutura do estudo de mercado

O Estudo Sobratema do Mercado Brasileiro de Equipamentos cobre o mercado brasileiro com uma análise aprofundada das perspectivas de crescimento no ano, complementada por uma projeção de vendas para o exercício seguinte, sempre com uma visão geral do painel de empresas colaboradoras, abrangendo ainda opiniões sobre eventuais estratégias de sucesso, contribuição de mercado e desenvolvimentos recentes em contextos históricos e atuais.

A metodologia utiliza uma combinação de informações de empresas ligadas ao setor, incluindo Construtoras, Locadoras e Prestadores de Serviços, articuladas por ferramentas analíticas que buscam fornecer “insights” para ajudar o setor a se manter bem-informado sobre os movimentos do mercado.

“O relatório busca informar e compartilhar conteúdo inédito, levando em consideração a análise das tendências atuais do mercado na visão de seus principais agentes no país”, diz o coordenador, Mario Miranda. Publicada anualmente com exclusividade pela Revista M&T, a sondagem é composta por três grupos principais:

- FABRICANTES – Denominada “Estudo de Mercado”, a sondagem ocorre anualmente em outubro, abrangendo fabricantes. Com levantamento essencialmente quantitativo, a participação é aberta a todos as OEMs que comercializam máquinas no Brasil, seja com fabricação nacional ou por meio de importação.

- DEALERS – Reúnem-se três vezes por ano, via teleconferência, para analisar os resultados da sondagem da qual todos participam com quesitos qualiquantitativos. O grupo envolve mais de duas dezenas de empresas convidadas, que juntas representam aproximadamente 65% do mercado nacional.

- COMPRADORES – A sondagem ocorre duas vezes por ano, envolvendo aproximadamente três dezenas de Construtoras, Locadoras e Prestadores de Serviços que compram equipamentos de construção. Integram o grupo empresas de todos os portes, de Norte a Sul do país. A composição é variável, mas há um núcleo com participação recorrente.

CONFIDENCIALIDADE – Os grupos mantêm uma regra de confidencialidade absoluta em relação aos dados fornecidos.

Os resultados são divulgados de forma consolidada, sendo que nenhum dado ou opinião é publicado de forma individual, evitando a identificação do autor.

O processo se beneficia da participação de membros do Grupo de Apoio (v. Quadro), embora os participantes recebam somente os resultados consolidados. Para facilitar as análises, a maior parte dos resultados das sondagens com distribuidoras e empresas que compram equipamentos é apresentada em forma de porcentagem no estudo.

Grupos mantêm regra de confidencialidade absoluta em relação aos dados

fornecidos para a elaboração do estudo, que é publicado anualmente

e com exclusividade pela Revista M&T

ANÁLISE

Economia mundial deve acelerar apartir de 2025, projeta economista

Evento “Tendências no Mercado da Construção” traz análise político-econômica da conjuntura global, com projeções atualizadas para o cenário doméstico no próximo ano

Segundo o economista Luís Artur Nogueira, incertezas globais podem afetar a economia em 2025, como a guerra Rússia-Ucrânia e, especialmente, o conflito na Faixa de Gaza.

Do ponto de vista econômico, ele observa, trata-se de uma guerra com poucos impactos, mas sob risco de agravamento.

“Nunca sabe se vai se espalhar, atingindo países como Arábia Saudita, Líbano, Egito e, principalmente, Irã”, comenta, destacando um eventual impacto no petróleo. “Quanto mais caro, maior será o impacto na inflação global.”

Outra incerteza provém da eleição americana. Para o economista, Trump fez promessas que podem gerar inflação e, consequentemente, obrigar o FED (Federal Reserve Board) a encerrar a queda de juros.

“Ele prometeu sobretaxar produtos importados do mundo inteiro, em especial da China”, ressalta. “Isso seria ruim para as economias emergentes, incluindo a brasileira.”

Projetando a situação global, Nogueira observa que o mundo está em recessão. “Em 2022, o mundo tinha juros baixos e crescia em média 3,6%”, explica. “Mas veio a guerra e o barril do petróleo passou de 100 dólares, elevando juros e desacelerando as economias.”

Com isso, a previsão para 2024 é de 3,2% na média global. “O mundo começou a cortar os juros e deve voltar a acelerar a partir do ano que vem”, projeta o palestrante, destacando que o crescimento previsto de 3,3% em 2025 depende especialmente da China.

“O governo chinês tem mais de US$ 2 trilhões em reservas para injetar na economia, com condições de continuar estimulando o crescimento”, opina.

DOMÉSTICO

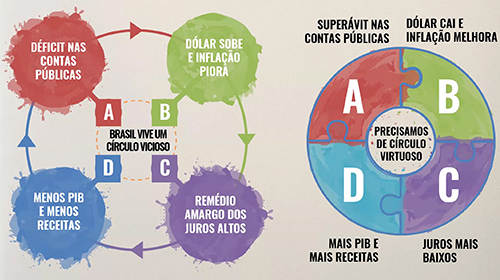

o Brasil, após o país crescer 3% em 2022, o mercado financeiro chamou o resultado de “pibinho”. “No ano passado, disseram que o Brasil ia acabar, mas o país cresceu praticamente a mesma coisa”, compara Nogueira, objetando que a política econômica atual é inflacionária, “levando à elevação dos juros”.

De acordo com o especialista, a questão fiscal

está atrapalhando o desenvolvimento econômico do país

Com isso, a previsão de crescimento para 2025 não passa de 2%. “Se o governo fizer um ajuste fiscal, temos tudo para voltar a ancorar as expectativas inflacionárias e iniciar um novo ciclo de corte de juros ao final de 2025, mantendo crescimento médio acima de 2,5% até o final da década”, confia.

Desde 2022, o país cresce menos que a média mundial, devendo continuar assim até 2029, mesmo sendo uma das economias mais relevantes do mundo.

“A resposta para isso está na política, pois tem muita gente poderosa brigando por poder”, crava o economista. “Não é saudável para a economia.”

Segundo ele, o crescimento atual é baseado em renda e consumo, gerados por uma série de medidas que injetam dinheiro na economia, como mostra o aumento do Bolsa Família.

“O poder de compra de milhões de famílias aumentou 50%, além dos reajustes do salário-mínimo acima da inflação e isenção de imposto de renda para trabalhadores até dois salários-mínimos”, enumera.

Por um lado, é mais dinheiro para que as pessoas consumam, em um momento favorável no mercado de trabalho, que soma mais de 103 bilhões de brasileiros com renda.

“É uma marca histórica”, reconhece Nogueira. “A economia cresce com o consumo, mas também com gasto público, o que tem um efeito colateral nos investimentos.”

O especialista avalia a situação como inflacionária ao estimular o aumento o dólar e, em seu lastro, trazer o “remédio amargo” de juros altos e desaceleração.

“Em 2024, a promessa era de déficit zero, mas já está na casa de R$ 100 milhões por ano”, destaca. “No ano que vem vai ter rombo de novo, a não ser que o governo faça um corte para valer, o que acho improvável.”

Nogueira cita ainda a regulamentação da reforma tributária, que pode gerar – segundo ele – o maior IVA (Imposto sobre Valor Agregado) do mundo. “O terceiro ponto é o intervencionismo, pois o governo atrapalha o crescimento toda vez que coloca o dedo na economia”, critica.

Apesar das interferências, alguns motores continuam fazendo o país andar. No ano passado, a balança comercial registrou recorde de US$ 100 milhões.

Neste ano, o superávit deve chegar a US$ 80 bilhões, graças ao agronegócio e ao minério.

“Enquanto a China mantiver um crescimento de 5% a.a., há demanda para o minério brasileiro”, afirma, destacando que no agronegócio a safra atual não foi boa, pois o clima atrapalhou.

“Os preços caíram, mas a próxima safra será recorde”, antevê. “Já o setor de serviços, que representa 2/3 da economia, segue movido a renda.”

CENÁRIOS

Como liberal, o economista reforça que a questão fiscal “está atrapalhando”. Por outro lado, a queda de juros nos EUA faz com que o dinheiro saia da maior economia mundial e venha para o Brasil, em um equilíbrio complexo de forças econômicas.

“A entrada de dinheiro reduz o valor do dólar, mas os ruídos pressionam para cima, enquanto a alta de juros atrai divisas para a renda fixa”, delineia.

A tendência é o dólar ficar abaixo do nível atual, diz ele, mas fatores políticos podem pressionar para cima. “À medida que o governo corte gastos e que o Trump mostre que não vai fazer um governo inflacionário, vão predominar os fatores que puxam o dólar para baixo”, delineia. A previsão é que gravite em uma faixa média de 5,50 a 6 reais ao longo de 2025.

“Infelizmente, nossa taxa básica de juros terá de subir para 12% ou 13% a.a.”, esboça. “Se o governo fizer o trabalho corretamente, a partir do final de 2025 o banco central poderá reduzir os juros, desde que tenha autonomia.”

Sobre os desafios da construção, Nogueira acentua a escassez de recursos na poupança, em um cenário de juros crescentes. “Esses fatores não são bons, por isso é importante que as grandes obras de infraestrutura consigam acesso ao crédito do BNDES, que tem o dever de financiar o setor com taxas subsidiadas”, cobra.

Outro gargalo é a mão de obra, que – segundo o comentarista – é cara, improdutiva e pouco qualificada. “Para piorar, é uma mão de obra em pouca quantidade”, observa, citando o desafio de retomar milhares de obras públicas paralisadas.

“Também é fundamental evitar que os governos atrasem o pagamento das construtoras, pois isso gera um efeito cascata de inadimplência em toda a cadeia da construção”, sublinha.

No que tange às oportunidades, o novo PAC inclui o programa Minha Casa Minha Vida, abrindo expectativas ainda para grandes obras. “Além disso, os governos estão fazendo concessões de infraestrutura em setores que estão saindo do poder público e indo para a iniciativa privada”, arremata Nogueira. (MJ)

TENDÊNCIAS

Evento on-line repercute os números do ano

Fechando o calendário de eventos setoriais, especialistas avaliam alguns destaques da nova edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos 2024

Em sua 19ª edição, evento estratégico da Sobratema posiciona-se como um

dos mais tradicionais do setor de máquinas de construção e mineração no país

Transmitido pelo canal da Sobratema no Youtube no dia 28 de novembro, o 19º “Tendências no Mercado da Construção” repassou os números atualizados do setor no Brasil.

Para o coordenador do trabalho, Mario Miranda, o resultado positivo não surpreendeu.

“Houve uma demanda bem mais forte nas cotações, mas em realização foi um pouco menor, pois nem tudo o que foi cotado virou negócio”, apontou.

“Para 2025, o planejamento das fábricas é mais conservador, mas o importante é crescer solidamente.”

Ele citou os destaques em vendas no ano na Linha Amarela, incluindo Tratores de Esteiras, Retroescavadeiras, Compactadores e, especialmente, Compactos.

“Os miniequipamentos são um mercado ainda virgem no Brasil, com potencial principalmente em cidades grandes”, disse ele, destacando que o movimento teve reflexo na venda de pás.

As vendas de modelos menores (de 1,3 a 1,7 m3) – que representam aproximadamente 50% do mercado – caíram principalmente na Agricultura, Governos e Rental.

“Assim como na construção civil, onde inclusive caíram ainda mais, pois houve uma migração de investimentos para as minis”, apontou Miranda.

Segundo o vice-presidente da Sobratema, Eurimilson Daniel, no Rental houve aumento de consultas, propostas e fechamentos no decorrer do ano, porém mais para o final do 2º semestre.

“Tínhamos uma expectativa de crescimento um pouco maior da receita”, posicionou o locador, destacando que o setor representa 30% do mercado de máquinas no Brasil, entre novas e usadas.

Também locador, Felipe Frazão Patti, diretor de operações da MGM Rental, apontou que o amadurecimento do Rental brasileiro é nítido.

“As construtoras sabem que podem contar com os fornecedores, diferentemente do que ocorria antes, quando tinham de montar frota própria porque não confiavam no mercado”, reforçou.

Na renovação da frota, afirmou, as empresas têm utilizado mais os bancos de fábrica ou o Finame, em um cenário de recursos limitados.

“Já o leasing operacional é pouco utilizado porque se faz a venda do equipamento ao final do contrato, buscando formar margem do ativo”, avaliou Frazão, que atua especialmente com obras de curto prazo (spots). “Ou seja, o recurso da venda complementa o ciclo do negócio.”

Já para o economista Luís Artur Nogueira, as margens apertadas obrigam as empresas a olhar para dentro, buscando ineficiências e melhoria em termos de custos.

“Muitas empresas dão tiro no pé, pois são focadas só em aumentar as vendas, sem prestar atenção se são rentáveis”, disse o economista.

“Até faturam mais, mas às vezes isso gera um custo interno para que a venda aumente, e no balanço aparece o prejuízo.”

Confira a íntegra do evento abaixo.

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade