Ano de ajustes na demanda

Em linhas gerais, a expectativa para o mercado de máquinas e equipamentos de construção em 2023 é de uma retração da ordem de dois dígitos para a Linha Amarela e de um dígito para Demais Equipamentos, em comparação com o ano de 2022, que foi recorde de vendas para o setor.

Todavia, o setor ainda se mostra forte nas vendas em 2023, uma vez que a estimativa para o ano é 19% superior em relação à média obtida entre os anos 2019 e 2022.

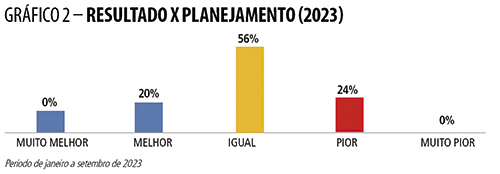

Pode-se considerar que 2023 foi um ano de ajustes, no qual alguns setores foram muito bem e outros abaixo do esperado (v. Gráfico 2, que mostra a avaliação do ano de 2023 conforme o planejado pelas empresas).

Neste ano, o Brasil está passando por uma transição significativa devido à mudança de governo e da equipe econômica, com várias pautas já analisadas e aprovadas pelo Congresso e outras ainda em análise.

A combinação de

Em linhas gerais, a expectativa para o mercado de máquinas e equipamentos de construção em 2023 é de uma retração da ordem de dois dígitos para a Linha Amarela e de um dígito para Demais Equipamentos, em comparação com o ano de 2022, que foi recorde de vendas para o setor.

Todavia, o setor ainda se mostra forte nas vendas em 2023, uma vez que a estimativa para o ano é 19% superior em relação à média obtida entre os anos 2019 e 2022.

Pode-se considerar que 2023 foi um ano de ajustes, no qual alguns setores foram muito bem e outros abaixo do esperado (v. Gráfico 2, que mostra a avaliação do ano de 2023 conforme o planejado pelas empresas).

Neste ano, o Brasil está passando por uma transição significativa devido à mudança de governo e da equipe econômica, com várias pautas já analisadas e aprovadas pelo Congresso e outras ainda em análise.

A combinação de inflação elevada com altas taxas de juros, com a Selic ainda em dois dígitos, gera expectativas no mercado sobre a direção que a economia brasileira deve seguir nos próximos anos.

Considere-se ainda que toda mudança traz novos desafios e oportunidades ao mercado, principalmente quando o mundo enfrenta inflação elevada e crises geopolíticas em diferentes regiões.

No cenário externo, a situação segue conturbada, com conflitos entre Rússia-Ucrânia, China-Taiwan e Israel-Hamas. Assim sendo, o Brasil pode se tornar mais atraente, em termos relativos, para investimentos estrangeiros, uma vez que as ações das empresas estão baixas e o mundo tem dinheiro para investir. O que falta, então?

Em meio a este cenário desafiador, as empresas do setor de Construção e Mineração se questionam como posicionar os orçamentos e investimentos para o final de 2023 e, principalmente, 2024. Nesse sentido, é válido avaliar detalhadamente a evolução das vendas de máquinas e equipamentos desde 2010 até a previsão para 2024.

Para isso, o estudo cobre o mercado brasileiro com uma análise aprofundada das perspectivas gerais de crescimento traçadas em 2022 e uma visão da efetiva retração de vendas em 2023, oferecendo ainda uma visão geral do painel de empresas colaboradoras – Construtoras, Locadoras e Dealers –, abrangendo opiniões, estratégias de marketing de sucesso, contribuições de mercado e desenvolvimentos recentes em contextos históricos atuais.

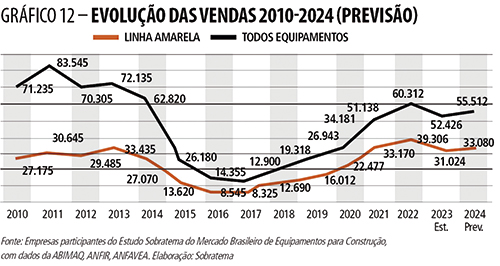

Por esse enfoque, constata-se que o mercado mostra um crescimento sólido desde 2018, com recorde de vendas na Linha Amarela em 2022, ajustando-se agora ao novo cenário em 2023 e aos preparativos para 2024.

Demonstrando uma clara tendência de alta desde 2018, o mercado manteve nos últimos anos uma expectativa de crescimento que acabou se consolidando em 2021 e se superou em 2022, quando registrou uma forte retomada (v. Gráfico 12).

Enfim, o relatório de pesquisa de 2023 analisa e consolida dados vitais do mercado em detalhes, com intuito de contribuir para a definição de propostas de planos de crescimento estratégico para as empresas.

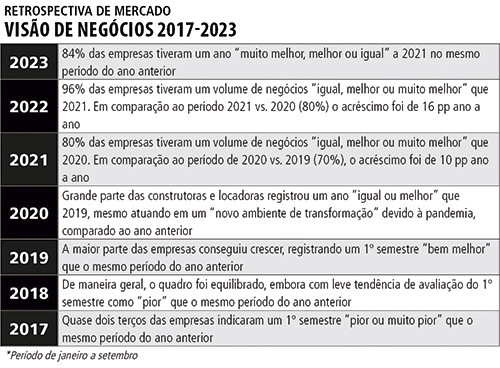

VOLUME DE NEGÓCIOS

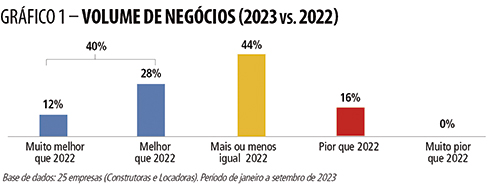

Iniciando pela percepção de mercado, é elucidativo apurar a visão das empresas de Construção e Rental sobre o volume de negócios realizado no período de janeiro a setembro de 2023, comparado ao mesmo período do ano passado.

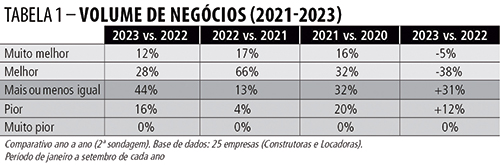

O resultado da 2ª sondagem de 2023 mostra que 84% das empresas de Construção e Rental tiveram um volume de negócios “igual”, “melhor” ou “muito melhor” que o mesmo período de 2022, ano considerado excepcional para a maioria das empresas que respondem à sondagem, conforme demonstrado no Gráfico 1 e na Tabela 1.

Na comparação com o mesmo período do ano de 2022, quando 96% das empresas responderam “igual”, “melhor” ou “muito melhor”, houve uma redução de 12 pp em um ano nesse indicador. Porém, ainda assim é melhor que o ano de 2021, com um acréscimo de 6 pp (v. Tabela 1) na comparação.

A redução de 12 pp indica uma tendência de queda leve nos negócios em 2023. Além disso, há acréscimo evidente no item “mais ou menos igual” na comparação com a sondagem realizada em 2022.

O acréscimo de 31 pp no indicador de estabilidade parece indicar que o ano de 2023 tende a não ter crescimento, comparado com o ano de 2022.

Ainda assim, 40% das empresas responderam que, considerando o período de janeiro a setembro de 2023, o ano vem sendo “melhor” ou “muito melhor” que 2022, conforme exposto na Tabela 1.

Por outro lado, para 16% das empresas de Construção e Rental sondadas o volume de negócios neste ano está “pior” que em 2022 (v. Gráfico 1), resultado bem acima da sondagem de 2022, que mostrou que no ano passado apenas 4% das empresas esperavam que os negócios ficassem em situação “pior” que no ano anterior.

Referente à 2ª sondagem de 2023, o Gráfico 1 mostra que 40% das empresas tiveram um volume de negócios “melhor” ou “muito melhor” que 2022, enquanto 83% apontaram na mesma direção na 2ª sondagem de 2022 vs. 2021, em uma redução de 43 pp neste dado no ano (v. Tabela 1).

Nos itens “pior” e “muito pior” da tabela, vê-se que a 2ª sondagem deste ano mostra um acréscimo de 12 pp em relação à 2ª sondagem de 2022, o que significa que agora há mais empresas enfrentando um ano “pior” ou “muito pior” que o registrado no ano de 2022.

REAL VS. EXPECTATIVA

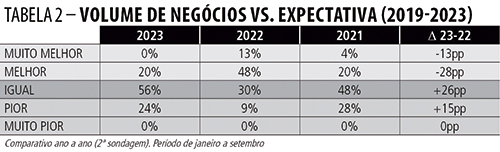

Considerando o período de janeiro a setembro de 2023, o estudo também faz uma mensuração do resultado real de negócios para as empresas comparado ao planejamento estabelecido no início do ano.

Em resumo, 76% das empresas participantes disseram que o período de janeiro a setembro de 2023 está “mais ou menos igual”, “melhor” ou “muito melhor” que o esperado em relação ao planejamento anual de negócios.

Na 2ª sondagem de 2022, esse indicador chegou a 91% das empresas, mostrando uma redução de 15 pp este ano, como pode ser observado no Gráfico 2 e na Tabela 2.

Para 20% das empresas, suas expectativas foram “excedidas” no período de janeiro a setembro de 2023. Em comparação a 2022, a redução nesse item foi de 41 pp.

Ainda conforme o Gráfico 2, o ano foi “mais ou menos igual” ao planejado para 56% das empresas, que afirmam ter alcançado as metas de negócios para o ano (sempre considerando o período de janeiro a setembro de 2023).

Portanto, pode-se dizer que o resultado corporativo para uma boa parte das empresas (76%) está sendo “de acordo” ou “melhor” que o planejado para 2023, enquanto que, para 20% das empresas, o período está sendo “melhor” que o planejado (v. Tabela 2).

Na 2ª sondagem de 2023, em contrapartida, 24% das empresas responderam que o resultado foi “pior” que suas expectativas de planejamento. Em 2022, esse percentual foi de apenas 9%, o que representa um aumento de 15 pp no período de um ano.

Isso demonstra que, entre janeiro e setembro de 2023, os resultados obtidos pelas empresas se aproximam dos resultados da sondagem de 2021, conforme resumido no Gráfico 2 e na Tabela 2.

VISÃO DOS DEALERS

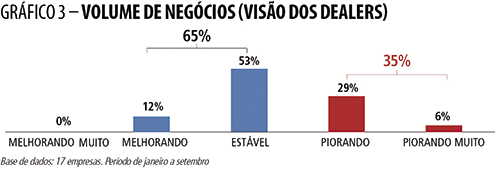

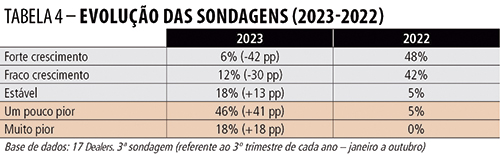

O Gráfico 3 mostra a avaliação de Dealers (17 empresas) do mercado de máquinas e equipamentos sobre o volume de negócios no período de janeiro a setembro de 2023, independentemente do volume real de vendas.

Nos três primeiros trimestres do ano, o sentimento geral dos distribuidores foi de “relativo otimismo” em relação ao mercado de máquinas e equipamentos.

O Gráfico 3 mostra que 12% dos Dealers que responderam à sondagem disseram que o volume de vendas está “melhorando” e 53%, que está “estável”. Assim, pode-se concluir que o volume de vendas está “equilibrado” para 65% dos participantes, como evidencia a somatória no gráfico.

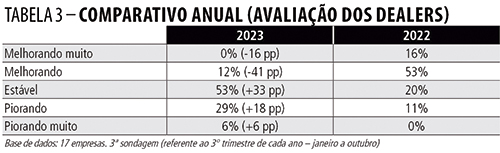

A análise da sondagem do 3º trimestre também manifesta que 0% (ou seja, nenhum) dos Dealers disse que o mercado está “melhorando muito” no período de janeiro a setembro de 2023, versus 16% no 3º trimestre de 2022.

No comparativo ano a ano, o item “melhorando muito” diminuiu 16 pp, refletindo uma perspectiva de retração do mercado em relação ao 3º trimestre de 2022, consolidada na Tabela 3.

Considerando o mesmo período de nove meses, o item “melhorando” foi indicado por 12% dos Dealers, ante 53% que disseram o mesmo no 3º trimestre de 2022, em um recuo de 41 pp que corrobora o comentário anterior (v. Tabela 3).

Somando-se os itens “melhorando muito” e “melhorando” no período de janeiro a setembro de 2023, versus o último trimestre de 2022, a diferença é de 57 pp para baixo. Apenas 12% dos Dealers reportaram que o mercado está “melhorando” ou “melhorando muito”.

Os números indicam claramente um tom de preocupação por parte dos Dealers participantes da sondagem. Conforme assinalado no relatório anterior (de 2022), as vendas de máquinas e equipamentos tendem a cair em um mercado recessivo.

Porém, é preciso analisar os números de vendas para averiguar se isso realmente ocorre. De acordo com os dados da Tabela 3, 53% dos Dealers disseram que o mercado está “estável” no período de janeiro a setembro de 2023, contra 20% no 3º trimestre de 2022.

Nesse caso, o aumento foi de 33 pp em relação à sondagem de 2022.

Já os itens “piorando” e “piorando muito” são citados por 35% dos Dealers nas avaliações sobre o período de janeiro a setembro de 2023, versus 11% assinalados no 3º trimestre de 2022. Certamente, uma mudança significativa para o período de um ano, com um acréscimo de 24 pp na percepção negativa.

Após obter um crescimento sólido a partir de 2018,

mercado brasileiro agora se ajusta ao novo cenário e já se prepara para 2024

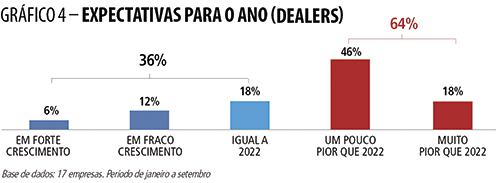

Na distribuição das respostas para o período de janeiro a setembro de 2023 (Gráfico 4), 18% dos Dealers responderam que o mercado vai “crescer” em 2023 e 18% que o mercado será “igual” ao ano de 2022.

Para os demais 64% dos Dealers, a expectativa é que o mercado em 2023 seja “pior” que 2022. De acordo com as respostas dos participantes, há uma alta expectativa de “redução” das vendas de máquinas e equipamentos em 2023, como exposto no Gráfico 4 e, com mais detalhes, na Tabela 4.

Considerando o período de janeiro a setembro de 2023 (18%) versus o 3º trimestre de 2022 (90%), a diferença nas avaliações de “forte crescimento” e “fraco crescimento” é de 72 pp para menos.

Como já explicitado anteriormente, a expectativa dos Dealers para o mercado em 2023 é negativa, como ilustrado na Tabela 4.

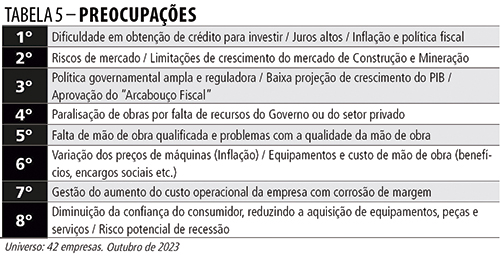

PREOCUPAÇÕES

Nesse cenário, é necessário sondar as “principais preocupações” avaliadas pelas empresas que afetaram os negócios e as receitas em 2023. Na Tabela 5, o item mais votado pelo grupo indica fatores como “dificuldade em obter crédito para investir”, “juros altos”, “inflação” e “política fiscal”.

De fato, o setor ressente-se de que os bancos têm exigido garantias excessivas para a concessão de crédito. As empresas pequenas e médias, especialmente, encontram muitas dificuldades para obter crédito, muito em decorrência do recente problema com as Lojas Americanas.

Como encontram dificuldades para obter crédito, as empresas acabam por reduzir as aquisições de máquinas e, consequentemente, as fábricas reduzem a produção.

Se os juros sobem, torna-se mais oneroso emprestar dinheiro para investir no negócio ou na frota de máquinas e equipamentos. Porém, quando os juros caem, como está previsto agora, é esperado o efeito contrário.

A expectativa dos analistas é que a Selic seja reduzida gradualmente ao longo dos próximos meses, chegando a aproximadamente 11,75% ao fim deste ano, 9,25% em dezembro de 2024, 8,75% em 2025 e 9% em 2026, segundo as expectativas do Boletim Focus, do Banco Central.

Com a expectativa de queda dos juros, o capital produtivo tende a voltar com força, mas só o tempo dirá.

Como pode ser visto na Tabela 5, o 2º item mais votado pelo grupo aponta para “riscos de mercado”, com limitações de crescimento no mercado de Construção e Mineração, além de “inflação”, “déficit público” e “nova gestão federal” no Brasil, que segue com baixos investimentos em construção leve e pesada – infraestrutura.

Sem mencionar que o novo marco legal do saneamento básico, que vinha pegando tração no Brasil, voltou para análise no Senado Federal.

Outras questões, como tensões comerciais entre China e Estados Unidos, impacto da guerra na Ucrânia, expectativa de desaceleração da economia, juros altos e inflação, também impactaram os preços dos minerais.

Esse contexto de mercado pressiona as empresas em sua busca por eficiência e produtividade, levando inclusive a reavaliações de suas cadeias de fornecedores e parceiros comerciais.

O 3º item mais votado pelo grupo, a “política governamental ampla e reguladora” é acompanhada por fatores como “baixa projeção de crescimento do PIB” e “aprovação do novo arcabouço fiscal”.

Com o risco de um mercado de crédito ainda mais restritivo e eventual disfuncionalidade, casos como a inadimplência alta podem impactar de modo mais contundente o mercado de máquinas e equipamentos e as atividades das empresas.

Por outro lado, se a inflação se mostrar mais persistente, como tem ocorrido nos últimos meses, o Banco Central pode decidir manter uma política monetária mais austera por um período mais longo de tempo, sem baixar a taxa de juros como planejado.

Outro fator relevante é a baixa projeção do PIB, tanto para 2023 (2,9%) como para 2024 (1,5%).

Também mereceu citações na sondagem o anúncio das linhas gerais do novo marco fiscal e das metas de resultado primário do atual governo para o período 2023-2026.

Extremamente ousada, a proposta de nova regra fiscal se compromete a realizar um ajuste da ordem de 2% do PIB em quatro anos, trazendo otimismo aos mercados. Mais uma vez, é preciso acompanhar o desenrolar dos fatos.

Próximo item mais votado pelo grupo, a “paralisação de obras” decorre – como já comentado exaustivamente – da falta de recursos (governamentais e privados), o que tende a ter grande impacto nas empresas.

Ademais, o item pode ser classificado como de extrema relevância para o setor, uma vez que a obra é o “core” das empresas de Construção e Rental. A paralisação de obras pode impactar a capacidade de investimento e a própria estrutura das empresas, como também já comentado anteriormente.

Completando as principais preocupações do setor, o 5º item mais votado pelo grupo indica “falta de mão de obra qualificada” e “problemas com a qualidade da mão de obra”.

A oportunidade de crescer é entusiasmante para as empresas, mas reconhecidamente há falta talentos no mercado, o que representa mais um desafio de monta para o setor.

De fato, a provável falta de mão de obra qualificada revela-se como uma séria preocupação na sondagem, podendo eventualmente representar um “estrangulamento” para Construtoras e empresas de Rental, que buscam novas contratações no mercado à medida que expandem as operações.

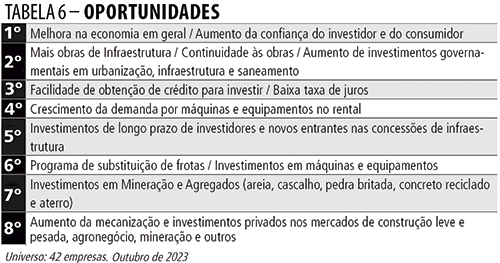

OPORTUNIDADES

Da mesma maneira, a sondagem também elenca as “principais oportunidades” avaliadas pelas empresas que podem gerar negócios e receitas em 2023 (Tabela 6).

Nesse rol, o item mais votado pelo grupo revela anseios de “melhora na economia em geral”, com “aumento da confiança do investidor e do consumidor”.

Segundo o Boletim Focus, houve revisão da alta prevista para o PIB neste ano no país. De acordo com as análises, o crescimento econômico deve ficar próximo a 3% em 2023, bem próximo à taxa registrada em 2022 (2,9%).

Quanto a 2024, espera-se uma desaceleração do ritmo de crescimento do PIB, para 1,5%.

Os índices de confiança, calculados mensalmente pelo Instituto Brasileiro de Economia, da Fundação Getúlio Vargas (FGV/IBRE), apresentam evolução positiva na passagem do 2º para o 3º trimestre de 2023. O destaque é a evolução positiva dos índices relativos a serviços e comércio.

Vale notar ainda a evolução positiva do índice de confiança da construção, com alta tanto em setembro (frente ao mês anterior, no terceiro mês consecutivo de variação positiva) como na comparação trimestral (3º trimestre frente ao anterior).

O destaque negativo ficou por conta do índice da indústria. No entanto, todos os índices ainda se encontram entre 90 e 97 pontos, abaixo do patamar de neutralidade (índice = 100), indicando um índice de confiança ainda baixo e um nível relativamente fraco de atividade.

O 2º item mais votado pelo grupo indica ânimo em relação a “mais obras de infraestrutura”, “continuidade das obras” e “aumento de investimentos dos Governos em urbanização, infraestrutura e saneamento”.

Com relação ao setor de infraestrutura, espera-se que o fluxo previsto de investimentos associados às concessões realizadas nos últimos anos dê algum suporte para o segmento no curto e no médio prazo.

Em relação ao saneamento básico, os decretos de abril contribuíram para uma desaceleração de novos projetos e investimentos no período, mostrando receio do mercado quanto à insegurança jurídica e regulatória.

Lançado em 11 de agosto, o “Novo PAC” foi apresentado com a proposta de estimular parcerias do governo federal com o setor privado, estados, municípios e movimentos sociais, buscando acelerar o crescimento econômico e a inclusão social no país.

No que tange aos investimentos previstos, o programa de pretende investir R$ 1,7 trilhão em todos os estados do Brasil, sendo R$ 1,4 trilhão até 2026 e R$ 320,5 bilhões após 2026.

O próximo item mais votado pelo grupo ressalta “facilidade em obter crédito” e “baixa dos juros” como oportunidades, figurando como terceiro item de maior relevância.

Restritiva, a alta taxa básica de juros (Selic) afeta a capacidade de investimento das empresas e a procura de crédito ao consumo, em um contexto bastante complexo em nível nacional.

Em 2023, o volume de vendas foi “equilibrado” para 65% dos participantes, aponta o Estudo

O mercado precisa de uma reversão do cenário, embora as empresas de Construção e Rental devam ter um cenário mais favorável apenas no médio prazo (2024), pois a redução da taxa deve se dar em ritmo lento.

No entanto, as condições financeiras e de crédito ainda devem permanecer restritivas ao longo dos próximos meses e início de 2024, até por conta do citado “efeito Lojas Americanas”, assim como alta da inadimplência e, como já comentado, a redução apenas gradual da taxa Selic.

Em tal quadro, é necessário um apoio maior do governo na implementação de um programa realmente efetivo para o setor.

Quarto item mais votado pelo grupo, o “Rental” segue visto como um mercado promissor com o crescimento da demanda por máquinas e equipamentos no Brasil.

O setor tem mostrado alta resiliência ante à persistente falta de obras de grande porte no país, continuando a investir em máquinas e equipamentos.

Seja porque tem contrato assinado e precisa de máquina e equipamento, seja para substituição de frota ou mesmo comprando porque tem perspectiva de fechar projetos no curto ou médio prazo, o setor de Rental continua aquecido e pode ter cenários positivos no ano de 2023.

Sobre o 5o item mais votado pelo grupo – “investimentos de longo prazo dos investidores” e “novos entrantes nas concessões de infraestrutura” –, cabe observar que projetos de longo prazo são extremamente importantes para as Construtoras e empresas de Rental, pois ajudam (e muito) a reduzir os custos de Capex (investimentos iniciais de capital em máquinas e equipamentos).

Se o setor possuir projetos com payback médio de quatro a cinco anos (venda repetitiva), fecha-se o ciclo de grande investimento inicial de capital (Capex), tornando-se assim muito mais interessante para as empresas investidoras.

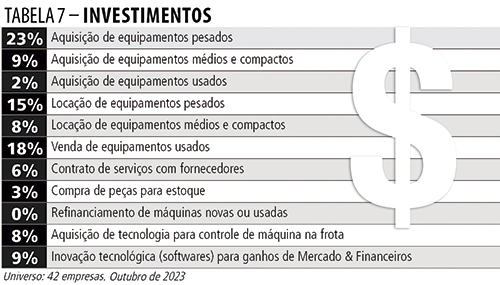

INVESTIMENTOS

Por falar em investimento, as empresas também se manifestaram em relação ao posicionamento de aportes para 2023 (ações que pretendem e/ou estão implementando nos negócios). A Tabela 7 traz um resume desses comentários.

No item “aquisição”, as empresas dizem estar comprando mais equipamentos pesados do que médios e compactos, além de comprarem poucos equipamentos usados.

No item “locação”, também estão alugando mais equipamentos pesados do que médios e compactos. Já o item “venda” de equipamentos usados foi indicado por 18% dos votos das Construtoras e empresas de Rental.

“Suporte ao produto”, em geral, recebeu poucos votos das empresas que responderam à sondagem, sendo que “contrato de serviços” recebeu 6% dos votos e “compra de peças”, apenas 3%.

No item “tecnologia”, com 9% dos votos, o grupo se mostra interessado em soluções tecnológicas, seja para rastreamento de máquinas e equipamentos (para evitar roubo e reduzir o custo do seguro, por exemplo), seja para aumentar a eficácia, a produtividade e, ainda, monitorar automaticamente a manutenção e a lubrificação de máquinas e equipamentos.

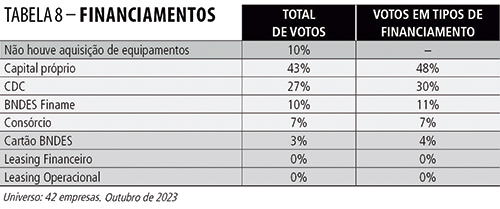

Sobre os tipos de financiamentos usados pelas empresas de Construção e Rental para aquisição de equipamentos, a Tabela 8 mostra que, no período de janeiro a setembro de 2023, 10% das empresas votantes apontam o item “não houve aquisição de equipamentos nesse período”.

Levando-se em conta que 48% das empresas que responderam à sondagem são Construtoras, podemos considerar que essas companhias já têm uma frota adequada ou, alternativamente, preferiram locar a adquirir máquinas e equipamentos no período.

Na Tabela 8, o item “capital Próprio” foi o mais relevante, com 43% dos votos. A elevação da Selic ao patamar de 12,75% aa (em 20 de setembro de 2023) pode ter motivado as empresas a utilizar capital próprio na aquisição de máquinas novas.

Como já mencionado acima, trata-se de uma clara mensagem aos bancos em relação à alta nas taxas, no sentido de melhorar a atratividade das linhas de financiamento oferecidas.

Por sua vez, “CDC” e “BNDES Finame” ficaram com 27% e 10% dos votos cada, respectivamente. Vale pontuar que a opção “CDC” foi de longe a opção mais atrativa para Construtoras e empresas de Rental no período.

Já “Finame” recebeu apenas 10% dos votos, o que é muito baixo, pois historicamente tem sido uma opção de crédito muito usada pelo grupo, podendo eventualmente ter recebido a baixa votação de uso pela mudança de composição dos juros.

Mas a grande surpresa do ano no quesito fontes de financiamento foi o “consórcio”, que aparece com 7% dos votos na aquisição de máquinas e equipamentos. O “Cartão BNDES” recebeu 3% dos votos e, por fim, o item “leasing financeiro e operacional” não recebeu nenhum voto das empresas no período.

A tabela mostra ainda que 70% das empresas optaram por bancos comerciais e 30% por bancos de fábrica. Nesse aspecto, uma “oportunidade” a ser considerada é a crescente opção oferecida por bancos de fábrica como agentes financeiros, especialmente na formatação de soluções “tailor made”, ou seja, desenhadas individualmente para cada empresa a fim de incentivá-las a fechar negócios.

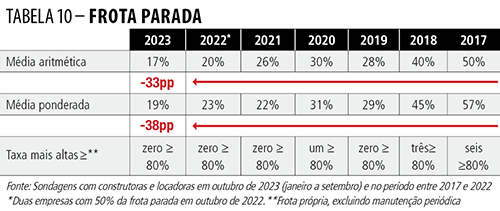

FROTAS PARADAS

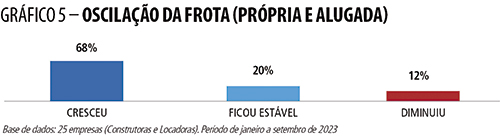

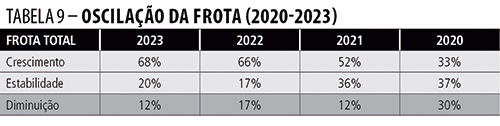

No ano de 2023, a sondagem mais uma vez buscou identificar se o nível de frotas paradas “cresceu” ou “diminuiu” nas empresas. Dada a relevância do mercado de Rental no Brasil, a sondagem questionou empresas de construção não só sobre a frota própria, mas também sobre a alugada (v. Gráfico 5).

Das empresas participantes, 68% disseram que a frota “cresceu”, 20% que ficou “estável” e 12% que a sua frota “diminuiu” desde janeiro de 2023. Em comparação ao ano anterior, houve um acréscimo de 2 pp no item “cresceu”, indicando um crescimento orgânico do mercado para o ano de 2023 (v. Tabela 9, sobre oscilação da frota).

Sobre a frota alugada, o item “cresceu” chega a 68% das empresas, com um crescimento médio de 16% em 2023. No mesmo período (janeiro a setembro) de 2022, 66% empresas responderam que a frota alugada “cresceu”. Isso mostra que a opção avançou 2 pp no período de um ano para as empresas que locam máquinas e equipamentos.

Para 20% das empresas, a frota alugada ficou “estável” em 2023, sendo que, em 2022, 17% das respostas apontaram estabilidade, em um avanço de 3 pp no período de um ano. Já para 12% das empresas ouvidas a frota alugada “diminuiu” em 2023.

Em 2022, 17% das empresas responderam que a frota “diminuiu”, ou seja, uma redução de 5 pp no período de um ano.

O setor de Construção e Mineração entende que, para potencializar o resultado financeiro e atender bem ao cliente, as máquinas e equipamentos parados devem ser tratados como prejuízo, o que eventualmente vale para todos os segmentos.

Afinal, máquinas sem produzir geram custos, perdas produtivas e atrasos nas obras. Esse cenário, obviamente, é bastante desfavorável para as empresas de Construção e de Rental.

Nesse aspecto, a expectativa das empresas sondadas é de uma taxa de utilização maior dos equipamentos para as “frotas paradas” (v. Tabela 10), com o alto índice de utilização alavancando as vendas de máquinas e equipamentos.

A média aritmética das “frotas paradas”, como ilustrado na Tabela 10, excluindo-se a manutenção periódica normal, caiu progressivamente de 50% em 2017 para 26% em 2021, 20% em 2022 e 17% em 2023.

A média ponderada de 23% das respostas das Construtoras e empresas de Rental em 2023 está abaixo do ideal do mercado, que é de 20%, apresentando um descolamento de 3 pp para baixo. A média ponderada foi calculada considerando-se o percentual de máquinas paradas e o tamanho da frota de cada empresa.

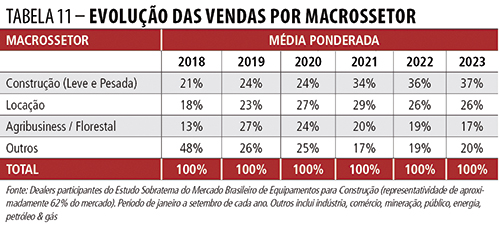

A evolução das vendas por macrossetor é outro ponto referencial elucidativo trazido pela sondagem. Nesse sentido, o mercado de “Construção Leve” teve a maior relevância nas vendas dos Dealers em 2023, correspondendo a 37% do total, um acréscimo de 10 pp em relação à média dos anos anteriores.

Como em anos anteriores, o mercado de “Rental” – tradicionalmente visto como um dos “motores” do setor de construção leve e pesada – teve uma grande relevância no mercado, correspondendo a 26% das vendas, um acréscimo de aproximadamente 1 pp em relação à média dos anos anteriores, como pode ser conferido na Tabela 11.

A seguir, o mercado de “Agribusiness” ficou em 3º lugar, com 17% das vendas, com uma queda de aproximadamente 3 pp em relação à média dos anos anteriores. O segmento “Outros” (que inclui indústria, comércio, mineração, público, energia e petróleo & gás) ficou em 4º lugar, com 20% das vendas, no caso outra queda de aproximadamente 3 pp em relação à média dos anos anteriores.

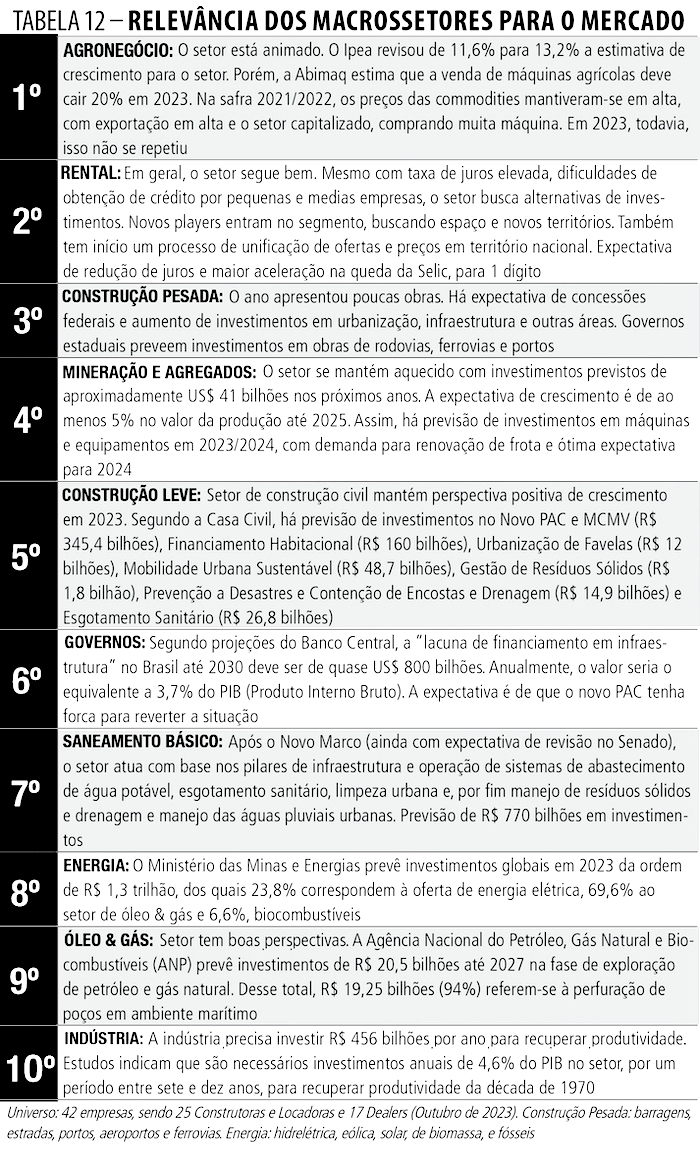

A partir de uma base de dados composta por 42 empresas (sendo 25 Construtoras e Locadoras e 17 Dealers) também foram levantados os segmentos de mercado que estão liderando o crescimento de vendas em 2023, por ordem de mais votados e de relevância (v. Tabela 12).

EXPECTATIVAS

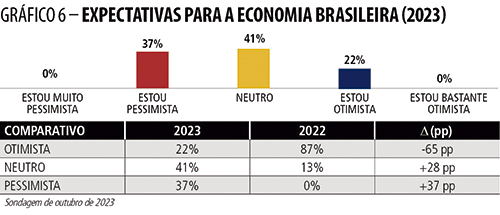

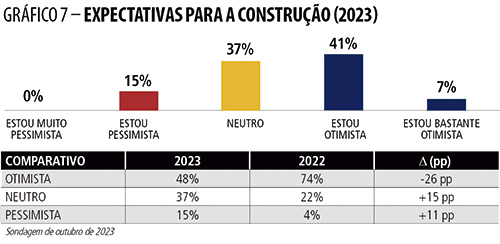

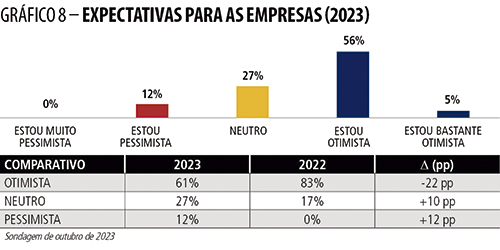

Os Gráficos 6 a 8 revelam a visão das Construtoras, Locadoras e Dealers em outubro de 2023 para a economia no Brasil, para o setor de construção e para as suas empresas.

No Gráfico 6, vê-se que a expectativa das empresas para os cenários “bastante otimista” e “otimista” caiu de 87% para 22% na sondagem ano a ano em outubro (2022 e 2023). Em 2023, o índice “neutro” foi de 41%, contra 13% em 2022, o que representa um acréscimo de 28 pp no período de um ano, conforme ilustrado no Gráfico 6.

No período de janeiro a setembro de 2023, houve redução de 65 pp nas respostas “bastante otimista” e “otimista” em relação à sondagem de 2022, mostrando que o grupo está “preocupado” e reticente com a economia brasileira em 2023, tendo em vista que o ano de 2022 foi considerado ano “excepcional”, de acordo com os participantes.

O Gráfico 7 compila as opiniões das empresas na sondagem de outubro de 2023, mostrando que a expectativa “otimista” e “bastante otimista” para o setor de construção em 2023 chega a 48% do total, uma redução de 26 pp em relação à sondagem de 2022.

O índice “neutro” foi de 37% para a expectativa em 2023, um acréscimo de 15 pp em relação à sondagem de 2022. Já o índice “pessimista” foi de 15% na expectativa em 2023, aumento de 11 pp em relação à sondagem de 2022 no mesmo período, como também aponta o Gráfico 7.

Para as próprias empresas, as expectativas “bastante otimista” e “otimista” somam 61% em 2023 (v. Gráfico 8). Para efeito de comparação, a redução chega a 22 pp em relação à sondagem de 2022.

O índice “neutro” foi de 27%, acréscimo de 10 pp em relação à sondagem de 2022 no mesmo período, enquanto o índice “pessimista” foi de 12% para a expectativa em 2023 – sendo 0% na sondagem de 2022, portanto com acréscimo de 12 pp (v. Tabela 13).

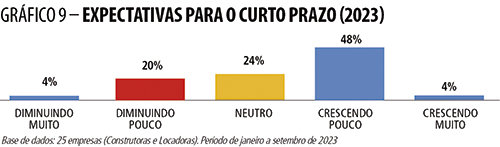

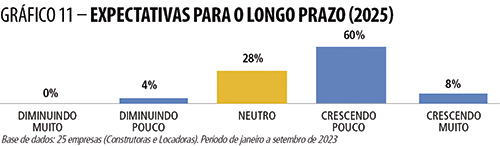

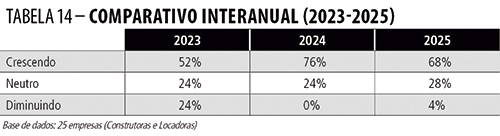

Os Gráficos 9 a 11 revelam a visão das empresas compradoras de máquinas e equipamentos de construção no curto, médio e longo prazo. No curto prazo, 52% das empresas participantes (base de dados de 25 Construtoras e Locadoras) declararam que o mercado pode “crescer” (“muito” e “pouco”).

Ou seja, para 52% das empresas há um certo otimismo para o ano de 2023. Já 24% das empresas se declararam “neutras” (cautelosas), e 20% disseram que o mercado vai “diminuir”, seja “pouco” ou “muito”.

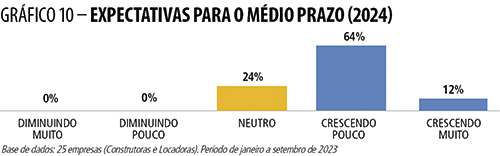

Para o médio prazo, 76% das empresas participantes declararam que o mercado pode “crescer” (seja “muito” ou “pouco”), mostrando um otimismo maior para o ano de 2024, ao passo que 24% das empresas se declararam “neutras” para o mercado de máquinas e equipamentos em 2024.

Já no longo prazo, 68% das empresas participantes declararam que o mercado pode “crescer” (“muito” e “pouco”). Nesse enfoque, 28% das empresas se declararam “neutras” e 4% declararam que o mercado de máquinas e equipamentos vai “diminuir” um pouco em 2025.

Analisando-se a Tabela 14, é possível observar uma média de 65% de expectativa de “crescimento” (“muito” e “pouco”) ao longo dos anos de 2023, 2024 e 2025, o que é bastante relevante para o setor. Em suma, a maioria das empresas declarou que o mercado tende a ter um “crescimento bom” no período de 2023 a 2025.

RESULTADOS

No período de 2017 a 2022, a indústria brasileira total de máquinas e equipamentos mostrou crescimento, mas a previsão para 2023 é de queda.

Conforme mostrado nos gráficos anteriores sobre as expectativas das empresas de Construção, Rental e Dealers, o ano de 2023 tende a trazer uma adequação de mercado de acordo com a redução de demanda em vários mercados.

Em alta, opção oferecida por bancos de fábrica abre oportunidades de renovação ao mercado

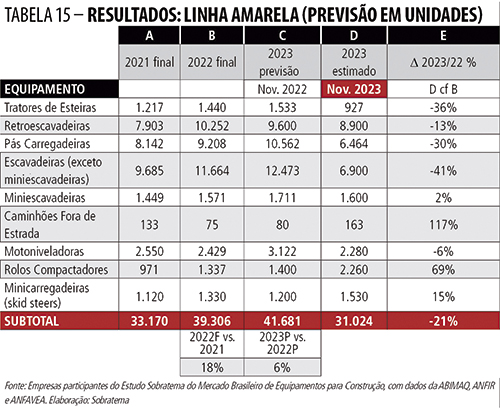

A Tabela 15 traz a expectativa de mercado para a Linha Amarela em 2023, incluindo o mercado final de 2022 e de 2021. Para máquinas e equipamentos de construção, o ano de 2022 foi excepcional, com recorde de vendas na Linha Amarela.

Porém, a estimativa de mercado para 2023 tem uma previsão de queda de dois dígitos nas vendas, quando comparado a 2022, com redução estimada em 21% (de acordo com a Tabela 15) para a Linha Amarela.

Na Tabela 15, a diferença de 27 pp (variando de +6% para -21%) entre a previsão total do mercado de equipamentos em 2023 (Coluna C), feita em outubro de 2022, e a estimativa atual (Coluna D), feita em outubro de 2023, comparando-se com o ano de 2022, demonstra uma queda expressiva na maioria das linhas de produtos da Linha Amarela.

As exceções incluem Miniescavadeiras, Rolos Compactadores e Minicarregadeiras, famílias nas quais há estimativa de crescimento em 2023 quando comparado com o ano de 2022.

O relatório (v. Tabela 15) oferece uma visão abrangente por linha de equipamentos. A família de Escavadeiras Hidráulicas, equipamento com o maior volume de vendas ao longo dos anos no grupo de Linha Amarela, tem previsão de 41% de redução no ano de 2023 comparado a 2022, o que mostra uma forte queda nas vendas em 2023.

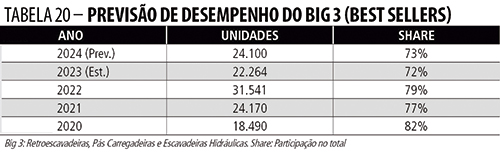

No estudo, o chamado grupo das “Big 3” (“Best Sellers”) – equipamentos com maior volume de vendas no país, incluindo Retroescavadeiras, Pás Carregadeiras e Escavadeiras Hidráulicas – representa aproximadamente 78% em média do total das vendas da Linha Amarela desde 2019, conforme exposto na Tabela 16.

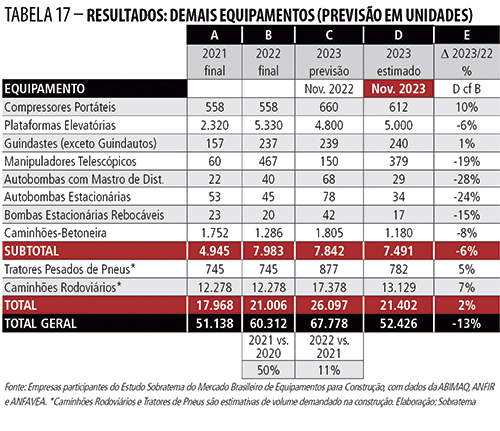

Por sua vez, a Tabela 17 mostra uma redução de 13% em 2023 vs. 2022 no Total Geral, que é a somatória de todos as linhas de máquinas e equipamentos. O resultado de queda foi alavancado principalmente pela redução de vendas nos itens “Best Sellers”, além de Plataformas Elevatórias e Caminhões-Betoneira, máquinas e equipamentos de maior volume de venda e de extrema necessidade para o mercado de construção.

Ainda na Tabela 17, vê-se que a diferença entre a previsão Total Geral do mercado de equipamentos em 2022 (Coluna C), feita em outubro de 2022, e a estimativa atual 2023 (Coluna D), feita em outubro de 2023, é de 23% de redução, demonstrando novamente um viés de queda nas vendas para 2023.

O estudo de mercado estima que o ano de 2023 deve se encerrar com a comercialização de aproximadamente 52 mil máquinas e equipamentos.

PREVISÕES

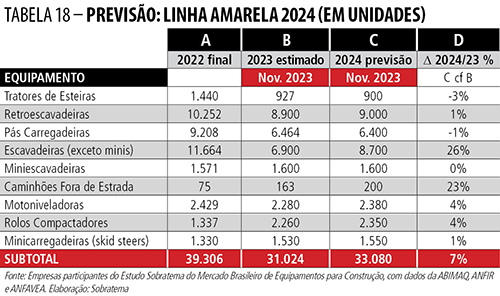

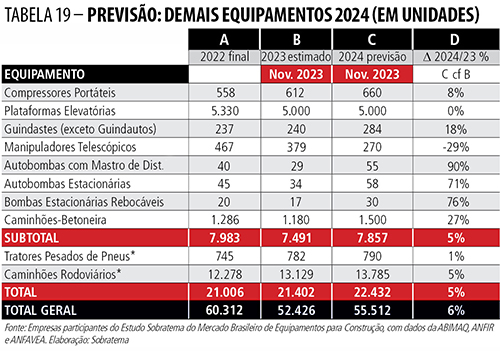

Para o próximo ano, a previsão é de crescimento de 1 digito do mercado, sendo que cada setor tem suas próprias razões para acreditar que o ano terá um crescimento de 7% (v. Tabelas 18 e 19).

Nesta matéria especial, traz-se um panorama das preocupações e oportunidade dos principais segmentos produtivos brasileiros, conforme as Tabelas 5 e 6.

Em 2024, as vendas devem ficar acima do registrado no ano de 2023, conforme a previsão das empresas sondadas. O mercado brasileiro para equipamentos de construção deve continuar a crescer em 2024 (v. Tabelas 18 e 19), porém sem o mesmo vigor mostrado de 2018 até o ano de 2022 (conforme o Gráfico 12).

As expectativas para o ano de 2024 das empresas sondadas (que representam um market share abrangente do mercado brasileiro de equipamentos de construção) são positivas, porém sempre atreladas ao crescimento de diferentes segmentos da indústria brasileira, como empresas de Rental, energia, agronegócio, florestal, construção leve e pesada, governos, mineração etc. Em suma, projeta-se que o ano de 2024 ainda seja de ajustes ao novo governo.

Nesse sentido, as Tabelas 18 e 19 mostram as previsões do Estudo de Mercado para 2024, tanto na Linha Amarela, quanto para Demais Equipamentos.

Conforme a Tabela 18, aponta-se um crescimento de 7% para os equipamentos da Linha Amarela em 2024, enquanto em Demais Equipamentos, o crescimento previsto é de 5%, conforme a Tabela 19.

Na somatória dos equipamentos da Linha Amarela com os Demais Equipamentos, o crescimento fica em 6% (no resultado de Total Geral).

Para 2024, a demanda prevista em Retroescavadeiras, Pás Carregadeiras e Escavadeiras Hidráulicas representa 73% do total das 33 mil máquinas da Linha Amarela (v. Tabela 20, que faz a comparação com os anos anteriores).

Finalmente, o Gráfico 12 mostra a evolução das vendas anuais no Brasil de 2010 a 2024 (previsão).

O comportamento do mercado nacional de equipamentos da Linha Amarela (v. linha laranja do Gráfico 12) mostra um histórico de vendas com pico de mais de 33 mil equipamentos em 2013, em boa parte alimentadas por compras feitas pelo governo federal.

Em 2022, houve um recorde de vendas de máquinas da Linha Amarela, superando 2013, com um faturamento estimado em quase 40 mil unidades.

No Total de Equipamentos (v. linha preta no Gráfico 12), o pico veio dois anos antes da Linha Amarela, em 2011, graças às volumosas compras de caminhões rodoviários, antecipando a introdução de controles mais rígidos sobre emissões de gases, que elevaria o preço dos caminhões.

*Mario Miranda é coordenador do Estudo Sobratema doMercado Brasileiro de Equipamentos

METODOLOGIA

Sobre as análises e informações do Estudo de Mercado

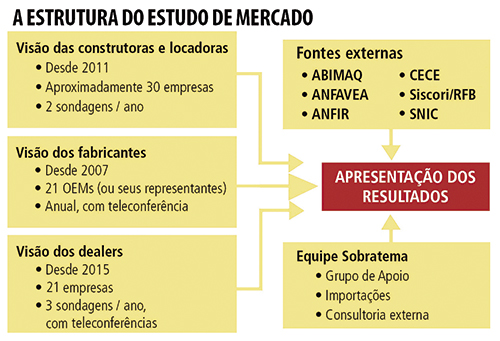

A metodologia de sondagem da Sobratema usa uma combinação de informações das empresas ligadas ao setor, incluindo Fabricantes OEM, Dealers, Construtoras e Locadoras, assim como ferramentas analíticas que têm como objetivo fornecer “insights” de mercado e movimentos do setor.

Assim, o Estudo Sobratema do Mercado Brasileiro de Equipamentos 2023-2024 é composto por três grupos principais:

Grupo Fabricantes – Chamado de “Estudo de Mercado”, o evento ocorre anualmente em outubro, abrangendo fabricantes de equipamentos. A participação é aberta a todos os fabricantes que vendem máquinas no Brasil, seja com fabricação nacional ou por importação. O levantamento é essencialmente quantitativo.

Grupo de Dealers – Reúne-se três vezes por ano, via teleconferência, para analisar os resultados da sondagem da qual todos participam com quesitos qualitativos e quantitativos. Envolve mais de duas dezenas de empresas convidadas, que representam juntas aproximadamente 65% do mercado nacional.

Grupo de Compradores – A sondagem de Compradores se dá duas vezes por ano, envolvendo aproximadamente três dezenas de Construtoras e Locadoras que compram equipamentos de construção.

Fazem parte deste grupo empresas grandes, médias e pequenas, de Norte a Sul do país. A composição das empresas na sondagem é variável, mas há um núcleo de empresas com participação recorrente.

Também é importante mencionar que, para os três grupos, são estabelecidas regras de confidencialidade absoluta em relação às informações fornecidas. Os resultados são divulgados de forma consolidada, e nenhum dado ou opinião é publicado de forma individual de forma que se possa identificar o autor.

Grupo de Apoio – O processo se beneficia ainda de conselhos e opiniões dos membros do Grupo de Apoio, embora os participantes recebam somente os resultados consolidados.

A fim de facilitar comparações, a maior parte dos resultados das sondagens dos Dealers e empresas que compram equipamentos é apresentada em forma de porcentagem.

ANÁLISE ECONÔMICA

Transição tende a ser mais longa

Pelas projeções econômicas globais feitas por Luis Artur Nogueira, o próximo ano pode não ser um mar de rosas para o setor, mas deve marcar o início de um novo ciclo mais promissor

No quadriênio 2025-2028, o mundo deve se estabilizar em um patamar

de crescimento médio de 3%, enquanto o Brasil deve avançar 2%

em média no período, o que não será nenhuma tragédia, diz economista

Segundo o economista Luis Artur Nogueira, do ponto de vista econômico a principal preocupação atual é o efeito do conflito entre Israel e Hamas. Se outros países entrarem na guerra, pode-se ter um cenário similar à crise da Rússia x Ucrânia, com a inflação elevando os juros, como já ocorreu nos últimos anos.

E, com juros elevados, o mundo cresce menos, o que é importante para um país exportador como o Brasil. “Evidentemente, quanto menos o mundo crescer, menos o Brasil vai exportar”, destaca.

Após de crescer 3,5% em média em 2022, o mundo desacelerou para 3% neste ano, justamente por conta dos juros altos.

“Pode parecer pouco, mas 0,5 pp de crescimento é muita coisa, ainda mais se em se tratando da média do mundo”, acrescenta Nogueira, informando que, para 2024, o Fundo Monetário Internacional (FMI) prevê desaceleração um pouco mais leve, para 2,9%.

“Porém, essa desaceleração leve pressupõe que a guerra fique circunscrita à Faixa de Gaza”, reforça.

Para a China, o FMI projeta crescimento de 4,2% em 2024, considerando que o país asiático deve crescer 5% em 2023. “A Índia vai crescer mais que a China no próximo ano, com 6,3%, o mesmo crescimento previsto para este ano”, diz.

A Europa deve atingir crescimento de apenas 1,2% no próximo ano, após crescer apenas 0,7% em 2023. “No momento, o continente europeu tem o menor crescimento no mundo”, ressalta o economista.

"Já na América Latina, a previsão é que a economia cresça 2,3% neste e no próximo ano, enquanto os EUA devem crescer 2,3% neste ano e só 1,5% em 2024, desacelerando como a China”, avalia.

Brasil – No ano passado, o Brasil cresceu 2,9% puxado pelo setor de serviços, considerado um bom resultado para um ano eleitoral em que o mercado financeiro projetava um “pibinho” de apenas 0,5%. Já para 2023, o FMI prevê crescimento de 3,1% para o país.

“O Brasil manteve o ritmo do ano passado, igualando-se ao mundo”, comenta Nogueira, destacando que, segundo o FMI, o país deve desacelerar para um patamar de 1,5% no próximo ano.

No quadriênio 2025-2028, o mundo deve se estabilizar em um patamar médio de 3%, enquanto o Brasil deve ter crescimento médio de 2%.

“Não será uma tragédia se o país crescer nessa média durante a década (2021-2030), pois já vai ser muito melhor do que na década passada (2011-2020), quando o crescimento médio foi zero”, observa.

Apesar dos ruídos, o ano ainda pode ser considerado bom em termos de crescimento.

“Quando se olha com lupa, percebe-se que o 1º semestre foi muito bom, principalmente porque o agronegócio puxou a economia”, afirma. “Já no 2º semestre, o país viveu uma desaceleração, que deve continuar no ano que vem.”

Além do agronegócio, o consumo manteve-se forte no 1º semestre, pois o governo injetou dinheiro na economia por meio de programas sociais e reajustes de salários para servidores, além de isentar o imposto de renda para quem ganha até 2 salários-mínimos.

Também turbinou setores estratégicos como o automotivo, com benefícios tributários para baratear o preço de veículos, além de tentar melhorar a oferta de crédito.

“Mas todas essas medidas também representam aumento de gasto público, que é o principal problema na economia ao lado da política”, alega Nogueira.

Destaques – Entre os temas econômicos em destaque para 2024, o economista aponta o novo arcabouço fiscal, que tem como meta zerar o déficit público.

“Para cumprir essa promessa, o governo precisa aumentar a arrecadação em pelo 150 bilhões de reais, ou seja, pagaremos mais imposto para fechar a conta”, alerta. Outro tema relevante é a pressão para o Banco Central reduzir os juros.

Segundo Nogueira, o BC conseguiu trazer a inflação para um patamar abaixo de 5%, criando as condições para corte dos juros, que já baixaram três vezes no ano.

“Prevejo mais um corte no fim do ano, com a Selic encerrando em 11,75%”, acentua. “Mas, ao longo de 2024, podemos trazer os juros para um patamar abaixo de 10%.”

O caminho para o Brasil ter um círculo virtuoso passa pelo controle das despesas, insiste Nogueira, com o cumprimento da meta de zerar o déficit.

“Se o governo fizer isso, o mercado automaticamente melhora as projeções de inflação, levando o Banco Central a cortar os juros e a economia a crescer a partir de 2025”, afirma.

Eventual retomada de obras abre expectativas de aumento na demanda de máquinas e equipamentos no país

Um ponto positivo são as concessões de infraestrutura, com a retomada do PAC e o Programa Minha Casa Minha Vida, que geram crescimento. No entanto, também há tendências negativas, como a dificuldade de cumprir as metas e os juros ainda elevados.

“As famílias estão muito endividadas e os juros altos dificultam a tomada de crédito”, diz. “Sem falar que as nossas empresas estão sem fôlego financeiro, pois também estão endividadas e pagando juros altos.”

Setor – Em relação às oportunidades para a construção, Nogueira prevê aumento no volume de obras de infraestrutura por conta da retomada do PAC, com o governo colocando dinheiro em grandes obras.

“Nesse caso, trata-se de um gasto inteligente, pois uma coisa é gastar com máquina pública, e outra bem diferente é gastar com investimento público”, avalia.

Além disso, o setor imobiliário precisa se preparar para a queda de juros abaixo de 10%, que pode trazer de volta um crédito imobiliário mais barato e gerar um novo ciclo de lançamentos.

“O ano de 2024 ainda será de transição, pois os juros ainda estão caindo, mas a partir disso há um bom cenário para o setor imobiliário, com expectativa de retomada de obras”, prossegue Nogueira, destacando que, nesse cenário, a demanda por máquinas e equipamentos também tende a ficar mais aquecida.

“Ou seja, o próximo ano pode não ser um mar de rosas para o setor, mas pode ser o início de um novo ciclo muito promissor para 2025 e 2026”, finaliza. / MJ

PROJEÇÕES DE MERCADO

Especialistas debatem as perspectivas do setor

Transmitido no site oficial no dia 23 de novembro, o 18º Tendências no Mercado da Construção reuniu especialistas do setor para uma avaliação das possibilidades e desafios para o setor nos próximos anos.

Segundo o presidente da Sobratema, Afonso Mamede, o ano tem sido desafiador, mas traz boas perspectivas para 2024 atreladas a importantes setores da economia.

“A infraestrutura precisa atender à necessidade de ampliação da malha rodoviária, do programa de ferrovias, portos e aeroportos, saneamento e programas habitacionais, que requerem grandes investimentos”, apontou.

“Nesse contexto, embora tenhamos tido redução nas vendas de equipamentos, as condições são favoráveis ao crescimento do mercado a partir de 2024, auxiliado pela trajetória de queda na taxa de juros, o que se reflete em menores taxas de financiamento.”

O vice-presidente da Sobratema, Eurimilson Daniel, destacou que 84% dos usuários demonstraram otimismo na pesquisa, enquanto na opinião dos Dealers esse indicador teve uma queda para 65%.

“Essa discrepância se deve ao fato de que os Dealers têm de ser um pouco mais cautelosos, pois se forem extremamente otimistas pode haver muito pedido que vai para o pátio e, de repente, o negócio não anda “, comentou Mario Miranda, coordenador do Estudo.

Daniel observou ainda que os tipos de equipamentos que mais devem crescer em 2024 incluem Escavadeiras e Caminhões Fora de Estrada, que são bastante utilizados na mineração.

“A mineração é um bicho diferente, pois independentemente do mercado os nossos clientes estão exportando”, afirmou Christiano Kunzler, CEO da InfraBrasil. “É um setor resiliente, que continua navegando e não deixa de produzir.”

Em um quadro de escassez de mão de obra, Kunzler comentou que investir em tecnologia é fundamental.

“Neste ano, apresentamos um caminhão 100% autônomo na Vale, mas quando não se consegue investir em tecnologia nesse nível, é preciso ampliar o porte dos equipamentos”, ressaltou.

“Os chineses estão vindo com caminhões fora de estrada de 60 ou 70 t, o que pode fazer o segmento crescer 23% em 2024, em linha com as metas de maior produtividade que as mineradoras estão querendo.”

Crédito – Sobre os riscos identificados na sondagem, o economista Luis Artur Nogueira frisou que muitas empresas têm resultado operacional positivo, mas que as dívidas são impactadas pelos juros, revertendo o resultado positivo do balanço.

“A grande reclamação é a questão do crédito, de que os juros estão altos, mas a gente tem um ciclo consolidado de queda de juros, que deve continuar e gerar uma perspectiva de crédito mais barato”, afirmou.

De acordo com os especialistas, a gestão pode contribuir para melhor condição financeira das empresas.

“Os empresários brasileiros estão notando que a governança melhora a condição de crédito, pois o banco quer negociar de forma muito, baseado em planilhas e números”, reforçou Miranda.

“Assim, as empresas familiares estão percebendo que é extremamente importante investir em governança, pois gestão é tudo.”

Para Nogueira, os bancos têm tendência a se retrair em momentos de crise, com mais rigor na concessão de crédito.

“Mas isso é algo transitório, tenho certeza de que nesse ciclo de queda de juros vai haver uma tendência de redução da inadimplência, gerando confiança para voltar a emprestar em volume maior”, disse.

Confira a íntegra do evento no vídeo abaixo.

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade