Um ano excepcional para o setor

Por Mario Miranda*

A 17ª Edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção não só confirmou como superou as previsões realizadas em meados do ano, apontando crescimento de dois dígitos para o mercado de Linha Amarela e Demais Equipamentos, inclusive com expectativa de recorde de vendas no ano.

Em um ambiente desafiador, deflagrado pelos efeitos da pandemia nos últimos três anos, o setor mostra uma resiliência impressionante ao manter um sólido crescimento desde 2018. Durante o ano, a maioria das empresas conseguiu contornar fatores como distúrbios na cadeia logística, oscilações nos preços das commodities e falta de componentes nas linhas de montagem, equacionando uma das mais antigas leis do comércio – “oferta e procura” – e conseguindo retornar aos níveis pré-pandemia.

Agora, as atenções já se voltam para 2023, com o paí

Por Mario Miranda*

A 17ª Edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção não só confirmou como superou as previsões realizadas em meados do ano, apontando crescimento de dois dígitos para o mercado de Linha Amarela e Demais Equipamentos, inclusive com expectativa de recorde de vendas no ano.

Em um ambiente desafiador, deflagrado pelos efeitos da pandemia nos últimos três anos, o setor mostra uma resiliência impressionante ao manter um sólido crescimento desde 2018. Durante o ano, a maioria das empresas conseguiu contornar fatores como distúrbios na cadeia logística, oscilações nos preços das commodities e falta de componentes nas linhas de montagem, equacionando uma das mais antigas leis do comércio – “oferta e procura” – e conseguindo retornar aos níveis pré-pandemia.

Agora, as atenções já se voltam para 2023, com o país passando por uma transição significativa atrelada à mudança de governo. Mudanças dessa ordem sempre trazem novos desafios e oportunidades ao mercado, ainda mais quando o mundo enfrenta um quadro de inflação elevada (o maior patamar das últimas quatro décadas), com possíveis cenários de recessão na Europa e nos EUA.

No cenário externo, aliás, a situação segue conturbada, com conflitos na Europa e no Extremo Oriente, o que – em termos relativos – pode tornar o Brasil mais atraente para investimentos estrangeiros, com a vinda de fontes de componentes como semicondutores, por exemplo. Em meio a tal conjuntura, as empresas do setor de construção e mineração se questionam como posicionar os investimentos em 2023. Fato é que a base se mostra bastante propícia para que o crescimento se mantenha, como mostram os resultados do presente estudo, publicado com exclusividade pela Revista M&T.

DESEMPENHO

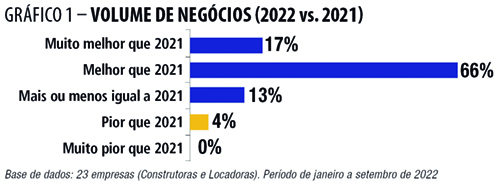

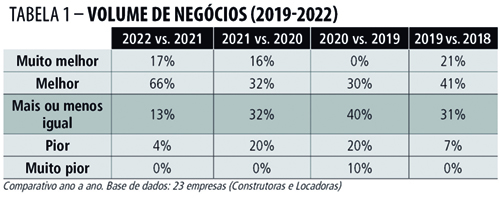

Em 2022, o volume de negócios apresentou crescimento expressivo para as empresas de Construção e Rental. O resultado da sondagem realizada em setembro já havia induzido uma revisão das projeções de vendas para o ano, mas agora apresenta um cenário ainda melhor, conforme mostrado no Gráfico 1 e na Tabela 1.

De acordo com a Tabela 1, grande parte das empresas tem registrado um crescimento sólido em seus mercados de atuação, mesmo em um ambiente de transformação nos negócios provocado pela pandemia e pela geopolítica. Na comparação com o ano passado, o volume de negócios tem sido bastante positivo para todas as empresas, como assinala o Gráfico 1.

Neste ano, o volume de negócios mostrou-se “pior” que 2021 para apenas 4% das empresas sondadas, em um resultado mais otimista se comparado com a sondagem anterior, quando 20% das empresas esperavam que seus negócios piorassem em relação a 2020.

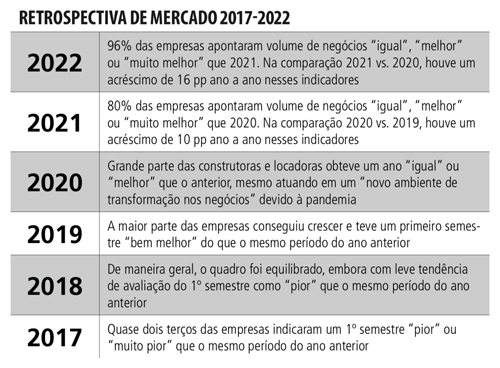

Em resumo, o resultado da 2ª sondagem de 2022 mostra que 96% das empresas obtiveram um volume de negócios “igual”, “melhor” ou “muito melhor” que no ano passado. Em comparação com o mesmo período do ciclo anterior (2021 vs. 2020), quando 80% das empresas responderam “igual”, “melhor” ou “muito melhor”, houve um acréscimo de 16 pp em um ano.

Tal elevação indica uma tendência positiva para os negócios. De fato, há um acréscimo claro de “aumento” do volume de negócios no período de janeiro a setembro deste ano, uma vez que 83% das empresas responderam que o ciclo foi “melhor” ou “muito melhor” em termos de vendas que 2021.

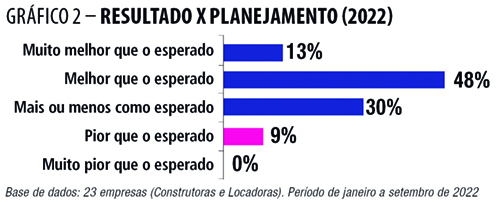

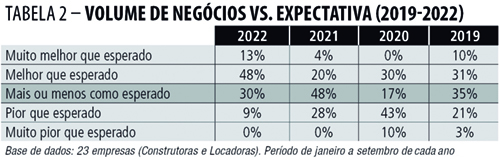

Em relação às expectativas de negócios (Tabela 2), 91% das empresas relataram que o período foi “mais ou menos igual”, “melhor” ou “muito melhor” que o esperado. Na 2ª sondagem de 2021, esse indicador apontou 72% das empresas, em um acréscimo de 9 pp neste ano. Para 13% das empresas, as expectativas foram superadas no período, em um acréscimo de 9 pp na comparação com o ano passado.

Já para 30% das empresas, o ano (considerando-se de janeiro a setembro) foi “mais ou menos igual” ao planejado. Portanto, é possível concluir que o resultado corporativo para a maior parte das empresas (91%) se mostrou igual ou melhor que o planejado para o ano, sendo que para 61% das empresas o período foi “melhor” ou “muito melhor” que o esperado. No ano passado, esse indicador foi de 24% (Tabela 2).

DEMANDA

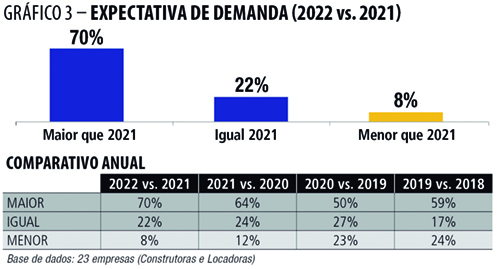

O Gráfico 3 mostra a expectativa de demanda de equipamentos de construção para 2022 (ano completo). Das empresas participantes da sondagem, 70% responderam que a expectativa de demanda para o ano é “maior que 2021” e 22% disseram que é “igual a 2021”. Ou seja, 92% das empresas sondadas estão otimistas em relação à demanda neste ano, indicando que o mercado tem se mostrado aquecido, em continuidade ao crescimento já apurado no ano passado.

Em 2022, a expectativa de demanda maior que no ano anterior cresceu 6 pp. Ou seja, a indústria de máquinas e equipamentos para construção e mineração deve registrar um crescimento robusto em 2022 “vis a vis” 2021. Por outro lado, apenas 8% das empresas têm uma expectativa de redução na demanda em 2022. Como mostra o comparativo, esse percentual é o menor dos últimos anos – considerando os ciclos de 2021 (12%), 2020 (23%) e 2019 (24%).

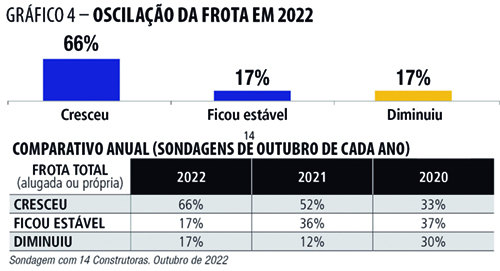

Em 2022, a sondagem sobre a oscilação quantitativa da frota total (própria e alugada) revela que, desde janeiro, a frota “cresceu” para 66% das empresas participantes, enquanto 17% disseram que a frota “ficou estável” e 17%, que “diminuiu” (Gráfico 4).

Na comparação com o ano passado, houve um acréscimo de 14 pp no item “cresceu”, indicando um crescimento do mercado em dois dígitos entre janeiro e setembro.

Na comparação com a série histórica (Gráfico 4), quando a frota “cresceu” para 52% em 2021 e para 33% em 2020, houve um aumento de 14 pp no período de um ano, dobrando-se o indicador no período de dois anos. Para o item “ficou estável”, o comparativo mostra uma redução de 19 pp no período de um ano (de 36% em 2021 para 17% em 2022), enquanto em relação a 2020 (37%) a redução foi de 20 pp.

Em 2021, 12% empresas responderam que a frota “diminuiu”, ou seja, houve um acréscimo de 5 pp no mesmo período. Comparado com 2020 (30%), a redução do indicador chegou a 13 pp.

RESULTADOS

Desde 2017, os números da indústria de máquinas e equipamentos vêm demonstrando um crescimento constante. Neste ano, os resultados ficaram acima das expectativas traçadas na última sondagem, realizada em novembro do ano passado.

De fato, o ano de 2022 foi excepcional para o setor de máquinas e equipamentos de construção. O relaxamento das medidas restritivas provocadas pela pandemia, somada à a estabilização da equação de “oferta x procura” pelas OEMs e Dealers, fez com que as vendas estimadas para o ano atingissem níveis ainda maiores que os 15% previstos no ano passado para o total de máquinas e equipamentos, assim como superassem os 12% previstos para a Linha Amarela.

Conforme indicado no Gráfico 3, 92% das construtoras e locadoras ouvidas em outubro de 2022 relataram demanda “maior” ou “igual” às expectativas, em uma diferença de 4 pp para cima em relação a 2021, quando esse indicador foi de 88%. Ou seja, a “expectativa de demanda” em 2022 traduziu-se em “crescimento de vendas” de equipamentos, como indica a Tabela 2.

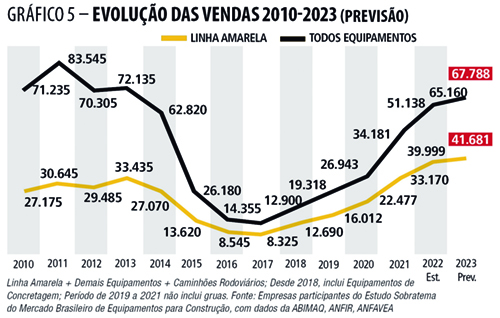

Como assinalado acima, alguns fatores contribuíram para isso. Em 2022, houve um aumento da demanda global de commodities, impulsionado pela guerra Ucrânia x Rússia, pela retomada de setores importantes como serviços e comércio e, ainda, pelo crescimento dos mercados de energia eólica e solar, fatores que justificam a boa perspectiva para um crescimento expressivo em 2022, conforme ilustra o Gráfico 5, que mostra a evolução das vendas anuais no país de 2010 a 2023 (previsão).

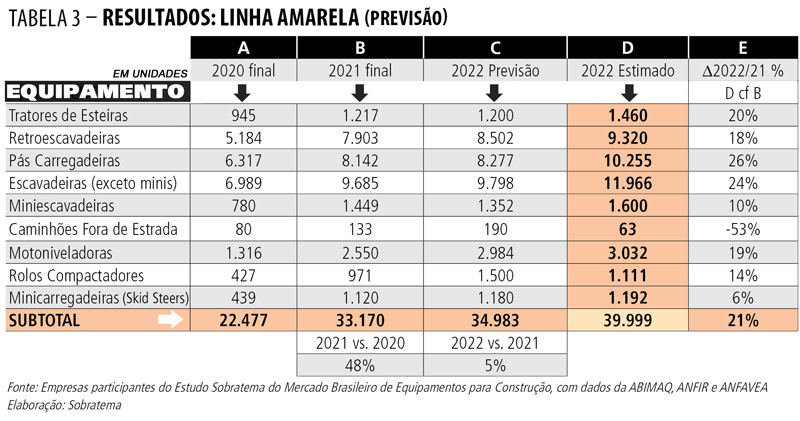

A Tabela 3 traz a expectativa de mercado para a Linha Amarela em 2022, além do mercado final em 2021 e 2020. A estimativa para 2022 surpreende positivamente quando comparada a 2021, com um crescimento estimado de 21% na Linha Amarela, fechando com um crescimento de 27% no Total Geral de mercado, que inclui Demais Equipamentos.

A diferença entre a previsão do mercado total de equipamentos em 2022 (Coluna C), feita em outubro de 2021, e a estimativa atual (Coluna D), feita em outubro de 2022, é de 16 pp. Comparando-se com o ano passado, o aumento foi expressivo em todas as famílias de produtos da Linha Amarela.

Como já mencionado, o mercado de máquinas da Linha Amarela deve registrar um crescimento orgânico de 2 dígitos (2022 vs. 2021). O relatório (Tabela 3) oferece uma visão mais abrangente por linha de equipamentos. A categoria de Escavadeiras – equipamento com o maior volume de vendas em unidades no grupo – mostra uma previsão de crescimento de 24% em 2022, comparado a 2021. No ano passado, o crescimento foi de 39%, comparado ao ano anterior.

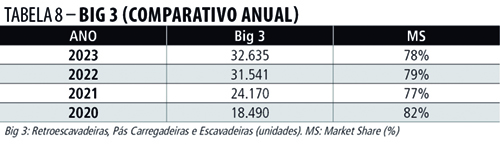

Ressalte-se que, desde 2019, o “Big 3 – Best Sellers” (equipamentos com maior volume de vendas no país, incluindo Retroescavadeiras, Pás Carregadeiras e Escavadeiras) representa aproximadamente 80% do total de vendas da Linha Amarela para o mercado nacional de construção, em média (Tabela 4).

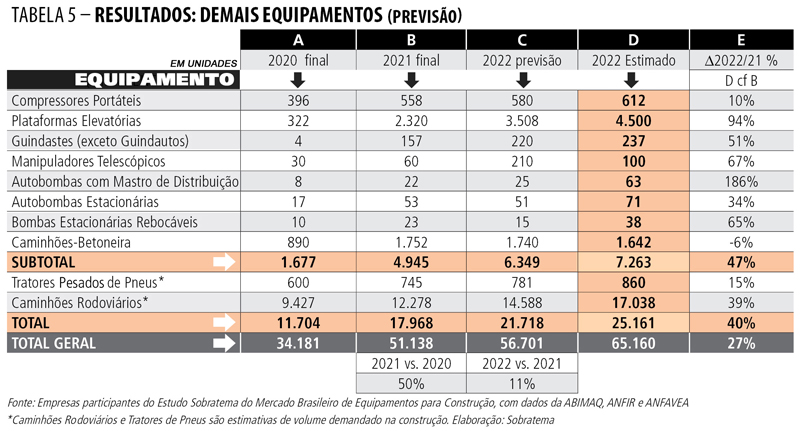

A Tabela 5 mostra um crescimento de 27% no Total Geral (2022 vs. 2021), que é a somatória de todas as linhas de máquinas e equipamentos. O resultado expressivo foi alavancado principalmente pelo crescimento nas vendas de Plataformas Elevatórias (94%), Caminhões Rodoviários (39%), Tratores Pesados de Pneus (15%) e Compressores Portáteis (10%), equipamentos de alto volume e extrema necessidade para o mercado de construção.

Na Tabela 5, a diferença entre a previsão do Total Geral em 2022 (Coluna C), feita em outubro de 2021, e a estimativa atual para 2022 (Coluna D), feita em outubro, é de 16 pp, demonstrando um aumento significativo de demanda no ano em comparação com a expectativa feita em 2021. Na somatória, o Estudo estima que o ano deve se encerrar com a comercialização de mais de 65 mil máquinas e equipamentos. Sem dúvida, uma grata surpresa para todas as empresas que atuam no mercado brasileiro de construção e mineração.

Combinação de fatores alçou as vendas estimadas para o ano a níveis maiores que o previsto

PREVISÃO

Conforme a previsão das empresas sondadas, que representam um abrangente market share, o mercado brasileiro para equipamentos deve continuar a crescer no próximo ano, porém sem o mesmo vigor de 2022. Cada setor tem suas razões para acreditar que 2023 deve registrar um crescimento de 1 dígito. A seguir, é traçado um panorama das preocupações e oportunidades para os principais segmentos do mercado brasileiro.

As expectativas mais tímidas para 2023 estão atreladas aos diferentes ritmos de crescimento dos segmentos de mercado, como empresas de Rental, Energia, Agronegócio, Florestal, Construção Leve e Pesada, Governos, Mineração etc. A percepção geral é de que o ano de 2023 ainda será de ajustes sob o novo governo. Mesmo assim, há confiança no crescimento das vendas e expectativa de que o mercado se mantenha aquecido.

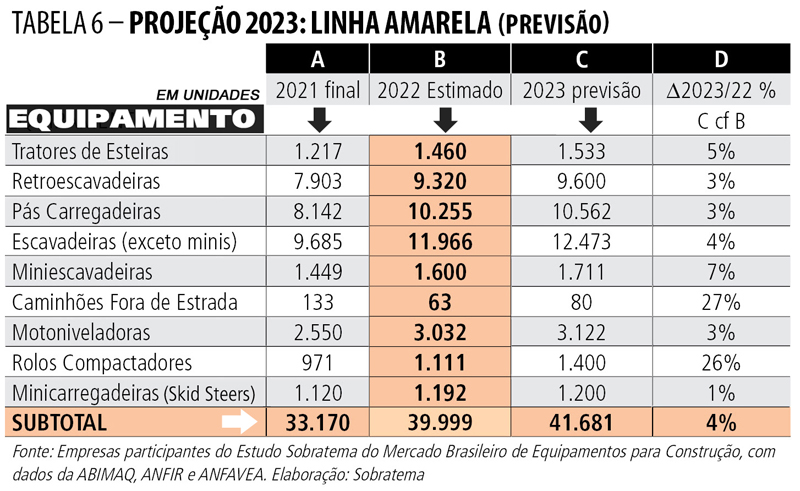

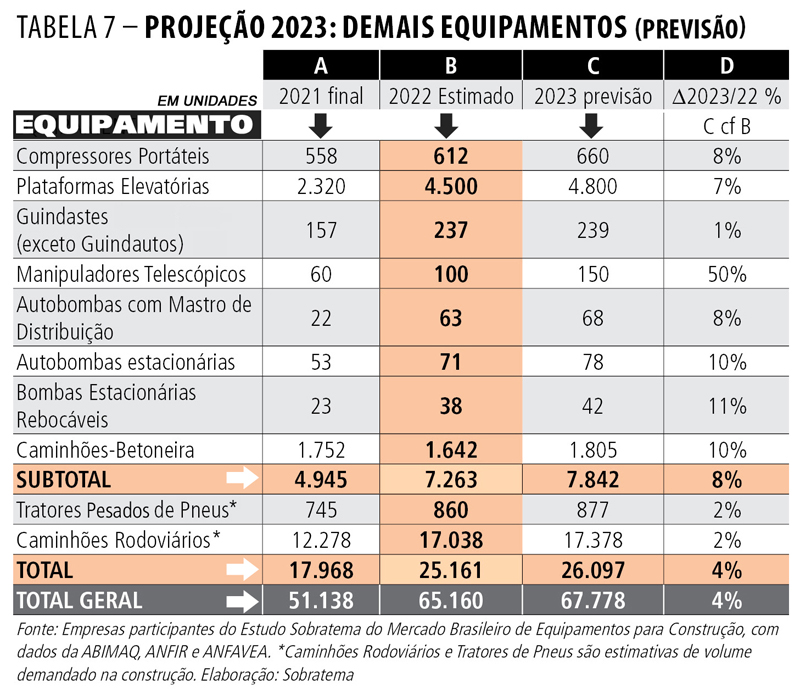

Nesse sentido, aponta-se um crescimento de 4% para os equipamentos da Linha Amarela em 2023 (Tabela 6), enquanto em Demais Equipamentos o crescimento tende a ser mais forte, com resultado na casa dos 8%.

No Total Geral, o crescimento estimado é de 4% (Tabela 6). Nesse rol, a demanda prevista para Retroescavadeiras, Pás Carregadeiras e Escavadeiras representa 78% do total de 41,6 mil máquinas da Linha Amarela (Tabela 8, incluindo comparativo com anos anteriores).

Voltando ao Gráfico 5, é possível constatar que o mercado brasileiro apresenta recuperação sustentável desde 2016. O comportamento histórico do mercado da Linha Amarela mostra que as vendas registraram um pico de mais de 33 mil equipamentos em 2013, em boa parte alimentadas por compras feitas pelo governo federal.

Em 2022, esse recorde de vendas de máquinas no segmento foi superado, com a movimentação estimada de quase 40 mil unidades. Já no Total Geral, o pico veio dois anos antes da Linha Amarela, em 2011, graças às volumosas compras de Caminhões Rodoviários, antecipando a introdução de controles mais rígidos sobre as emissões (P7), que elevaria os preços.

Alguns comentários das empresas são bastante relevantes sobre a continuidade dessa tendência. “Estamos otimistas, mas a política pode ser um fator preponderante para a continuidade ou paralisação no setor, mesmo que parcial”, disse uma delas. “Esperamos que o cenário político encontre um equilíbrio e que isso se reflita em uma estabilização econômica”, emendou outra.

A perspectiva de investimentos também foi apontada como um fator crucial. “Nos próximos anos, temos a esperança de um maior investimento privado nas concessões e avanço nos setores de saneamento, portos, ferrovias e rodovias. Mas, para isso, uma estabilização é de extrema importância, gerando segurança jurídica para o investidor”, ressaltou um executivo.

Porém, nem todos mostraram a mesma confiança. “Acreditamos que o ano de 2023 trará dificuldades de investimentos em infraestrutura, principalmente do governo federal, caso o teto de gastos seja mantido”, opinou uma das empresas ouvidas. “Estamos em um momento conturbado da nossa democracia, e a incerteza política impõe muita cautela em novos investimentos.”

Mesmo antes das eleições, a atenção ao novo governo já dava o tom das análises. “Devemos ter [uma visão] clara sobre o controle das contas do governo”, argumentou um dos entrevistados. “Isso trará credibilidade ao nosso país e segurança ao investidor, tornando-nos menos vulneráveis e turbulentos no futuro próximo.”

No âmbito econômico, aliás, a preocupação é uma constante. “Devemos manter atenção sobre a inflação, pois existe expectativa de redução, mas isso tem de se confirmar”, acentuou um entrevistado.

MERCADO

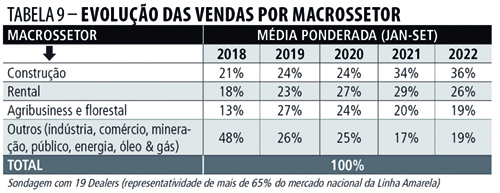

Para elaborar um panorama da percepção do comportamento do mercado nos últimos cinco anos, o Estudo apurou junto aos Dealers as vendas por macrossetor de 2018 a 2022.

Assim, os comentários compilados sobre as vendas de 2022 refletem as possibilidades de evolução das vendas em cada macrossetor. “O mercado de ‘Construção Leve’ teve a maior relevância nas vendas dos Dealers, correspondendo a 36% do total, em um acréscimo de 10 pp em relação à média dos anos anteriores”, destacou uma empresa. “E, como em anos anteriores, o mercado de Rental também teve grande relevância nos negócios, correspondendo a 26% das vendas, em um acréscimo de aproximadamente 1 pp em relação à média dos anos anteriores.”

Vale salientar que, em mercados maduros como EUA e Europa, as grandes empresas de locação já dominam o mercado há anos. Nesses mercados, há uma tendência maior de locação de equipamentos, permitindo às empresas privilegiar o investimento de capital no “core business”, a fim de potencializar o lucro.

Embarques para o setor de Rental representaram cerca de 30% do volume de mercado em 2022

No mercado brasileiro, o setor conta atualmente com 30.132 empresas, que geram em torno de 210 mil empregos diretos. Para 2022, a previsão de faturamento do Rental gira em torno de R$ 24 bilhões (ou US$ 4,6 bilhões – taxa a R$ 5,20). Novamente, a projeção reflete o fato de que, neste ano, houve um balanceamento da “oferta x procura”, além de relaxamento das medidas restritivas da pandemia e aumento das exportações de commodities.

Em média, os embarques e faturamentos para o setor representam algo como 30% do mercado total de Linha Amarela, via Dealers ou diretamente de fábrica, segundo dados da Analoc (Associação Brasileira dos Sindicatos e Associações Representantes dos Locadores de Equipamentos, Máquinas e Ferramentas).

Atualmente, as preocupações desse setor concentram-se na disponibilidade de mão de obra qualificada (mecânicos, por exemplo), com aumento do foco em tecnologia embarcada, assim como em sustentabilidade. A chegada de novos entrantes (grandes grupos) também vem gerando uma “nova onda” de mudanças, especialmente na gestão e na oferta de soluções via Rental.

Ainda na análise de evolução dos macrossetores, também surgiram constatações que podem até ser consideradas surpreendentes. “O mercado ‘Agribusiness’ ficou em 3º lugar, com 19% das vendas, empatando com ‘Outros’ mercados. Isso representa uma queda de aproximadamente 2 pp em relação à média dos anos anteriores”, afirmou um executivo. “Já o mercado ‘Outros’ ficou em 4º lugar, com 19% das vendas, em uma queda de aproximadamente 10 pp em relação à média dos anos anteriores.”

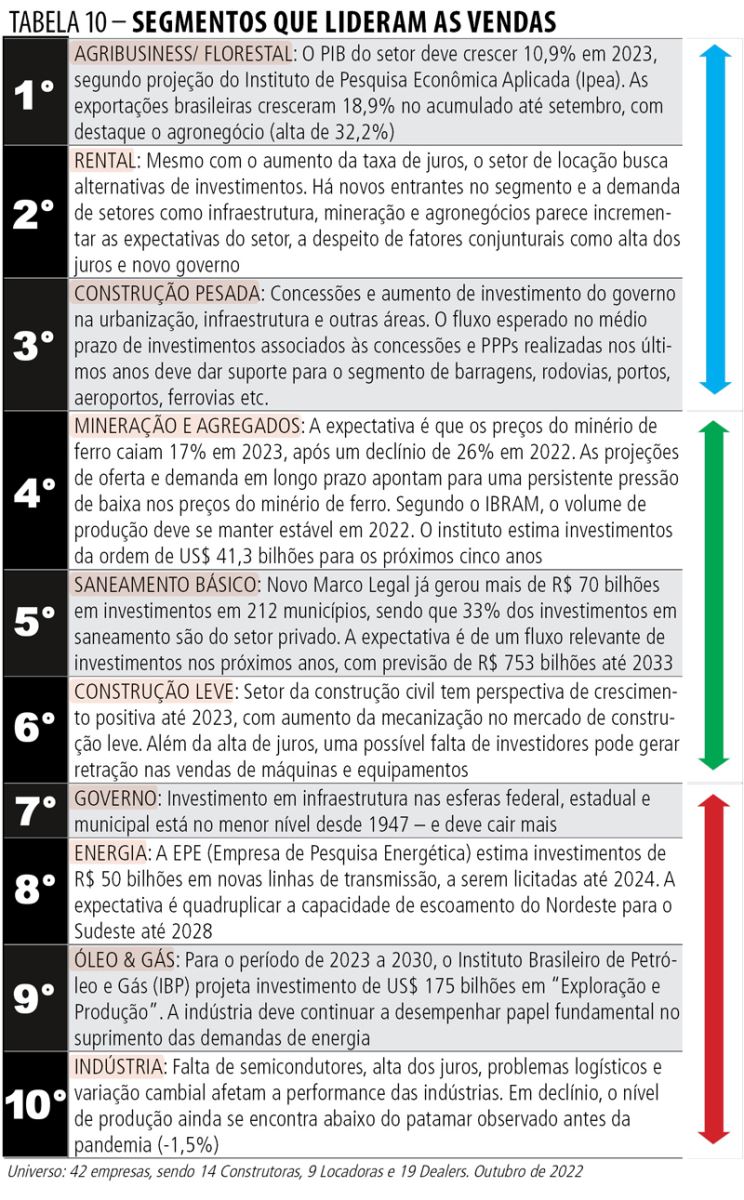

Adicionalmente, a sondagem arrolou ainda as opiniões de 42 empresas, sendo 14 Construtoras, 9 Locadoras e 19 Dealers, que permitiram vislumbrar os segmentos que estão liderando o crescimento das vendas (2022 “vis a vis” 2021), por ordem de relevância (Tabela 10).

VETORES

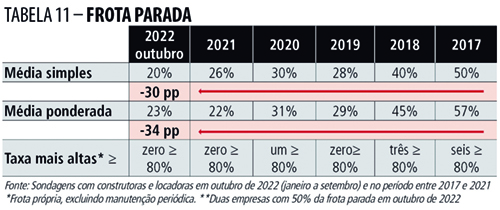

Não é segredo que máquinas e equipamentos parados causam prejuízos em todos os segmentos. Afinal, ativo que não produz gera custos, perdas produtivas e atrasos nas obras. Esse cenário é bastante desfavorável, especialmente para as empresas de Construção e Rental. Por isso, a expectativa das empresas sondadas é de que haja uma maior taxa de utilização dos equipamentos (Tabela 11), alavancando as vendas.

E isso vem se confirmando, como mostra a evolução do mercado. Excluindo-se a manutenção periódica, a média simples das frotas paradas caiu sequencialmente de 50% (em 2017) para 26% (em 2021) e, agora, 20% (em 2022). Para o ano, a média ponderada de 23% está bem próxima do ideal do mercado, que é de 20%, apresentando um descolamento de apenas 3 pp para cima. Destacando-se que o cálculo da média ponderada considera o percentual de máquinas paradas e o tamanho da frota de cada empresa.

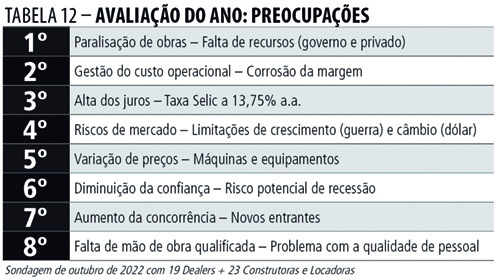

Além de frota parada, foram apontadas outras “preocupações” (Tabela 12, por ordem de importância) com potencial de impactos nos negócios e nas receitas. Como já ocorreu em sondagens anteriores, a “paralisação de obras” por falta de recursos (governo e privado) foi apontada como o item de maior impacto nas empresas. Sem dúvida, trata-se de um aspecto de extrema relevância para o setor, pois obra é o “core” das empresas de Construção e Rental – de modo que sua paralisação pode impactar a capacidade de investimento e, até mesmo, a estrutura das empresas.

Desde 2017, a média de frotas paradas vem diminuindo ano a ano

Posicionada a seguir, a “gestão do aumento do custo operacional” (com corrosão de margem) mostra uma apreensão das empresas em relação a fatores como inflação, combustível, mão de obra e insumos, adicionados às majorações dos preços de máquinas e peças de reposição, resultando em menor rentabilidade em obras e/ou locações. Na sondagem anterior, este item foi o 3º mais votado pelos participantes.

No que se refere à “alta dos juros”, próximo fator na lista, a taxa chegou ao seu maior nível dos últimos cinco anos, sendo que o preço dos insumos tem preocupado toda a cadeia produtiva. Tanto as Construtoras quanto as empresas de Rental estão em alerta com o crescente impacto da Selic nos negócios, que – segundo o Boletim Focus – deve se manter alto até meados de 2023. A taxa de juros elevada afeta a capacidade de investimento e a procura de crédito, ocasionando um cenário bastante complexo.

Próximo item mais votado pelas empresas, o “risco de mercado” constitui uma variável em que há pouca margem de ação do setor em termos de gestão, sendo necessário apenas se manter alerta a um possível impacto nos negócios. Por fim, a “variação dos preços” também aparece como um fator relevante para máquinas e equipamentos. Todavia, é possível afirmar que vários fabricantes já equacionaram a “lei da oferta x procura”, apontando para uma provável volta aos níveis pré-pandemia e à política de negociação de preços entre as partes.

Os participantes da sondagem também teceram comentários adicionais sobre este tópico. “Vivemos em um mundo no qual a mecanização está em todos os setores da economia. Com nossa vocação já definida em Agro e Mineração, ampliando forte para os setores de Energia e Construção, os equipamentos já têm um porto seguro de estabilidade natural, incluindo as concessões e as oportunidades que o mundo está abrindo para o Brasil na área industrial”, explanou um profissional. “Nosso potencial de receber investimentos justifica um olhar otimista para o futuro, lembrando que estamos com um ciclo de pleno crescimento do setor, com sustentabilidade futura para continuar crescendo.”

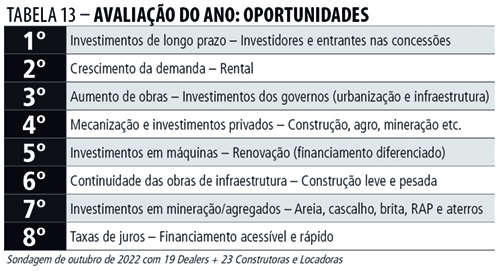

As empresas também destacaram alguns aspectos como potenciais impulsionadores de negócios e receitas (Tabela 13). Isso inclui “investimentos de longo prazo” de investidores e novos entrantes nas concessões da infraestrutura, item mais votado e que mostra sua grande relevância para o setor. O “crescimento da demanda” do Rental também recebeu votação expressiva.

Em comparação com mercados mais desenvolvidos, o Brasil tem uma grande oportunidade nesta área. Uma pesquisa realizada nos EUA – onde esse mercado chega a US$ 32,5 bilhões – mostra que, para 62% dos entrevistados, o principal motivo para alugar é a flexibilidade na devolução dos equipamentos.

Por sua vez, o item “mais obras” implica aumento de investimentos nas três esferas governamentais, notadamente em Urbanização, Infraestrutura e Saneamento, sendo seguido por “aumento da mecanização e investimentos privados” nos mercados de Construção Leve e Pesada, Agronegócio, Mineração e Outros. Como se sabe, a mecanização tem grande importância financeira por conta do potencial de redução de mão de obra, desperdício e prazos. Já o item “mais investimentos em máquinas e equipamentos”, incluindo substituição de frota com financiamento diferenciado (por exemplo, Selic mais “spread de 1%” a.a.), também ganhou destaque, sinalizando que taxas adequadas devem ser uma demanda constante do setor junto às entidades de crédito.

EXPECTATIVAS

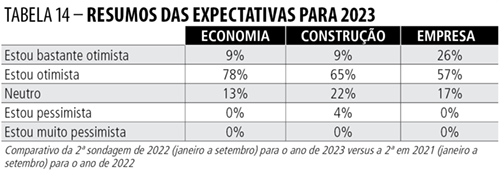

A sondagem também revela as expectativas das Construtoras e Locadoras para a economia, o setor de construção e as próprias empresas em 2023. No período de um ano, os cenários “bastante otimista” e “otimista” cresceram de 48% para 87% (diferença de 39 pp), mostrando que o grupo tem boas expectativas para a economia no próximo ano (Gráfico 6), enquanto o índice “neutro” foi de 48% (em 2021) para 13% (em 2022), em uma redução de 35 pp no período de um ano.

Para o setor de construção (Gráfico 7), a expectativa “estou otimista” e “bastante otimista” chegou a 74%, um acréscimo de 10 pp em relação à sondagem de 2021. O índice “neutro” foi de 36% (2021) para 22% (2022), em uma queda de 14 pp. Já o índice “estou pessimista” foi de 0% para 4%, aumento de 4 pp em relação à sondagem de 2021.

Variação dos preços de equipamentos está entre as preocupações do setor para 2023

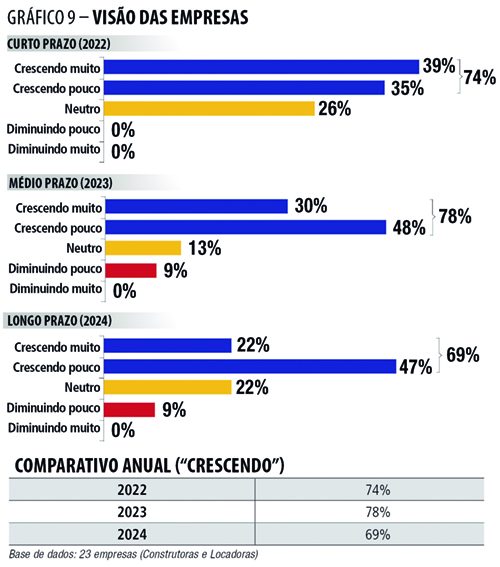

Já para as próprias empresas (Gráfico 8), a expectativa agrupada de “bastante otimista” e “otimista” é de 83%. Para efeito de comparação, o aumento foi de 19 pp em um ano. O índice “neutro” foi de 36% para 17%, queda de 19 pp em relação à sondagem do ano passado. O índice “estou pessimista” foi de 0%, repetindo a sondagem de 2021. No geral, as expectativas são bastante positivas para 2023, como mostra o Gráfico 9, que revela a visão das empresas compradoras no curto, médio e longo prazo.

No curto prazo (2022), 74% das participantes declararam que o mercado pode “crescer” (“muito” ou “pouco”), enquanto 26% das empresas se declararam “neutras”. No médio prazo (2023), 78% das empresas participantes declararam que o mercado pode “crescer”, com 13% se declarando “neutras” e 9% afirmando que o mercado vai “diminuir” um pouco.

No longo prazo (2024), 69% das empresas participantes acreditam que o mercado pode “crescer”, 22% ficaram “neutras” e 9% disseram que o mercado de máquinas e equipamentos vai “diminuir” um pouco. Ao longo desses anos, há pequenos descolamentos da média de 74%, porém a expectativa de crescimento permanece em todos os cenários. No geral (Tabela 14), todavia, a maioria das empresas concorda que o mercado tende a ter bom crescimento até 2024.

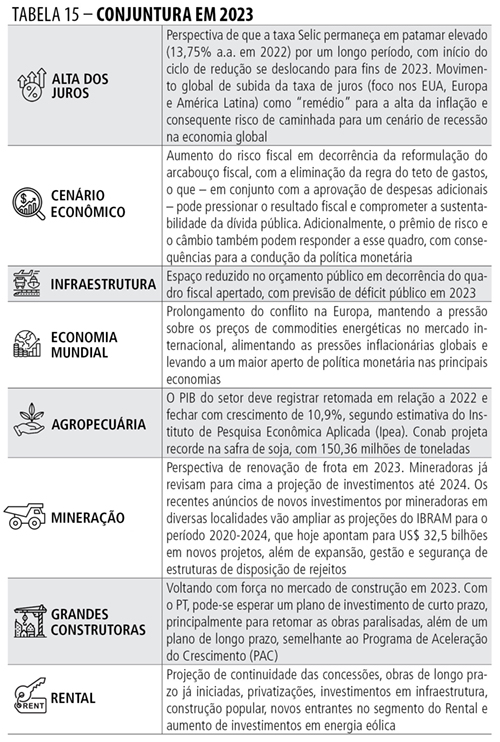

No que se refere à conjuntura, há de se destacar que o cenário mundial tem se agravado, tanto em termos de dados recentes, quanto de expectativas. A inflação alta e persistente deflagrou ciclos de aperto monetário nos EUA e na Europa, com posicionamentos cada vez mais austeros dos bancos centrais e expectativas de aumento das taxas de juros. Adicionalmente, destacam-se o indesejável prolongamento do conflito na Ucrânia e suas consequências econômicas.

No Brasil, o ciclo de aperto monetário, iniciado há um ano e meio pelo Banco Central, parece já ter terminado, de modo que a discussão agora passa a se concentrar em uma eventual redução da Selic. No âmbito interno, a inflação está em queda, bem como suas previsões futuras, com o nível de atividade surpreendendo positivamente e as projeções de crescimento para 2022 sendo revistas para cima.

Com base em dados do IPEA (Instituto de Pesquisa Econômica Aplicada), descortina-se um contexto desafiador para 2023, com prós e contras para o setor. Porém, vários cenários são possíveis, levando-se em consideração cada mercado em particular, região, posicionamento, estratégia de produto e preço etc. Assim, é possível incluir ou excluir itens na lista de perspectivas listadas na Tabela 15, de acordo com essas particularidades. O tempo dirá.

*Mario Miranda é coordenador do Estudo Sobratema de Mercado Brasileiro de Equipamentos

ESTRUTURA

Composição do estudo de mercado

Seguindo a estrutura de anos anteriores, o Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção é composto por três Grupos principais:

Grupo de Fabricantes – Chamado propriamente de “Estudo de Mercado”, a sondagem ocorre anualmente em outubro, abrangendo os fabricantes de equipamentos. A participação é aberta a todos os fabricantes que vendem máquinas no Brasil, seja com fabricação nacional ou importação. O levantamento é essencialmente quantitativo.

Grupo de Dealers – Reúne-se três vezes por ano, via teleconferência, para analisar os resultados da sondagem, da qual todos participam com quesitos qualitativos e quantitativos. A abordagem envolve mais de uma dezena de empresas convidadas, que juntas representam mais de 65% do mercado nacional.

Grupo de Compradores – A sondagem de Compradoras (Construtoras e Locadoras) é feita duas vezes por ano, envolvendo aproximadamente três dezenas de Construtoras e Locadoras que compram equipamentos de construção. Integram esse grupo empresas grandes, médias e pequenas, do Norte ao Sul do país. A composição das empresas na sondagem é variável, mas há um núcleo com participação recorrente.

Também é importante mencionar que, para os três grupos, mantêm-se uma regra de confidencialidade absoluta em relação às informações fornecidas. Os resultados são divulgados de forma consolidada e nenhum dado ou comentário é publicado de forma individualizada, de forma que se possa identificar o autor.

O processo se beneficia dos conselhos e opiniões dos membros do Grupo de Apoio, embora os participantes recebam somente os resultados consolidados. A maior parte dos resultados das sondagens dos Dealers e empresas que compram equipamentos é apresentada em forma de porcentagem, a fim de facilitar comparações.

METODOLOGIA

As análises do Estudo de Mercado

A metodologia de sondagem da Sobratema utiliza uma combinação de informações das empresas ligadas ao setor (OEMs, Dealers, Construtoras e Locadoras) e ferramentas analíticas, que tem como objetivo fornecer “insights” de mercado. Dessa forma, o Estudo cobre o mercado brasileiro com uma análise aprofundada das perspectivas para o ano, oferecendo ainda uma visão geral do painel de empresas participantes, abrangendo opiniões sobre estratégias, contribuições ao mercado e desenvolvimentos recentes em contextos históricos e atuais.

Em seu escopo, avalia-se o comportamento do mercado desde 2010 até o presente, com estimativas para o ano corrente e previsões para o ano seguinte, com análises dos participantes das sondagens. Enfim, a pesquisa consolida os dados vitais do mercado brasileiro de máquinas, com intuito de contribuir para a definição de propostas de planos de crescimento estratégico nas empresas.

CONJUNTURA

Economista projeta ano de ajustes em 2023

Durante o evento Tendências, o jornalista e economista Luís Artur Nogueira ressaltou as incertezas globais para 2023, citando os desdobramentos da pandemia, especialmente na China.

“Toda vez que surge um surto novo, o governo chinês fecha as regiões e isso afeta o fornecimento de insumos e componentes”, destacou. Também citou a Guerra na Ucrânia, que deve se prologar por alguns meses por conta do inverno na Europa. “Essa guerra gera efeitos inflacionários no mundo todo”, apontou, destacando como 3º fator o aumento dos juros, ampliando o risco de recessão.

Nos desdobramentos desses fatores, Nogueira citou a dependência exagerada dos insumos chineses e russos, o que gerou um colapso com a pandemia e a guerra. “Percebeu-se que não é saudável ter uma cadeia produtiva global com um único fornecedor”, observou, completando que isso abre oportunidades de se internalizar a produção.

“O mundo vai buscar alternativas”, afirmou o economista, projetando avanço médio do PIB global de 3,2%, caindo meio ponto percentual em 2023. “Isso por conta da alta de juros, mas a partir de 2024 o mundo volta à normalidade, com crescimento médio de 3,2% até 2027, desde que os fatores de risco se estabilizem.”

Sobre o Brasil, Nogueira disse que, após crescer 2,8% em 2022, o país deve registrar avanço de apenas 1% no PIB em 2023, que tende a ser um ano de ajustes. “É inegável que o Brasil vai desacelerar em relação a este ano”, frisou. “Mas no quadriênio posterior o país volta a um nível de crescimento médio de 2%. Pode parecer pouco, mas em dez anos isso representa um salto econômico.”

Segundo economista, o novo governo deve retomar os investimentos públicos em infraestrutura

Para isso se efetivar, o especialista acentuou a necessidade de o país superar o que chama de “crise político-institucional”. “Temos uma oportunidade de melhorar essas questões, que explicam porque o Brasil vem crescendo menos que a média do mundo”, comentou Nogueira, citando avanços recentes como os novos marcos legais, as concessões de infraestrutura e as privatizações de estatais, dentre outros.

“O problema agora é o novo governo cumprir todas as promessas sem dinheiro para isso, com responsabilidade fiscal, colocando os bancos públicos como protagonistas na oferta de crédito sem explodir o endividamento”, completou. “Por outro lado, temos grandes oportunidades no comércio exterior, impulso ao consumo e retomada das grandes obras de infraestrutura.”

TECNOLOGIA

Metaverso tende a mudar a experiência humana

Ainda no início de desenvolvimento, o metaverso representa uma drástica mudança na tecnologia da informação. A opinião é do consultor da Raiz Consultoria e diretor técnico da Sobratema, Yoshio Kawakami, que tratou do assunto durante o Tendências.

“É o futuro da internet, um ambiente de maior sofisticação tecnológica, respostas imediatas e inovações ainda não disponíveis, que exigirão investimentos na casa dos trilhões de dólares”, disse ele, acrescentando que muitos governos já investem na área.

Anunciado há um ano pelo executivo Mark Zuckerberg, controlador da Meta Platforms, o metaverso embute uma questão de interesse, disse Kawakami. Com a superação do Facebook por plataformas como o Tik-Tok, o mundo virtual tornou-se uma questão de vida ou morte para a Meta, focada em conexões sociais. “Esse é o principal motivo para as pessoas aderirem à ferramenta, que requer bilhões de usuários para se viabilizar”, comentou.

Ainda em desenvolvimento, o metaverso permite a imersão em um ambiente digital em 3D

A principal característica da “nova camada da realidade” é que se trata de um ambiente 3D imersivo, no qual o usuário – por meio de um avatar – participa diretamente do ambiente (a diferença entre o “ver” e “estar”). “Outro aspecto é a continuidade desse ambiente, no qual é possível entrar e sair quando se quer, mas nunca desliga”, disse Kawakami. “Isso aponta para uma tendência de retenção muito grande.”

Além disso, os óculos XR (Extended Reality) devem substituir o computador e o celular, inclusive abrangendo esses recursos. E não será um mundo único, mas sim um conjunto de ambientes específicos reunidos por afinidade ou interesse, eventualmente com “reinos” ligados às corporações (Apple, Amazon, Google, Microsoft, Twitter etc.).

“A prevalência nesse universo é o que está em disputa do ponto de vista de business”, apontou. “Mas o ambiente digital tende a ser aberto, globalizado, interconectado e transitável, sem proprietários ou limitações.”

No campo profissional, o setor de máquinas de construção ainda não está inserido no metaverso. “O que existe são iniciativas como lançamentos de produtos e reuniões”, constatou Kawakami, destacando que serviços e interações digitais devem evoluir mais rapidamente, ocupando cada vez mais espaço no mundo real.

“A experiência em 3D é completamente diferente, pois se ‘vivencia’ imersivamente a situação”, frisou. “Vamos começar pela visão e audição, mas no futuro haverá aparelhos que simulam a percepção táctil, o olfato e, talvez, o sabor das coisas.”

TENDÊNCIAS

Evento atualiza perspectivas para o setor

Promovido pela Revista M&T, o 17º Tendências no Mercado da Construção repercutiu os resultados do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, reunindo especialistas para uma avaliação do momento do setor.

“Com a reorganização da cadeira de suprimentos, as vendas superaram as previsões de 2021”, observou Afonso Mamede, presidente da Sobratema. “Mas a regularização da oferta ocorreu em um contexto de preços e juros altos, o que gera desafios de rentabilidade para as empresas.”

Na mesma linha, o diretor comercial da Unidas, Marluz Renato Cariani, citou acesso ao crédito, preços de equipamentos e taxa de juros como pontos aos quais o setor deve ficar atento em 2023. “A taxa de otimismo está alta, mas a questão é saber se vale a pena antecipar investimentos para montar estoque ou esperar o que vai acontecer com os juros”, ressaltou.

\O vice-presidente da Sobratema e da Analoc (Associação Brasileira dos Sindicatos e Associações Representantes dos Locadores de Equipamentos, Máquinas e Ferramentas), Eurimilson Daniel, afirmou que as empresas têm de fazer as contas e avaliar as oportunidades. “Os números geram expectativas, pois colocam o país em um patamar fantástico de produção e consumo de equipamentos”, comentou. “Isso também traz mais opções para os fabricantes, colocando o Brasil de volta ao radar da indústria.”

Por sua vez, o coordenador do Estudo, Mario Miranda, acentuou que os juros altos de fato se tornaram uma das maiores preocupações do mercado. “Porém, a expectativa é de que a inflação caia 5,3 pp, com a Selic a 11% ao final de 2023”, comentou. “E os bancos, que consideram taxas futuras, já estão trabalhando com isso.”

Evento tradicional do setor atualizou os números do mercado de máquinas em 2022

O evento também confirmou que a demanda de máquinas superou o volume projetado pela indústria para o ano, o que deve se estabilizar no 1º trimestre. “A indústria está preparada para um crescimento maior que 4% em 2023, mas também pode haver um viés de alta”, ponderou Miranda, estimando que o mercado em 2022 poderia ser de 5% a 6% maior sem as restrições de entrega.

“Os fabricantes precisam ter um ‘forecast’ para uma demanda muito maior, uma vez que vivemos em um mundo globalizado na cadeia de produção, que não vira rapidamente”, alertou.

O Tendências contou ainda com projeções de mercado de Adilson Butzke (John Deere), Luciano Rocha (Komatsu), Luiz Marcelo Daniel (Volvo CE), Marcelo Bracco (Manitou), Ricardo Bertoni (Zoomlion) e Sergio Kariya (Mills).

Saiba mais:

Tendências: www.sobratematendencias.com.br

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade