A força do setor

Por Mario Miranda

Em meio ao ambiente desafiador proporcionado pela pandemia nos últimos dois anos, o mercado brasileiro de máquinas para construção e mineração mantém uma impressionante tendência de crescimento, que ademais já vem desde 2018. O desempenho chega a ser surpreendente, pois à medida que a pandemia avançava, com distúrbios na cadeia logística e oscilações nos preços das commodities, a falta peças e componentes tomou conta das linhas de montagem dos fabricantes no Brasil e no mundo.

Ainda agora, o setor se depara com os efeitos colaterais da pandemia, que seguem afetando a economia global de diferentes maneiras, a saber, comprometendo diretamente a produção e a demanda, criando perturbações na cadeia de suprimentos e, ainda, impactando financeiramente as empresas e os mercados financeiros, com desvalorização acentuada do real frente ao dólar, por exemplo.

Por Mario Miranda

Em meio ao ambiente desafiador proporcionado pela pandemia nos últimos dois anos, o mercado brasileiro de máquinas para construção e mineração mantém uma impressionante tendência de crescimento, que ademais já vem desde 2018. O desempenho chega a ser surpreendente, pois à medida que a pandemia avançava, com distúrbios na cadeia logística e oscilações nos preços das commodities, a falta peças e componentes tomou conta das linhas de montagem dos fabricantes no Brasil e no mundo.

Ainda agora, o setor se depara com os efeitos colaterais da pandemia, que seguem afetando a economia global de diferentes maneiras, a saber, comprometendo diretamente a produção e a demanda, criando perturbações na cadeia de suprimentos e, ainda, impactando financeiramente as empresas e os mercados financeiros, com desvalorização acentuada do real frente ao dólar, por exemplo.

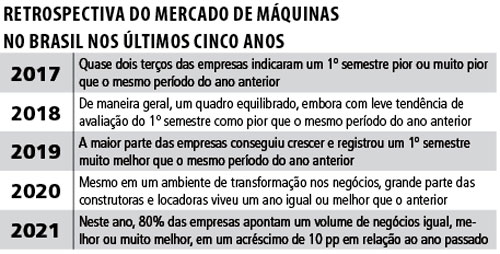

O fato é que, mantendo-se superaquecido desde o ano passado, o mercado também segue impactado pela falta de equipamentos para pronta-entrega, prazos mais longos de entrega e, consequentemente, como rege a infalível ‘lei da oferta e da procura’, alta instabilidade nos preços. Ainda assim, a percepção geral é de ampla positividade na demanda em 2021.

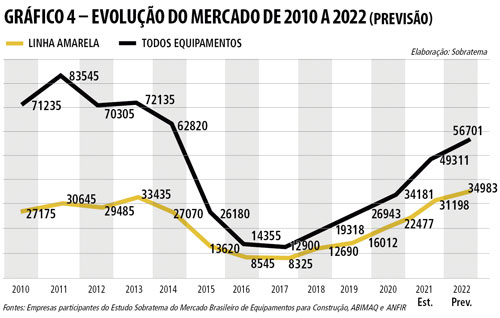

Em suma, já há alguns anos o mercado de máquinas vem mantendo uma expectativa de crescimento, que acabou se consolidando no ano passado e se confirma agora em 2021, quando a demanda mais uma vez registrou uma forte retomada no país (Gráfico 4).

NEGÓCIOS

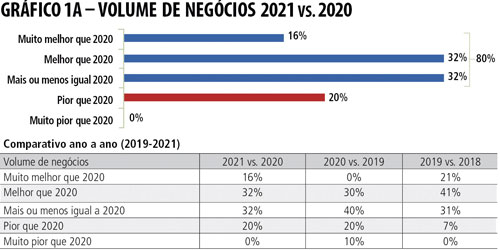

Desde 2020, grande parte das empresas de Construção e Rental tem tido um crescimento sólido em seus respectivos mercados de atuação, mesmo em um ambiente de negócios de transformação, como já mencionado anteriormente. No Gráfico 1a, que mostra a percepção de mercado nos últimos dois anos, é possível aferir que o volume de negócios tem sido bastante positivo para as empresas do setor.

Nessa comparação, o resultado alcançado pelas empresas chama a atenção, mesmo em um contexto no qual os fabricantes – em sua ampla maioria – ainda enfrentam problemas para atender à demanda, o que afeta toda a cadeia produtiva e de suprimentos. Como é possível observar, o resultado para os negócios em 2021 foi nitidamente positivo, pois 80% das empresas do segmento (Gráfico 1a) indicaram que o volume de negócios foi “igual”, “melhor” ou “muito melhor” que 2020, ou seja, 10 pp acima do ano passado.

Em última instância, o resultado mostra um claro movimento de aumento do volume de negócios, pois para 48% das empresas (no período de janeiro a setembro de 2021) o ano está sendo “melhor” ou “muito melhor” que 2020.

Por outro lado, não podemos deixar de mencionar que, para 20% das empresas sondadas este ano, o volume de negócios está “pior” que no ano passado, empatando tecnicamente com a sondagem de 2020, quando 20% das empresas também disseram que seu negócio estava “pior” que no ano anterior.

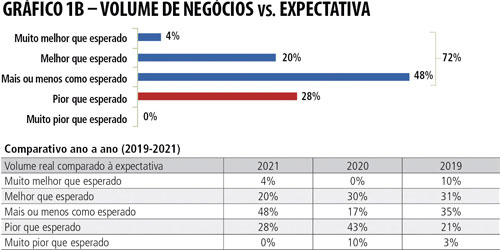

No agregado de expectativas (Gráfico 1b), observa-se que 72% das empresas obtiveram neste ano um volume real de negócios “muito melhor”, “melhor” ou “mais ou menos como esperado”. Na comparação com 2020, quando 47% das empresas responderam “muito melhor’, “melhor” ou “mais ou menos como esperado”, há um acréscimo de 25 pp ano a ano.

Em 2020, 47% das construtoras e locadoras registraram um volume real de negócios “muito melhor”, “melhor” ou “mais ou menos como esperado”. Em comparação a 2019, quando 76% das empresas responderam “muito melhor”, “melhor” ou “mais ou menos como esperado”, a redução chega a 29 pp ano a ano.

Nota-se ainda que, em 2021, o resultado de empresas que tiveram um volume real de negócios “muito melhor”, “melhor” ou “mais ou menos como esperado” está próximo ao resultado de 2019 (76% no agregado), ou seja, antes da pandemia.

DEMANDA

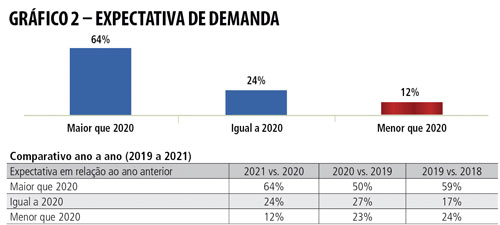

A expectativa de demanda para equipamentos das empresas de Construção e Rental para o ano completo de 2021 em relação ao ano passado está refletida no Gráfico 2.

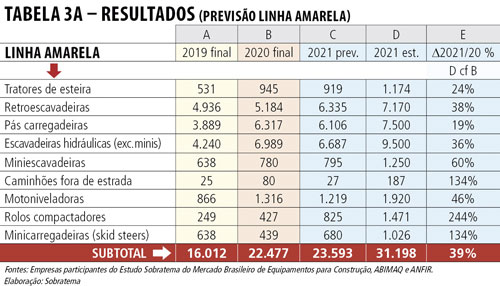

Com efeito, 64% das empresas de Construção e Rental disseram que a expectativa de demanda para o ano de 2021 é “maior que 2020”, enquanto 24% dizem que é “igual a 2020”, ou seja, 88% das companhias estão otimistas em relação à demanda neste ano, acreditando que o mercado tem se mostrado forte e acompanhado o crescimento percebido em 2020. Nas Tabelas 3a e 3b (à frente), essa expectativa se traduz em números, descrevendo o mercado em 2021 por linhas de máquinas e equipamentos.

Por outro lado, 12% das empresas têm expectativa de redução na demanda de equipamentos. Porém, o percentual de companhias com expectativa “menor que 2020” mostra uma redução significativa, na comparação com os anos de 2020 (23%) e 2019 (24%).

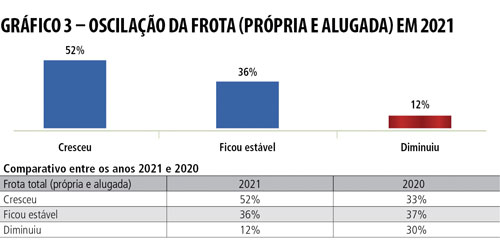

Além disso, a sondagem sobre a oscilação da frota total (própria e alugada) mostra que 52% das empresas consultadas disseram que a frota “cresceu” (Gráfico 3) desde janeiro de 2021, enquanto 36% afirmaram que a frota “ficou estável” e 12%, que “diminuiu”. Em comparação ao ano passado, houve um acréscimo de 19 pp no item “cresceu”, indicando assim um crescimento de dois dígitos no mercado para o ano de 2021.

No segmento de Rental, especificamente, as grandes empresas há anos lideram a demanda em mercados mais maduros como Estados Unidos e Europa. Tomando-se como exemplo os Estados Unidos, onde – segundo estimativas da consultoria de negócios Grand View Research – o mercado de Rental equivale a aproximadamente U$ 92 bilhões (incluindo máquinas da Linha Amarela e soluções para movimentação de materiais, concreto e pavimentação), as empresas United Rentals, Herc Rentals, H&E Equipment Services, Loxam e Ashtead Group praticamente dominam o mercado de construção do país.

No Brasil, também há um potencial de transformação neste segmento no curto prazo, com a chegada de novos entrantes (notoriamente de grandes grupos), gerando uma “nova onda” de mudanças. Atualmente, o mercado brasileiro de Rental conta com 30.132 empresas, que geram em torno de 210 mil empregos diretos e faturamento aproximado de R$ 21 bilhões (ou U$ 3,8 bilhões, considerando-se a cotação do dólar a R$ 5,50).

De acordo com a Associação Brasileira dos Sindicatos e Associações Representantes dos Locadores de Equipamentos, Máquinas e Ferramentas (Analoc), os embarques e faturamentos através dos Dealers ou via entregas diretas das fábricas para o segmento de Rental giram em torno de 30%, em média, do mercado total na Linha Amarela.

Como já ocorreu no ano passado, a demanda da indústria brasileira de máquinas e equipamentos para construção mostra-se ascendente em 2021, em linha com as expectativas de crescimento traçadas em novembro de 2020, como a Revista M&T registrou em sua edição no 250. Todavia, com o início do relaxamento das medidas restritivas provocadas pela pandemia, as vendas estimadas para 2021 podem atingir níveis ainda maiores que os 20% previstos no ano passado.

Conforme indicado no Gráfico 1a, 80% das Construtoras e Locadoras ouvidas em outubro de 2021 registraram demanda “maior” ou “igual” às expectativas, em uma diferença de 10 pp em relação a 2020, quando esse percentual foi de 70%. De fato, a “expectativa de demanda” por equipamentos em 2021 traduziu-se efetivamente em “crescimento de vendas”, conforme mostrado nas Tabelas 3a e 3b.

RESULTADOS

A Tabela 3a, mostrada a seguir, traz a expectativa de mercado para a Linha Amarela em 2021, além do “mercado final” em 2020 e 2019. Comparando com o ano passado, a estimativa para 2021 surpreende positivamente, com um crescimento estimado de 39% para a Linha Amarela e, somando-se os Demais Equipamentos, de 44% no Total Geral de mercado.

A diferença de 32% entre a previsão do mercado total de equipamentos em 2021 (Coluna C), feita em outubro de 2020, e a estimativa atual (Coluna D) demonstra um aumento expressivo em todas as linhas de produtos, alavancado especialmente por um “BID” de vendas fechado por um fabricante com o Ministério do Desenvolvimento Regional (MDR).

Bastante sólidos, tais dados demonstram que os fabricantes que atuam no Brasil têm espaço para buscar oportunidades de vendas e traçar estratégias de crescimento de participação no mercado local. A categoria de Escavadeiras Hidráulicas, o equipamento com maior volume de vendas na Linha Amarela, tem previsão de crescimento de 36% em relação a 2020, quando o avanço já foi de 65% em relação ao ano imediatamente anterior.

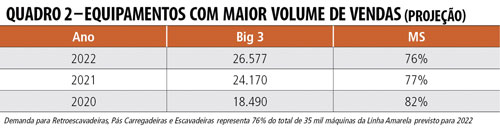

Além das Escavadeiras, o “Big 3 – The best sellers”, grupo composto pelas máquinas com maior volume de vendas, inclui Retroescavadeiras e Pás Carregadeiras. Em média, esses equipamentos representam aproximadamente 80% do total das vendas da Linha Amarela para o mercado brasileiro de construção, conforme mostra o Quadro 1.

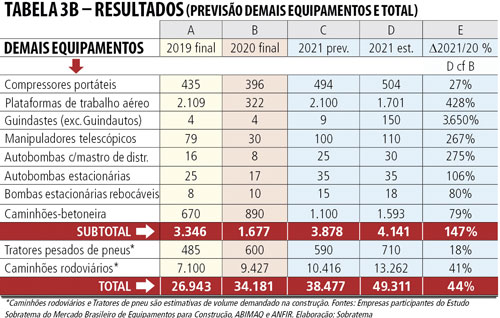

A Tabela 3b, por sua vez, mostra um crescimento muito forte de 147% em Demais Equipamentos em 2021 versus 2020. Esse resultado expressivo foi alavancado principalmente pelo crescimento nas vendas de Plataformas de Trabalho Aéreo, Compressores Portáteis, Caminhões-betoneira, Tratores de Pneus e Caminhões Rodoviários, equipamentos com maior volume de venda e de extrema necessidade para o mercado de construção.

Na Tabela 3b, a diferença entre a previsão do mercado total de equipamentos em 2021 (Coluna C), feita em outubro de 2020, e a estimativa atual para 2021 (Coluna D) chega a 28%, demonstrando um expressivo aumento da demanda neste ano, na comparação com a expectativa feita em 2020. Sem dúvida, uma grata surpresa para as empresas que atuam no mercado brasileiro.

Enquanto o mercado de equipamentos apresentou situações adversas e impactos negativos em 2020, principalmente em linhas como Manipuladores Telescópicos e Plataformas de Trabalho Aéreo, em 2021 houve um crescimento astronômico nessas linhas. Uma explicação plausível para tal resultado é que o mercado e seus fornecedores conseguiram se adaptar ao impacto cambial sofrido em 2020.

No cômputo geral, o Estudo de Mercado estima que 2021 deve se encerrar com vendas de mais de 49 mil equipamentos. Nas reuniões com as empresas do setor realizadas durante o ano, houve consenso de que esse número poderia ter uma alavancagem ainda maior, não fosse o fato de a disponibilidade de máquinas e caminhões para pronta-entrega ainda não estar equacionada (hoje, estima-se um prazo de 90 dias de delay), em um impacto gerado principalmente pelos citados problemas na cadeia de suprimentos e na logística de importação de peças e componentes.

No resultado Total Geral (Tabela 3b), somando-se Linha Amarela e Demais Equipamentos, o crescimento em 2021 versus 2020 foi de 44%, como citado acima, mostrando a força do mercado brasileiro quando há taxas de financiamento competitivas, obras em andamento, fluxo de commodities e investimentos em geral.

RECUPERAÇÃO

O comportamento histórico do mercado nacional de equipamentos da Linha Amarela (linha laranja do Gráfico 4) mostra que as vendas bateram um pico de mais de 33 mil equipamentos em 2013, em boa parte impulsionadas por compras do governo federal. No Total Geral de equipamentos (linha preta no Gráfico 4), o pico se deu dois anos antes da Linha Amarela, ainda em 2011, graças às compras volumosas de Caminhões Rodoviários, antecipando-se à introdução de controles mais rígidos sobre emissões (Euro V), o que elevaria o preço dos produtos.

De acordo com a previsão das empresas, neste ano o mercado da Linha Amarela deve chegar a um nível de aproximadamente 93% do recorde obtido em 2013, ultrapassando o pico histórico em aproximadamente 5% já em 2022.

No mercado geral de equipamentos (que desde 2018 inclui Equipamentos de Concretagem, mas não Gruas), o volume deve chegar a um nível de aproximadamente 49 mil máquinas em 2021. Ou seja, cerca de 60% do recorde histórico de 83 mil unidades registrado em 2011. Para 2022, a expectativa é de 56 mil equipamentos, de acordo com a previsão das empresas consultadas.

Com esses resultados, o ano de 2021 mostrou-se surpreendente, com demanda acima do esperado para vários segmentos de mercado, como Mineração, Agricultura, Rodovias e outros. Com efeito, a ampla maioria das Construtoras e Locadoras ouvidas neste trabalho pontuaram que o ano está sendo “muito bom”, mas que poderia ter sido “ainda melhor” se, além de maior disponibilidade de máquinas e equipamentos, houvesse mais investimentos por parte de órgãos governamentais, nas esferas municipal, estadual e federal.

Para 2022, a expectativa do setor é de manter o ritmo constante de crescimento, atingindo um mercado na Linha Amarela de 34 mil equipamentos, com um mercado total de 56 mil unidades, como citado acima. Nesse sentido, alguns comentários das empresas são bastante relevantes. “Em geral, acreditamos que o mercado da construção civil continuará aquecido nos próximos dois anos”, disse uma delas (o Estudo de Mercado preserva a confidencialidade dos participantes). “Mas ainda será importante um acompanhamento da alta dos preços de insumos e equipamentos, que afetam diretamente o resultado das obras em andamento e dificultam o orçamento de projetos em fase de licitação.”

Outra participante diz que “o setor do Rental poderá aquecer muito o mercado, pois há uma visão que as empresas (clientes) estarão focando mais em terceirização de frota e menos em investimento (Capex)”. “A demanda no setor de mineração, onde temos atuado exclusivamente, também tem sido muito forte”, acrescenta outra.

Nessa linha, o cenário de vendas em 2021 também mereceu observações relevantes nas sondagens realizadas em outubro, que incluíram um total de 42 empresas, sendo 16 Construtoras, 9 Locadoras e 17 Dealers. “O mercado de Construção Leve teve a maior relevância nas vendas dos Dealers, correspondendo a 33%, em um acréscimo de 10 pp em relação a média dos anos anteriores”, calculou uma das empresas. “Como em anos anteriores, o mercado de Rental, tradicionalmente visto como um dos ‘motores’ da Construção Leve e Pesada, teve grande relevância, correspondendo a 29% das vendas, em um acréscimo de aproximadamente 6 pp em relação à média dos anos anteriores”, pontuou outro comentário.

Ainda na percepção de desempenho setorial, houve mais contribuições relevantes das empresas. “O mercado de Agribusiness ficou em 3º lugar, com 19% das vendas, empatando com Outros Mercados, em uma queda de aproximadamente 2 pp em relação à média dos anos anteriores”, destacou um dos participantes. “Já a categoria Outros Mercados (incluindo Indústria, Comércio, Mineração, Obras Públicas, Energia e Óleo & Gás) ficou em 4º lugar, com 19% das vendas. Isso representa uma queda de aproximadamente 14 pp em relação à média dos anos anteriores.”

PROTAGONISTAS

Sobre esse ponto, a Tabela 5 mostra a visão consolidada das Construtoras, Locadoras e Dealers que participaram das sondagens em 2021, elencando os mercados protagonistas no Brasil para serviços de construção e os principais coadjuvantes nesse cenário. No ranking, os mercados estão divididos por setores de atividade.

Com o objetivo de se obter um instantâneo do mercado em 2021, cada empresa participante indicou, de acordo com a sua própria percepção e levando em consideração a respectiva região de atuação, a variação de demanda por serviços em cada setor. Na ponderação dos votos recebidos, houve simultaneamente crescimento e redução para um mesmo mercado, o que se explica pela diversidade de regiões em um país continental como o Brasil. Os votos foram então consolidados e contabilizados para indicar se os diferentes mercados cresceram ou diminuíram, como exposto na Tabela 5.

Essa análise setorial de mercado, todavia, não se traduz necessariamente em demanda para equipamentos novos, oferecendo antes uma visão dos principais “players” do mercado em diferentes regiões e atividades quanto à evolução dos setores.

Dentre os setores em ascensão, os votos recebidos para Agricultura / Florestal colocam esse setor em 1º lugar, à frente de Rental, que avançou uma posição em relação ao ano passado. Por sua vez, Mineração caiu uma posição, ficando em 3º lugar, enquanto Construção leve obteve o 4º lugar, sendo que esses mercados, segundo os participantes das sondagens, foram os de maior protagonismo em 2021.

Os destaques negativos ficaram para Comércio, que também obteve a pior votação no ano passado, seguido por Óleo & Gás e Governo (Federal, Estadual e Municipal). Vale registrar que, na comparação com 2020, o Comércio ainda pode apresentar uma melhora em suas receitas até o final do ano. De acordo com o IBGE, trata-se do setor que mais emprega no país.

Para o setor de Óleo & Gás, os investimentos podem ser alavancados pelas concessões que eventualmente venham a ser concretizadas. Nesse aspecto, note-se que essa indústria está mudando no Brasil e no mundo, apesar dos altos preços do barril de petróleo na atualidade. Por vários anos, a trajetória da produção nesse setor foi de crescimento, com foco no abastecimento de mercados e, ainda, para alimentar a competição entre países e empresas privadas no acesso às reservas.

Atualmente, as novas tecnologias estão proporcionando oportunidades para a exploração de fontes de energia “não convencionais” (limpas), que trazem vantagens principalmente em relação ao meio ambiente. Inclusive, uma das empresas participantes apontou o mercado de Energia Alternativa (Solar / Eólica) com viés crescente em 2021.

A Indústria, por seu turno, enfrenta em 2021 sérios problemas de escassez de insumos e aumento dos custos produtivos e logísticos. No entanto, a Indústria de Transformação já aponta para um maior dinamismo e reposição da oferta adiante.

Seja como for, desde o ano passado a Indústria e o Comércio ocupam os últimos lugares nas sondagens. As empresas participantes destacam ainda que o mercado de Óleo & Gás ainda não decolou, enquanto Infraestrutura (Governo) e Ferrovias (Construção Pesada) continuam com investimentos seguidamente postergados.

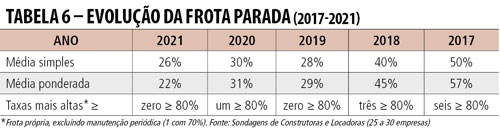

Outra expectativa dos fabricantes é que haja uma taxa de utilização maior dos equipamentos (Tabela 6), alavancando as vendas de serviços. A média simples das frotas paradas, excluindo-se a manutenção periódica rotineira, vem caindo ano a ano, passando de 50% (em 2017) para 30% (em 2020) e, agora, chegando a 26% (em 2021).

Calculada a partir do percentual de máquinas paradas e do tamanho da frota de cada empresa, a média ponderada de 22% já está bem próxima do ideal de mercado, que é de 20%, apresentando um descolamento de apenas 2 pp.

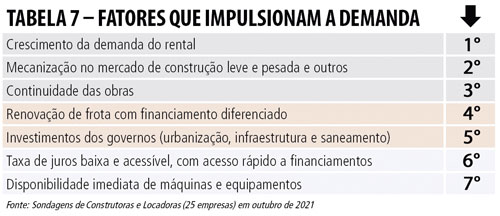

No que tange aos principais fatores que estão impulsionando o setor de equipamentos da Linha Amarela em 2021, as empresas de Construção e Rental são categóricas. Como mostra a Tabela 7, os três principais itens (demanda, mecanização e obras) são considerados a “cesta básica de crescimento” pelas companhias, capazes de fazer com que invistam em máquinas e equipamentos.

Comentários colhidos em outubro evidenciam alguns aspectos dessa conjuntura. “A busca pela produtividade mecanizada ocupa e amplia espaços na construção civil em geral”, ressaltou um dos participantes, enquanto outro apontou que “algumas obras públicas cumprem um papel importante, [pois] as poucas que andam não pararam.”

Também foi possível detectar a percepção sobre o avanço da locação. “Com o nítido movimento de não ter [posse] e usufruir da produtividade, o Rental ocupa espaço, eliminando riscos para as empresas”, sublinhou uma empresa. Outra preferiu avaliar o cenário econômico. “O ciclo do crédito baixo acabou, com o aumento da taxa Selic”, disse. “A taxa de juros baixa foi importante durante um período, mas hoje já temos um cenário de redução de atratividade.”

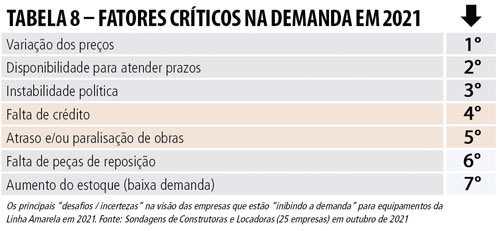

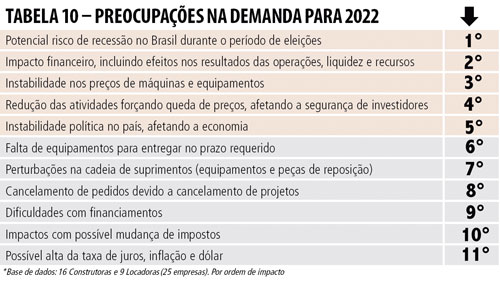

Em termos de desafios e incertezas, ingredientes ademais oriundos da própria natureza dos negócios, os itens mais citados pelos participantes incluem aspectos como “gerenciar a variação dos preços de máquinas e equipamentos para os clientes finais”, que obteve a 1ª colocação (Tabela 8) dos votos das empresas de Construção e Rental.

Nos comentários das empresas, em outubro, essas preocupações ficam claras. “Muitos aumentos sequenciais de máquinas e equipamentos geram insegurança, [além de que] aumentos acima do câmbio abrem oportunidade para importados”, frisou uma das empresas. Sem falar em “alguns casos bem complicados de falta de peças, de itens que faltam na linha de montagem”.

Além desse ponto, aparecem em destaque a “disponibilidade de máquinas e equipamentos para atender a prazos de contratos e demanda” (2º lugar) e a “instabilidade política” (3º lugar). “Atraso nas PPPs sim, mas paralisação não”, deu o tom uma das companhias consultadas.

Também é nítido certo desconforto sobre questões contratuais, de crédito e financiamento. “Estão aumentando as exigências e garantias dos bancos” e “precisamos de mais investidores”, ou mesmo que há um “descompasso geral no mercado, sem disponibilidade de máquinas e equipamentos, preços e juros altos, assim a conta não fecha”.

Para essas empresas, é importante que fique o alerta. “Também vejo a exigência aumentando muito sobre o cliente que demanda máquinas, [uma vez que] visão e campos de análise que não entravam na decisão do negócio hoje implicam muita burocracia na aprovação, operação e recebimento do bem”, resumiu um participante.

PROJEÇÕES

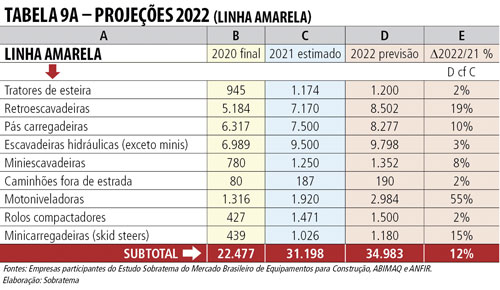

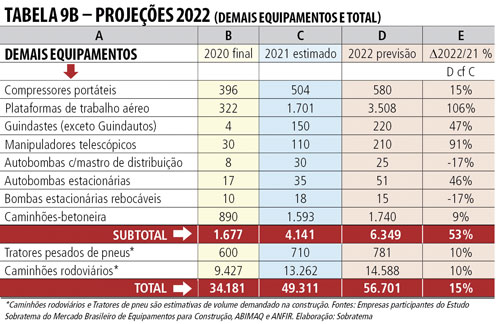

Tudo indica que o mercado brasileiro para equipamentos de construção deve continuar a crescer em 2022 (Tabelas 9a e 9b) com o mesmo vigor registrado neste ano. Isso é imprescindível, pois somente quando há crescimento sustentável e consistente torna-se possível formar uma base mais sólida para o planejamento das empresas e realizar investimentos em bens de capital (Capex), capacitação de colaboradores etc.

Especialistas em marketing e planejamento indicam que, para se ter uma boa previsão, é importante contar com estatísticas sólidas, análise das forças de mercado, correlações de dados, feedback de experts, diagnósticos conjunturais e outros pontos similares. Assim, o crescimento sustentável facilita o planejamento de demandas e produção dos fabricantes, sem apresentar sobressaltos.

Isso posto, as expectativas para 2022 das empresas participantes – que representam uma abrangente participação de mercado de equipamentos de construção – são muito positivas, mas sempre atreladas a ações do governo federal, incluindo reformas, equilíbrio fiscal, privatizações, câmbio adequado, atualização de marcos legais etc.

Expressando esse sentimento, as Tabelas 9a e 9b consolidam as previsões do Estudo de Mercado para 2022, tanto para a Linha Amarela, quanto para os Demais Equipamentos e Total Geral.

Como mostra a Tabela 9a, aponta-se um crescimento de 12% para os equipamentos da Linha Amarela em 2022, enquanto nos Demais Equipamentos o crescimento tende a ser mais forte, com resultado na casa dos 53%, conforme a Tabela 9b. Na somatória dos equipamentos da Linha Amarela com os Demais Equipamentos, mais Tratores de Pneus e Caminhões Rodoviários, o resultado Total aponta crescimento de 15%.

Desde 2019, as vendas no mercado brasileiro (Gráfico 4) estão em uma trajetória nítida de crescimento. Assim, pode-se dizer que essa tendência é consistente. A demanda prevista para Retroescavadeiras, Pás Carregadeiras e Escavadeiras Hidráulicas em 2022 representa 76% do total de 35 mil máquinas previstas na Linha Amarela (Quadro 2).

Embora as perspectivas macroeconômicas no curto e médio prazo permaneçam incertas, com riscos adicionais como alta de juros e PIB baixo em 2022, o clima de negócios na indústria de máquinas e equipamentos tende a permanecer positivo. Uma significativa parcela de fabricantes espera que os negócios cresçam fortemente já na primeira metade do ano, com investimentos significativos dos governos no setor em um ano eleitoral.

Voltando aos pontos de atenção, as Construtoras, Locadoras, Dealers e Fabricantes acentuam que, no médio e longo prazo, o mercado de máquinas e equipamentos pode ser impactado por muitos riscos substanciais. Um deles é a dívida primária do Brasil (cerca de 80% do PIB), sem muito espaço para investimentos em infraestrutura pública, além de uma provável medida de austeridade fiscal (que pode ser implementada para segurar a alta dos juros) e de um possível PIB abaixo de 1% em 2022.

CLIMA

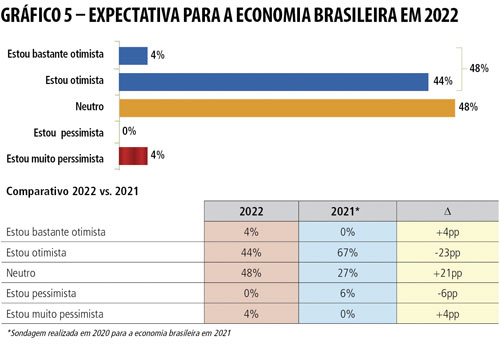

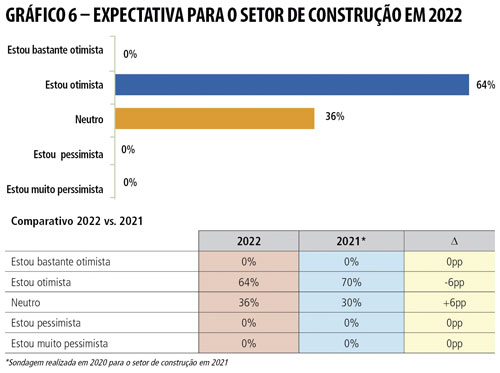

Os Gráficos 5, 6 e 7 revelam a visão das Construtoras e Locadoras em outubro de 2021 no que se refere à situação econômica do país em 2022, notoriamente para o setor de construção e suas empresas.

A expectativa “bastante otimista” e “otimista” (Gráfico 5) foi de 48%, caindo 19 pp em relação à sondagem realizada no ano passado com as projeções para 2021. Por sua vez, o “pessimismo” subiu 4 pp em relação à pesquisa para 2021.

Já o índice “neutro” ficou em 48%, o que representa aumento de 21 pp em relação à sondagem de 2020 sobre o ano de 2021, o que demonstra que o mercado ainda não tem uma visão clara de como a economia irá se comportar em 2022.

No geral, contudo, há um equilíbrio entre as empresas que disseram que estão “bastante otimistas” e “otimistas” e as que afirmaram permanecer “neutras” em relação à situação da economia brasileira em 2022.

Especificamente sobre o setor de construção (Gráfico 6), o percentual de empresas que tinham expectativa “bastante otimista” e “otimista” para 2021 caiu 6 pp em relação à sondagem do ano passado (de 70% para 64%). O índice “neutro” subiu 6 pp em relação à sondagem anterior (30% para 36%) e, bastante revelador, o índice de “pessimismo” manteve-se igual (0%).

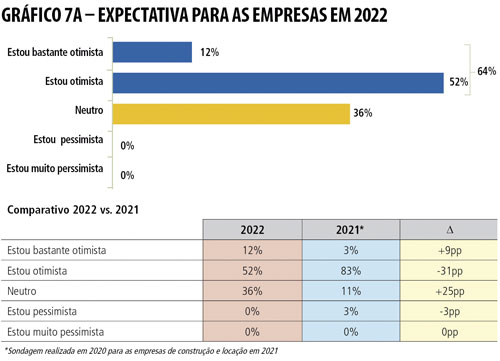

Para as empresas (Gráfico 7a), a expectativa somada de “bastante otimista” e “otimista” detectada na sondagem de outubro atingiu 64% para o ano de 2022. Na sondagem feita no ano passado, esse índice foi de 86%, ou seja, uma queda de 22 pp. Em contraste, a resposta para “neutro” subiu 25 pp em relação à sondagem sobre 2021, enquanto o “pessimismo” caiu 3 pp na mesma comparação.

Para o próximo ano, em resumo (Gráfico 7b), as participantes se declaram “otimistas” ou “muito otimistas” em relação à economia (48%), ao mercado de construção (64%) e às próprias empresas (64%). As respostas indicam que o nível de confiança das empresas na economia brasileira está abaixo da média registrada para o setor de construção e para as empresas.

Existe ainda uma significativa parcela de participantes que se declaram neutros tanto em relação à economia (48%) quanto ao setor e às empresas (36%). Talvez alguns fatores abaixo listados expliquem essa expressiva votação das empresas na opção “neutro”.

Afinal, essas empresas disseram que a expectativa do PIB, de aproximadamente 0,5%, e o alto índice de desemprego, induzem “cautela” no planejamento para 2022. Mencionaram ainda a dívida interna alta, acima de 83,8% do PIB brasileiro em 2021 (R$ 6,79 trilhões em julho, segundo o Banco Central), assim como serviços de infraestrutura ainda patinando, alta dos juros, câmbio elevado, inflação em nível crescente e indefinições nas negociações de reformas (como a tributária).

Em consonância, analistas do mercado financeiro mostram preocupação não só com a persistência da inflação e com o risco fiscal, mas também com a atividade econômica em 2022, que deve ser mais fraca que o esperado. Enfim, um cenário econômico com alta volatilidade.

Em uma base de dados composta por 25 empresas (16 Construtoras e 9 Locadoras), é possível verificar como os negócios são diretamente impactados pela volatilidade do mercado financeiro no Brasil e no mundo, com receios de parada de obras e dos investimentos em infraestrutura.

Nesse sentido, as empresas de Construção e Rental teceram alguns comentários em outubro de 2021. “É importante o aumento do domínio da cadeia de fornecedores e da logística, para uma melhor previsibilidade dos planejamentos de entrega de equipamentos”, ressaltou uma delas. “É possível um cenário de instabilidade política devido às eleições no ano que vem, desacelerando o investimento privado, que vinha sendo um grande impulsionador de novos contratos”, apontou outra.

No fornecimento, a alta demanda de máquinas e equipamentos também tem dificultado as negociações dos fabricantes com os seus fornecedores de peças e componentes. “Isso representa um grande desafio para a indústria em geral”, delineou uma empresa consultada.

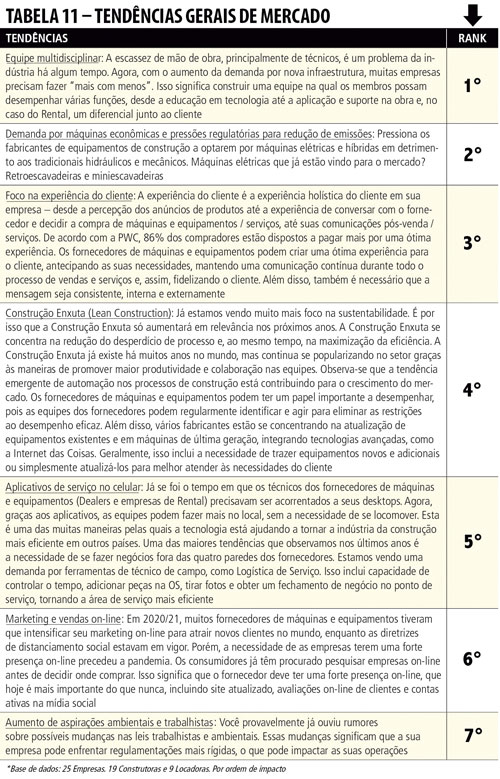

Por sinal, existem algumas disposições que podem ajudar as empresas em seus negócios, que já estão em desenvolvimento ou que podem despontar no futuro próximo. De acordo com as respostas das Construtoras e Locadoras, as tendências mais relevantes para as suas estratégias de mercado incluem itens como “Equipe multidisciplinar”, “Demanda por máquinas econômicas e pressões regulatórias para redução de emissões”, “Foco na experiência do cliente” e “Construção enxuta”. Outros itens, apesar de menos votados, não são menos importantes e merecem atenção (Tabela 11).

Em resumo, o mercado segue positivo, mas está preocupado com 2022. Vários cenários se desenham no horizonte e o desafio é grande para que todas as empresas do setor possam atingir a factível meta de crescimento de 12% para a Linha Amarela e 20% para os Demais Equipamentos.

Sendo assim, as instabilidades para a indústria devem continuar nos próximos meses, com a retomada mais forte da produção e investimentos ainda sob preços pressionados pela inflação.Como se percebe, serão tempos de grandes desafios e muitas oportunidades para todos.

*Mario Miranda é coordenador do Estudo Sobratema do Mercado Brasileiro de Equipamentos

Sobre o Estudo de Mercado

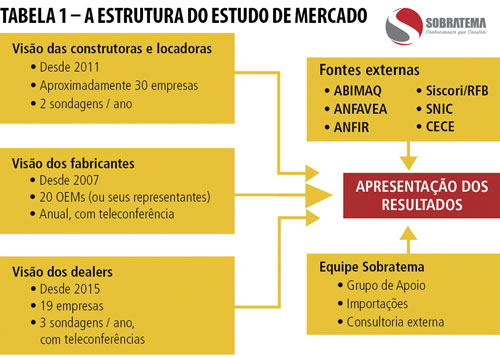

Em sua 15ª edição, o Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção cobre o mercado brasileiro com uma análise de suas perspectivas de crescimento. Oferecendo uma visão do painel de empresas colaboradoras (Tabela 1), incluindo Construtoras, Locadoras, Dealers e Fabricantes, o trabalho compila análises sobre mercado, demanda e economia em contextos históricos e atuais.

Agora bianual, o relatório de pesquisa – publicado com exclusividade pela Revista M&T – analisa em detalhes os principais dados que permitem às empresas estabelecer táticas de negócios e planos de crescimento estratégico para o ano seguinte. Conheça abaixo a estrutura do trabalho.

Grupo de Fabricantes – Chamado de “Estudo de Mercado” propriamente, o grupo abrange os Fabricantes de equipamentos e se reúne anualmente em outubro. A participação é aberta a todos os Fabricantes que vendem máquinas no Brasil, seja com produção nacional ou importação. O levantamento é essencialmente quantitativo.

- Grupo de Dealers – Reúne-se três vezes por ano, via teleconferência, para analisar os resultados das sondagens com quesitos qualiquantitativos. Envolve mais de uma dúzia de empresas convidadas, que juntas representam mais de 65% do mercado nacional de equipamentos.

- Grupo de Compradores – A sondagem de Construtoras e Locadoras é feita duas vezes por ano, envolvendo aproximadamente três dezenas de empresas que compram equipamentos de construção. Fazem parte deste grupo empresas de todos os portes, do Norte ao Sul do país. A composição das empresas na sondagem é variável, mas há um núcleo com participação recorrente.

Os grupos mantêm uma regra de confidencialidade absoluta em relação às informações fornecidas. Os resultados são divulgados de forma consolidada e nenhum dado ou opinião é publicado de forma que seja possível identificar o emissor.

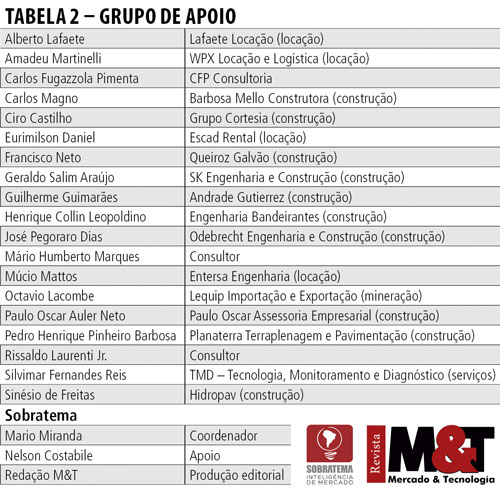

O processo se beneficia ainda de sugestões e opiniões dos membros do Grupo de Apoio (Tabela 2), embora seus participantes recebam somente os resultados consolidados. A maior parte dos resultados das sondagens é apresentada na forma de porcentagem, para facilitar comparações.

Metodologia do Estudo de Mercado

Em sua metodologia de coleta de dados, o Estudo de Mercado compreende três etapas anuais: previsão, estimativa e valor final. Assim, cada família de equipamento recebe uma previsão de demanda para o ano seguinte. Em seguida, já no próximo ano, a previsão original é substituída por uma estimativa, já mais alinhada ao mercado. Passado mais um ano, essa estimativa é substituída pelo volume final de vendas. Assim sendo, as quantidades de 2021 foram originalmente previstas em 2020 e estimadas em 2021 para um melhor alinhamento ao mercado.Essencialmente, o trabalho baseia-se em informações confidenciais fornecidas por fabricantes de equipamentos no Brasil, a partir de previsões por vezes distintas para o mesmo item (exceto para Caminhões Rodoviários, que têm estimativas da demanda por empresas do setor de construção feitas pela própria Sobratema, a partir de dados publicados por entidades setoriais).

Além disso, também são levados em consideração dados públicos de entidades profissionais e de classe, como Associação Brasileira da Indústria de Máquinas (Abimaq), Associação Nacional dos Fabricantes de Veículos Automotores (Anfavea), Associação Nacional Fabricantes de Implementos Rodoviários (Anfir) e outras, bem como dados de importação.

INFRAESTRUTURA

Autorregulação concilia agendas na infraestrutura

Desde 2019, o Instituto Brasileiro de Autorregulação do Setor da Infraestrutura (IBRIC) reúne empresas que buscam criar um ambiente mais saudável e transparente de atuação, no qual as agendas de integridade e de ESG têm a mesma base e são complementares, devendo ser vistas em conjunto.

“O IBRIC funciona à base de comitês temáticos e grupos de trabalho voltados para temas específicos, que são definidos pelas próprias empresas”, comentou Sergio Etchegoyen, presidente do IBRIC, durante o evento Tendências. “O estabelecimento de regras de autorregulação é uma prática extremamente moderna e vantajosa para todos no âmbito da infraestrutura.”

Etchegoyen e Leão (no detalhe): autorregulação representa um olhar para o futuro do setor

Segundo o diretor de sustentabilidade do IBRIC, Sergio Leão, como os temas ambientais, sociais e de governança agora são traduzidos em critérios de investimento, praticamente todos os principais investidores globais passaram a ser signatários desses princípios, impulsionando a pauta.

“Trata-se uma cadeia de fatores que devem ser considerados nas análises de investimentos em infraestrutura, baseados em confiança, transparência e validação”, afirmou Leão, destacando que os critérios de autorregulação pressupõem ferramentas adequadas para identificar as necessidades e riscos no horizonte, em uma cadeia de efeito capilar.

“A partir do respeito às leis, é uma análise que cabe ser feita em cada contexto e ambiente, considerando fatores como integridade, transparência, mudanças climáticas, transição energética e capital humano, incluindo questões de engajamento, diversidade e inclusão, cada vez mais presentes no dia a dia das empresas”, ressaltou.

Na infraestrutura, isso também implica avaliar o ciclo de vida dos projetos, quanto tempo serão operados e o que que será feito ao final da vida útil das instalações. “A autorregulação requer uma agenda que faça sentido e traga valor para o dia a dia, seja qual for o porte, segmento de atuação ou ambiente de trabalho. Trata-se de uma perspectiva de olhar para o futuro”, concluiu o diretor.

A PAUTA É ESG

Para especialista, a sustentabilidade é a próxima grande revolução da economia

Líder em ESG da Exame e do BTG Pactual digital, a especialista Renata Faber destacou que o aumento da importância das empresas na sociedade trouxe novas responsabilidades. “No passado, a sustentabilidade era vista apenas como custo, mas o papel das empresas começou a mudar”, apontou durante o evento Tendências. “O lucro continua sendo essencial, mas cada vez fica mais claro que a sustentabilidade financeira também depende da ambiental e social, além da boa governança."

Nesse quadro, acentuou Faber, o mercado está migrando para o que chamou de ‘capitalismo de stakeholders’, no qual todos os indivíduos e organizações são impactados pelas empresas. “As empresas precisam integrar a sustentabilidade em todas as suas decisões estratégicas”, esclareceu. “Afinal, isso vai afetar o custo de capital, porque uma empresa com boas práticas de ESG – além de ser mais inovadora – tende a ter menor volatilidade, o que se traduz em menor custo de capital próprio e de terceiros.”

Para Renata Faber, empresas precisam integrar a sustentabilidade em suas decisões estratégicas

A especialista ressaltou que as instituições financeiras começam a se preocupar com emissões de carbono em suas carteiras de crédito, assim como o manejo de recursos hídricos, tratamento de resíduos, transparência, padrões de consumo, diversidade, condições de trabalho, desigualdade social, mídias sociais e outros. “Com certeza, o ESG não é apenas uma moda, mas um vetor que chegou para ficar e que só vai crescer”, cravou. “Afinal, é bom para os negócios.”

Em um cenário de transição geracional, as empresas que não se adaptarem vão ter dificuldade de captar recursos, atrair e reter talentos e, até mesmo, vender seus produtos e serviços. Por isso, sublinhou a especialista, precisam abraçar essa mudança, pois só assim conseguirão crescer e ser mais rentáveis.

“As empresas não nascem sustentáveis, mas precisam colocar metas agressivas e traçar um plano para alcançá-las, com ações focadas em seus respectivos pontos de atuação”, alertou Faber, destacando que a inovação dificilmente ocorrerá em um ambiente tradicional. “O ESG vai ser uma realidade, seja por princípio ou por pressão de acionistas, clientes, fornecedores e sociedade.”

TECNOLOGIA

Evolução tecnológica está transformando o setor, aponta consultor

Durante o evento Tendências, o consultor da Raiz Consultoria e diretor técnico da Sobratema, Yoshio Kawakami, abordou como as novas tecnologias estão provocando um impacto profundo não só em produtos e serviços, mas também nos relacionamentos da cadeia produtiva e nas próprias empresas. “O que nos trouxe até aqui talvez já não nos leve mais para frente”, conjecturou.

Segundo ele, que também é colunista desta Revista M&T, a conectividade, o IoT, a inteligência artificial, a realidade aumentada e a motorização elétrica, assim como o avanço do rental e da modularização, entre outras tendências, estão ocorrendo simultaneamente e em velocidade inédita. “Nunca houve uma situação como essa, pois as mudanças sempre foram evolutivas no setor”, afirmou. “Sem dúvida, isso trará mudanças no modelo de negócio, nas referências de contorno do setor."

Nesse sentido, ele projeta transformações na atuação das grandes marcas globais, com eventuais disrupturas. “A relação entre as empresas, inclusive fabricantes e clientes, pode ser modificada, com a formação de consórcios e parcerias”, disse. “Nesse caso, talvez os canais de distribuição exclusivos acabem se tornando uma sobreposição desnecessária.”

Nunca houve uma transformação tão rápida e profunda no setor, apontou Kawakami

Isso também pode criar oportunidades, não só riscos. Porém, para o especialista não há muito tempo para se adaptar às mudanças, que tendem a quebrar a tradicional estabilidade do mercado.

“Isso vai colocar uma pressão adicional, pois os fabricantes estão tendo de investir muito, o que faz com que também haja uma demanda pelo retorno, gerando mudanças no negócio do usuário, mas também do distribuidor e do prestador de serviço”, avaliou. “E a pandemia já nos deu uma consciência da [complexidade da] cadeia de suprimentos.”

Além disso, a rápida evolução gera complexidades técnicas, exigindo novos aprendizados e maior necessidade de planejamento. “O que vem pela frente é uma coisa muito maior e precisamos entender essas novas condições”, advertiu Kawakami. “O mercado vai continuar em crescimento, mas não dá para ficar em uma expectativa muito otimista, achando que tudo vai dar certo. O mais importante é analisar profundamente as tendências e se posicionar.”

TENDÊNCIAS

Evento reflete os movimentos do mercado

(A partir da esq.) Miranda, Reis e Daniel: contribuição para o planejamento das empresas

Promovido pela Revista M&T, o 16º Tendências no Mercado da Construção foi realizado em edição on-line pelo segundo ano consecutivo, repercutindo os resultados do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção 2021. “O ano de 2021 foi desafiador e de superação, com as vendas superando as expectativas mesmo com os problemas no fornecimento”, destacou Afonso Mamede, presidente da Sobratema. “Também vimos o rental assumir o protagonismo, com novas opções de financiamento.”

Mantendo a tradição de contribuir para o planejamento das empresas, o evento também sediou o lançamento do Comitê de ESG da Sobratema, liderado por Silvimar F. Reis, presidente do Conselho Editorial da Revista M&T. “O planeta pede socorro, com todo tipo de crise, mas precisamos de métricas para calcular e reduzir os impactos”, disse ele. “De um lado, há fundos buscando ativos ligados ao ESG e, do outro, onde isso pode ser aplicado, seja uma construtora, um fabricante, um prestador, mas que ainda não estão se preparando para isso. Estamos falando muito e agindo pouco.”

Para acelerar esse processo, é necessário haver uma mudança na mentalidade, ressaltou Mario Miranda, coordenador do Estudo de Mercado, o que pode ser facilitado pela transição geracional. “O consumidor pode fazer pressão para que as empresas se engajem”, ressaltou. Já para o vice-presidente da Sobratema e da Analoc, Eurimilson Daniel, as empresas têm capacidade de corresponder a essa expectativa. “Sem dúvida, há uma série de pontos que temos de trabalhar a partir da nossa indústria. O que está faltando é liderança para integrar essas ações”, avaliou.

Saiba mais:

Tendências: www.sobratematendencias.com.br

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade