Futuro em jogo

Sem dúvida, 2017 foi um ano decepcionante. Quando quase todos esperavam uma virada ou, ao menos, um pouco de alívio após as seguidas quedas nas vendas, o ano que passou simplesmente nos brindou com mais do mesmo, ou seja, com a demanda aparente de equipamentos de construção caindo sem parar.

Se, como ensina a sabedoria popular, o momento mais escuro anuncia a chegada de um novo dia, seria o caso de se perguntar se isso também serve para o setor da construção e, por tabela, para a indústria de máquinas e equipamentos. O Estudo de Mercado 2017/2018 indica que sim, existem boas razões para esperar um ano melhor. Mas o cenário também exige cautela. Afinal, a crise atingiu o setor em cheio.

E a recuperação não deve ser fácil nem rápida, tampouco distribuída de forma análoga entre as várias categorias de equipamentos. O turbilhão atingiu empresas de diferentes portes, de maneiras distintas. Isso implica que a recuperação, quanto vier, não deve acontecer com a mesma velocidade em todas as empresas.

O ano iniciou com uma mistura de otimismo e pessimism

Sem dúvida, 2017 foi um ano decepcionante. Quando quase todos esperavam uma virada ou, ao menos, um pouco de alívio após as seguidas quedas nas vendas, o ano que passou simplesmente nos brindou com mais do mesmo, ou seja, com a demanda aparente de equipamentos de construção caindo sem parar.

Se, como ensina a sabedoria popular, o momento mais escuro anuncia a chegada de um novo dia, seria o caso de se perguntar se isso também serve para o setor da construção e, por tabela, para a indústria de máquinas e equipamentos. O Estudo de Mercado 2017/2018 indica que sim, existem boas razões para esperar um ano melhor. Mas o cenário também exige cautela. Afinal, a crise atingiu o setor em cheio.

E a recuperação não deve ser fácil nem rápida, tampouco distribuída de forma análoga entre as várias categorias de equipamentos. O turbilhão atingiu empresas de diferentes portes, de maneiras distintas. Isso implica que a recuperação, quanto vier, não deve acontecer com a mesma velocidade em todas as empresas.

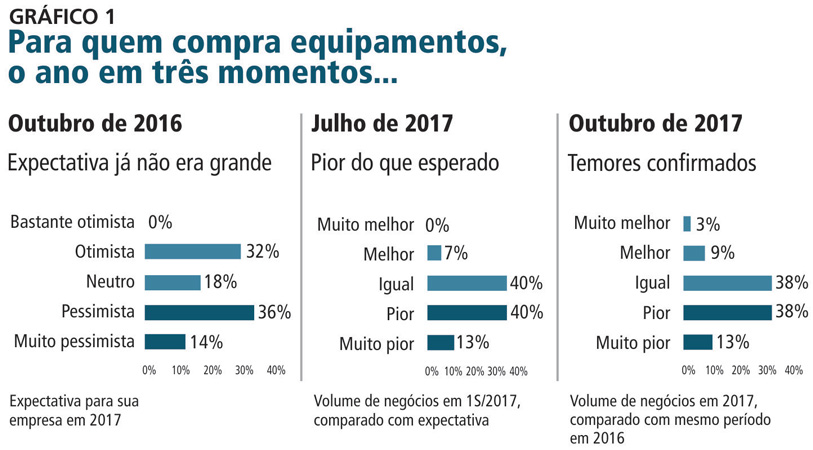

O ano iniciou com uma mistura de otimismo e pessimismo, embora fosse maior o descrédito. Conforme mostra o Gráfico 1, na última sondagem de 2016, conduzida em outubro pela Sobratema com empresas que costumam comprar (ou não, conforme a situação) equipamentos de construção, 30% das construtoras e locadoras ouvidas se declararam “otimistas” quanto à evolução de seus negócios em 2017. Ao mesmo tempo, a metade do grupo estava “pessimista” ou “muito pessimista”.

Não demorou muito para os números acusarem. Em meados do ano, mais da metade das empresas sondadas declarou que seu volume de negócios em 2017 era “pior” ou “muito pior” que o esperado. E a última sondagem de 2017, em outubro, confirmou o quadro.

Mesmo que sutil, a expectativa de melhora no setor, detectada nos últimos meses de 2016, não era privilégio apenas de uma minoria de empresas que compram equipamentos de construção. De fato, o Estudo de Mercado 2016/2017 previu um crescimento de vendas em torno de 6,6% na Linha Amarela e de 8,4% nos Demais Equipamentos. Vale lembrar que, essencialmente, a presente sondagem reflete uma agregação de expectativas – para cada categoria de equipamento – das fabricantes e importadoras consultadas.

Nesse sentido, logo nos primeiros meses de 2017 ficou claro que as previsões estavam em xeque. Bastava olhar para o mercado. O Grupo de Dealers da Sobratema – que reúne empresas que, juntas, representam aproximadamente dois terços do mercado nacional no segmento da Linha Amarela – já havia mostrado isso. Nos primeiros dois meses de 2017, o Grupo registrou queda de 33% nas vendas, comparado ao mesmo período de 2016.

Naquele momento, a expectativa do Grupo para 2017 era de crescimento de 12%, frente a 2016. Acontece que o mesmo Grupo registrou uma queda de 24% no 1o semestre de 2017, ante o 1o semestre de 2016, mas ainda mantendo a esperança de um crescimento ligeiramente positivo, algo como 1,5%, para o ano completo. Consultado em outubro, o Grupo relatou uma queda de 8% para o período janeiro-setembro, ano contra ano, além de uma expectativa para 2017, considerando o ano completo, de queda de 17% ante 2016. Ou seja, desempenho flutuante durante o ano, mas com as esperanças rapidamente se evaporando.

IMPACTOS

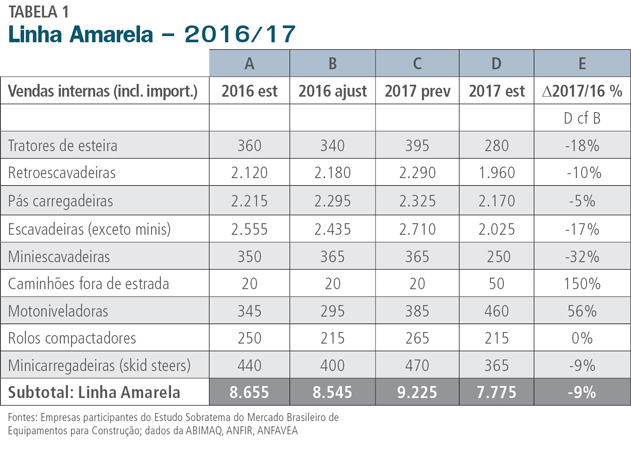

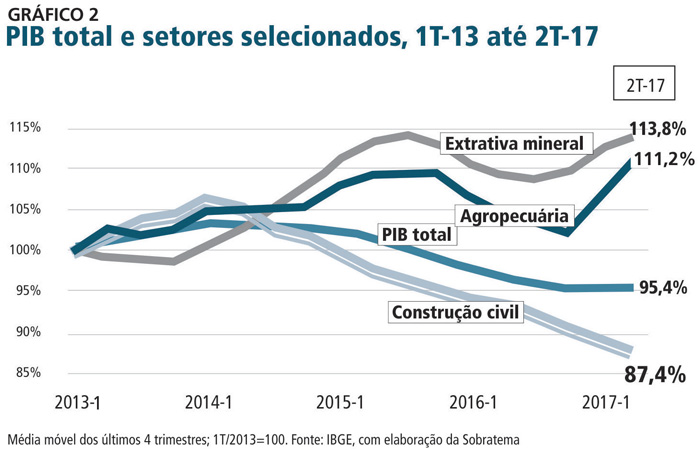

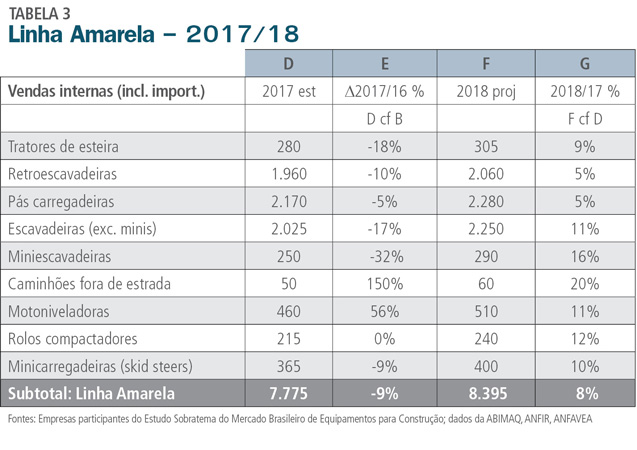

Contra isso, conforme pode ser visto na Tabela 1, fabricantes e importadoras previram em outubro uma queda de 9% na Linha Amarela para o ano todo. Como explicar essa diferença entre dealers e fabricantes, além da inevitável margem de erro nos dois processos? Entre os fatores possíveis estariam os ajustes de estoque na cadeia produtiva e uma maior expectativa por parte de fabricantes e importadoras, no sentido de obter um último trimestre mais aquecido que no mesmo período de 2016.

Seja como for, é interessante observar na tabela o crescimento da categoria de motoniveladoras. Trata-se de uma família de equipamentos que, historicamente, registra níveis de venda entre 25% e 45% em relação às escavadeiras hidráulicas (excluindo miniescavadeiras). E assim foi até o governo decidir dar uma “ajuda” – através do Ministério do Desenvolvimento Agrário – e turbinar as vendas em 2014 para o deslumbrante nível de 3.580 unidades – dois terços da quantidade de escavadeiras hidráulicas vendidas no mesmo ano.

Como se sabe, essas máquinas foram distribuídas para prefeituras no interior dos estados, principalmente para abrir e manter estradas vicinais, reduzindo a demanda desses equipamentos no setor privado. Isso coincidiu com a queda nos investimentos em obras federais, fazendo com que as vendas ao setor privado despencassem. Aparentemente, as motoniveladoras já estariam se recuperando, embora – é preciso ressaltar – as vendas em 2017 tenham sido beneficiadas por uma encomenda de 90 unidades pelo governo do Maranhão.

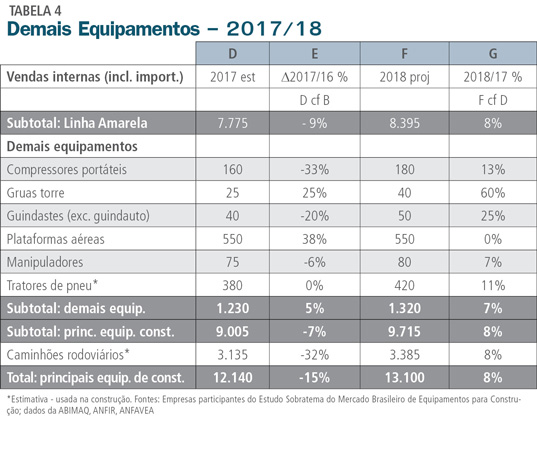

Como pode ser conferido na Tabela 2, o grupo de Demais Equipamentos registrou crescimento positivo de 5%. Aqui, é importante observar o desempenho das plataformas aéreas. Trata-se de uma solução que, embora classificada pelo Estudo de Mercado como equipamento de construção, tem grande potencial para além deste setor – em áreas como indústria, comércio, manutenção urbana e outros. Assim, caso se excluam as plataformas, o grupo de Demais Equipamentos apresenta queda de 12% em 2017, comparado a 2016 – em um resultado bem mais alinhado aos equipamentos da Linha Amarela.

Ao longo de 2017, o Grupo de Dealers também analisou o impacto setorial da crise. Em um consenso, na verdade pouco surpreendente, identificou-se a infraestrutura – com destaque para pavimentação – como o setor mais deprimido da cadeia produtiva. Bem menos impacto teria sofrido o agronegócio, principalmente nas áreas florestal e de cana-de-açúcar. A mineração, por sua vez, deu alguns sinais de demanda renovada na última parte do ano, com relatos de demanda significativa por parte de construtoras menores.

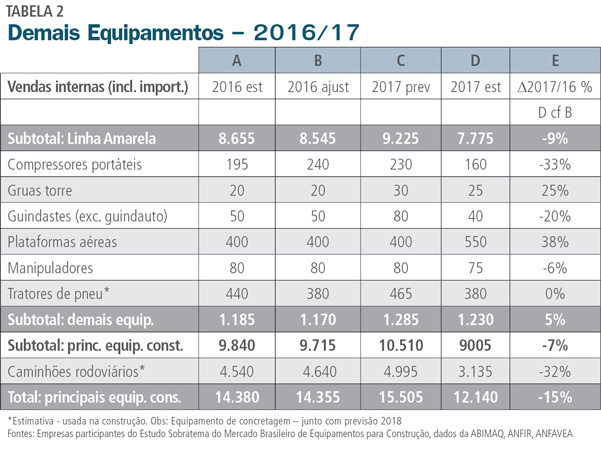

O Gráfico 2 exibe a conjuntura destas variações setoriais de demanda, com a média móvel dos últimos quatro trimestres do PIB total e de setores selecionados, em um período que vai do início de 2013 ao 2o trimestre de 2017. No período, o PIB total caiu 4,6%. Isso se chama “recessão”. Ao mesmo tempo, como “salvação”, a mineração e a agropecuária tiveram desempenho positivo, com forte recuperação nos últimos trimestres.

Mas na construção, o PIB perdeu nada menos que 12,6%. E, infelizmente, ficou com o “desastre”. Por outro lado, a julgar pelas respostas do Grupo de Dealers, o ano de 2017 marcou o fim da onda de demissões que atingia o setor desde o arrefecimento da crise, embora qualquer movimento de recontratação ainda dependa de uma recuperação mais efetiva, e não somente do “fim da sangria”.

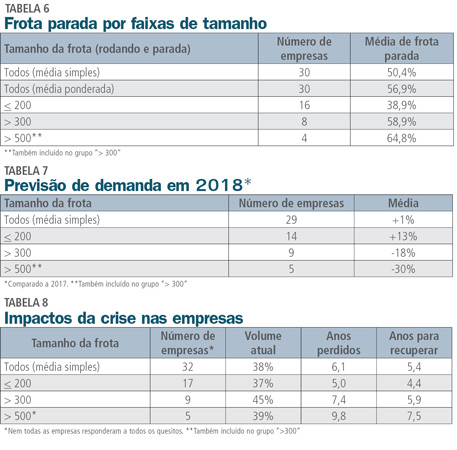

O ano também revelou uma apreensão que não inibe, mas certamente impacta qualquer perspectiva de recuperação nas vendas dos equipamentos novos. Trata-se da grande frota ociosa. Baseada nas respostas de 30 construtoras e locadoras, ouvidas em outubro, a média simples da frota parada, como porcentagem das frotas totais, seria atualmente de 50,4%. Ou seja, para cada máquina trabalhando, as empresas têm outra encostada, a espera de serviço.

É um quadro ruim. Mas a média ponderada, que leva em conta o tamanho de cada frota, é ainda pior: 56,9%. Isso sugere que o problema seria mais acentuado nas frotas das grandes empresas. De fato, empresas menores têm reagido com maior agilidade à crise, eventualmente vendendo ou devolvendo equipamentos (e, assim, reduzindo o tamanho da frota) e, em outro momento, adquirindo equipamentos seminovos por preços bastante atraentes. Enquanto isso, empresas maiores não teriam vendido tantos ativos, sendo que algumas teriam até problemas legais para isso.

Menos impactadas pela queda do investimento em grandes projetos de infraestrutura, as empresas menores também teriam se beneficiado com os pequenos contratos que seguiram surgindo, mesmo em um mercado recessivo. Também se beneficiaram de custos diretos e indiretos mais baixos, favorecendo a competitividade. Além disso, em geral as menores não foram tão impactadas pelas investigações da Lava Jato.

O QUE ESPERAR?

Tentar prever o futuro é sempre arriscado. Certamente, o Estudo de Mercado não se atreve a tanto, mas sim a agregar e analisar as expectativas dos players em três pontos-chave do mercado: (1) fabricantes e importadoras, (2) dealers e (3) construtoras e locadoras. Ou seja: quem produz, vende e compra equipamentos de construção.

Em resumo, estes três grupos entendem que 2018 será um ano melhor. No final de 2016, a expectativa não era tão clara. Na ocasião, fabricantes e dealers apontavam para vendas crescentes em 2017, mas o elo essencial na cadeia – ou seja, as empresas que efetivamente compram (ou não) as máquinas – mostrava-se mais reticente. Indagados no final de 2016 quanto às perspectivas para sua empresa em 2017, havia mais players que se declaravam “pessimistas” ou “muito pessimistas” do que “otimistas”. Agora, não.

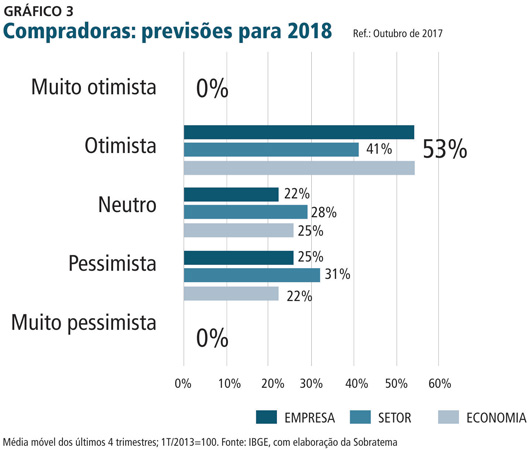

Como consta no Gráfico 3, entre as construtoras e locadoras ouvidas em outubro de 2017, no que se refere às expectativas para 2018, o “otimismo” supera o “pessimismo” com margem bastante confortável, tanto em relação às suas próprias empresas, quanto à economia brasileira em geral. A margem também é positiva, embora ligeiramente menos confortável, no que se refere às expectativas para o setor de construção.

Como essa ondinha – marolinha? – de otimismo se traduz em expectativa de demanda para equipamentos? Na comparação com 2017, 44% das compradoras e locadoras ouvidas disseram esperar uma demanda maior de equipamentos em 2018, enquanto 22% previram demanda menor. As estimativas variam de +52% a –80%, com média simples de +1%. Contudo, uma vez mais os dados gerais escondem detalhes importantes. Enquanto isso, o Grupo de Dealers, ouvido em outubro, projetou vendas na Linha Amarela quase 16% acima do nível de 2017.

Conforme indicado nas Tabelas 3 e 4, os fabricantes e importadoras, também ouvidos em outubro, previam vendas 8% acima de 2017 na Linha Amarela, com 7% acima nos Demais Equipamentos.

Ao comentar as perspectivas para 2018, muitos executivos de construtoras e locadoras lembraram a conexão entre política e economia. “As incertezas políticas e o aumento de gastos na máquina pública fazem o setor sofrer ainda mais”, dizia uma construtora de tamanho médio, do Sul do país. “A instabilidade política ainda atrapalha a retomada da economia”, alertou um membro do Grupo de Dealers, enquanto para outro, “o nosso setor só vai voltar a ter credibilidade com a nova eleição em 2018 e com avanços mais severos na operação Lava Jato, incluindo a condenação dos envolvidos e uma mudança geral do atual quadro de políticos”.

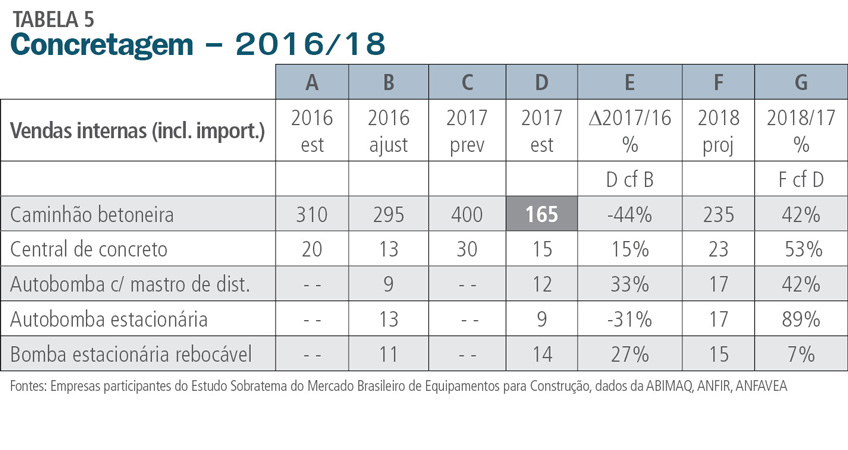

Como pode ser visto na Tabela 5, o Estudo de Mercado vem aprimorando sua cobertura de equipamentos de concretagem, com participação valiosa de empresas ativas neste segmento. Em anos anteriores, o Estudo solicitou dados de “caminhões bomba de concreto” e “bombas de concreto rebocáveis”. Agora, a categoria está distribuída em três, obviamente sem histórico dos anos anteriores. Cada uma delas prevê crescimento em 2018, embora – por se tratarem de equipamentos com reduzido volume de vendas (mas de grande valor individual) – as porcentagens de crescimento possam ser mais voláteis.

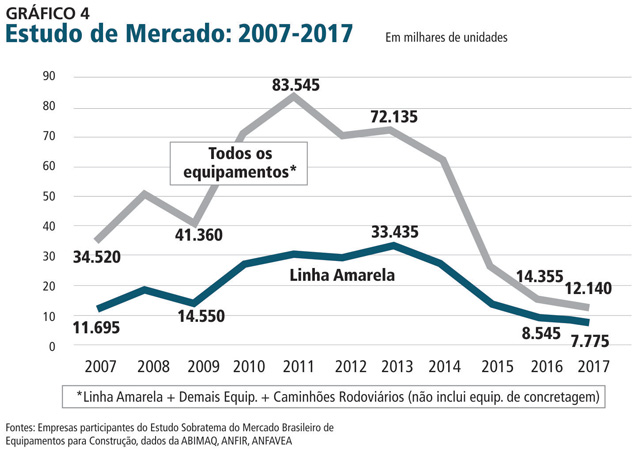

Seja como for, em uma análise dos resultados em 2017 é interessante notar a retração, em nível nacional, da demanda de caminhões-betoneira. Segundo dados do Sindicato Nacional da Indústria do Cimento (SNIC), a venda de cimento no Brasil caiu 7,4%, comparando o período janeiro-setembro de 2017 com janeiro-setembro de 2016. A queda maior se deu no Nordeste, com –11,1%. No geral, as estimativas para 2017 e as previsões para 2018 são mostradas no Gráfico 4, que traz a linha histórica do Estudo de Mercado desde sua criação, em 2007.

ALÉM DE 2018

Para se traçar uma projeção do mercado para equipamentos de construção além de 2018 – ou seja, além da próxima eleição presidencial – é necessário antes responder a duas questões: como a economia brasileira se comportará nos próximos anos (algo que, em boa parte, depende da evolução do quadro político) e quais são os eventuais impactos da crise que podem deixar sequelas mais longas no mercado.

Evidentemente, especular sobre o futuro político do país também foge ao escopo deste Estudo. Basta observar – como todos sabem – que o Brasil apresenta necessidades inadiáveis em infraestrutura, de modo que um governo comprometido com investimento e estabilidade econômica certamente configura um fator positivo para a recuperação do setor.

Os resultados nas licitações no pré-sal, por exemplo, apontam para a possibilidade de o país atrair capital estrangeiro para as concessões, desde que os investidores percebam condições atraentes, com regras claras e confiáveis. Do mesmo modo, a queda dos juros pode estimular a aplicação de recursos privados em projetos nacionais de infraestrutura.

Isso é urgente. Afinal, o principal impacto da crise no setor de construção tem sido a queda no nível de atividades em todas as instâncias da cadeia de equipamentos, desde fabricantes até usuários, como explicitam os Gráficos 1 e 4. Mas, excluindo-se a queda nas vendas, o que temos? Para tentar responder a questão, em outubro de 2017 a Sobratema convidou 32 construtoras e locadoras a apontar outras consequências da crise, não necessariamente para o próprio negócio, mas para o setor como um todo, baseadas em suas observações. Nesse sentido, o uso da mão de obra informal teria aumentado ou caído? E a evasão de impostos, tornou-se mais prevalente? Ou menos?

De forma destacada, a maior oferta de equipamentos seminovos foi apontada por 71% dos participantes com consequência direta da crise. E isso, diga-se, pode gerar impactos que vão além de simplesmente reprimir a demanda por equipamentos novos. Como comentou o executivo de uma grande construtora, “a crise do setor está fomentando o crescimento e estruturação de empresas de pequeno e médio porte, com atuação regional, em função da grande oferta de equipamentos usados em muito bom estado e a preços atrativos, além da oferta de mão de obra qualificada proveniente das demissões ocorridas nas grandes empresas, que foram as mais impactadas pela crise. Ou seja, as pequenas e médias empresas estão se equipando mais do que as grandes para a retomada do crescimento do setor”.

Outros impactos importantes, assinalados pelas empresas que compram equipamentos, tinham a ver com a postura dos bancos – atualmente menos dispostos a emprestar capital para a compra de máquinas – e a concorrência entre fornecedoras de equipamentos, agora mais acirrada. Na sondagem, uma minoria significativa das empresas também entendeu que a crise estimulou um maior uso de mão de obra informal.

TENDÊNCIAS

Quanto ao impacto da crise na manutenção das máquinas, as empresas ficaram divididas, com 45% apontando que, hoje, se dá mais atenção à área, de modo a prolongar a vida dos equipamentos, enquanto 24% entendem que a manutenção estaria sendo deixada de lado, para economizar dinheiro. No presente Estudo, esta foi a questão na qual as empresas revelaram as opiniões mais divergentes entre si.

O diretor de uma locadora de grande porte, por exemplo, sugeriu que ambas as opções são válidas, até para uma mesma empresa, mas em fases diferentes da crise. “No primeiro momento, a contenção de despesas leva a contingências”, sendo a manutenção um gasto que, em muitos casos, pode ser postergado. Mas, em um segundo momento, “as empresas, por necessidade da máquina ou mesmo de venda dos ativos, investem na reforma”.

Segundo ele, no final de 2017 o mercado estava migrando para a segunda fase. Outro motivo para se gastar mais com manutenção, como foi sugerido por mais de uma empresa, seria a escassez de crédito para a compra de novos equipamentos.

No que tange às peças autorizadas, um fabricante de equipamentos da Linha Amarela estimou em 14% a queda nas vendas, quando comparado a 2016, em um recuo causado tanto pela redução da atividade no setor, com máquinas trabalhando menos horas, como por “uma combinação de redução da manutenção pelo cliente e aumento da concorrência”.

Outro fabricante de grande porte disse que o mercado revelava ao menos duas tendências simultâneas. “Por um lado, os grandes clientes aumentaram o consumo de peças e serviços, visto que o ciclo de renovação de frota foi estendido. Porém, os clientes médios e pequenos, com mais dificuldade de conseguir novos contratos, diminuíram o consumo de peças e serviços”, afirmou. “Muitos deixaram de fazer manutenções preventivas como análise de óleo, por exemplo. E há ainda uma parte dos clientes que deixou de consumir peças originais e partiu para o mercado paralelo.”

Aliás, essa migração para o uso de peças não autorizadas foi sugerida por vários fabricantes e construtoras. Porém, não ficou claro o tamanho dessa migração, caso de fato tenha ocorrido. Das oito empresas ouvidas no início de novembro, em uma pequena amostra de fornecedoras e oficinas que atuam no mercado alternativo, três descreveram 2017 como melhor que 2016, enquanto para cinco, o ano foi pior.

Mas não é impossível que, durante a crise, o segmento paralelo tenha obtido um share maior neste mercado mais restrito. “Realmente, os proprietários de máquinas estão deixando de realizar as intervenções nas oficinas autorizadas para fazer essas intervenções em não autorizadas ou, até mesmo, executar eles próprios essas atividades, como ocorre com os de pequeno porte”, observou um fabricante da Linha Amarela. “Desta forma, adquirem peças paralelas de baixa qualidade para fazer as manutenções”.

A dificuldade, como alertou o executivo, chegará mais tarde, na hora de comprar um equipamento novo e tentar oferecer o equipamento usado para um “trade in”. “Os concessionários deverão ser mais criteriosos na avaliação desses equipamentos usados, devido à utilização de peças paralelas e, ainda, à manutenção não qualificada”, avisou.

Finalmente, há a questão da transferência de quadros altamente qualificados para o lado não autorizado da assistência técnica. “O enxugamento das concessionárias trouxe vários profissionais capacitados ao mercado alternativo, com grande experiência e a um custo atrativo”, declarou uma empresa. Resta saber se isso constitui um fenômeno passageiro ou se representa um avanço apenas temporário do mercado alternativo.

ESTRAGOS

Que o setor de construção foi duramente golpeado pela crise, todos já sabem. Conforme mostra o Estudo de Mercado, as vendas de equipamentos da Linha Amarela em 2017 ficaram ligeiramente abaixo do nível estimado para 2006. Ou seja, isso representa mais de uma década perdida.

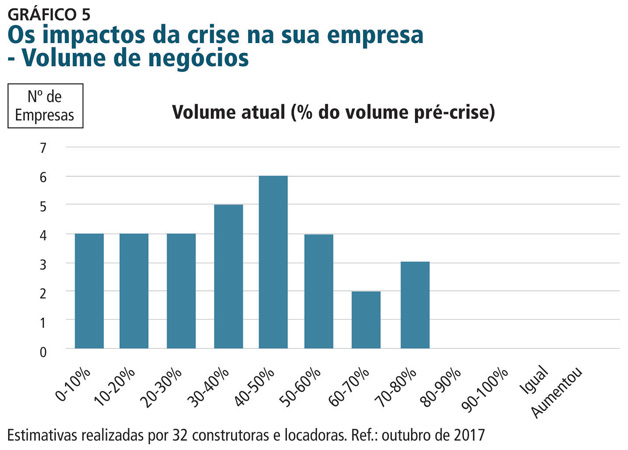

Convidado a estimar o volume atual de negócios, comparado ao período antes da crise, o grupo de construtoras e locadoras (ouvidas pela Sobratema em outubro de 2017) descreveu um quadro sombrio, como mostra o Gráfico 5. Em média, a maioria entendeu que atualmente suas empresas têm 40% ou menos do volume de vendas antes da crise. E um percentual de 72% se colocou na faixa de 50% ou menos.

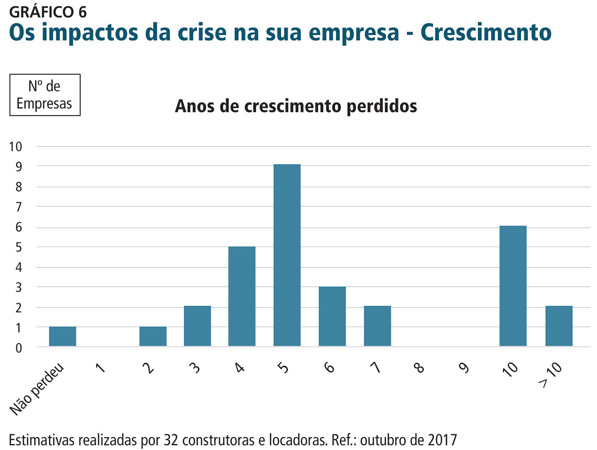

O que isso representa em termos de esforço perdido? A sondagem também indagou às empresas quanto aos anos de crescimento que foram pelo ralo devido à crise. Conforme pode ser visto no Gráfico 6, a estimativa mais apontada (por nove das 32 empresas) foi de cinco anos. Mas uma parcela quase tão expressiva – de oito empresas – entendeu que dez ou mais anos de crescimento foram perdidos. Sem dúvida, trata-se de um retrato eloquente do preço pago pelas empresas no setor. Além disso, novamente o viés reflete a maior agilidade das empresas menores, expandindo e encolhendo com maior facilidade que as dotadas de estruturas maiores e, por vezes, mais burocráticas.

E sobre a recuperação? O Gráfico 7 mostra as respostas agregadas de 32 empresas à questão sobre “quantos anos serão necessários para sua empresa voltar ao nível de negócios pré-crise”. A estimativa mais comum foi de cinco anos (oito empresas, ou 25% do grupo), mas com uma parcela bastante significativa (11 empresas, ou 1/3 do grupo) esperando recuperar o nível pré-crise em três ou quatro anos. Por outro lado, seis empresas – quase um quinto do grupo – optaram por oito ou mais anos, sendo que uma entendeu que nunca iria voltar ao nível de negócios pré-crise. No geral, todavia, foi notada novamente uma diferença interessante entre a postura das empresas menores e as maiores.

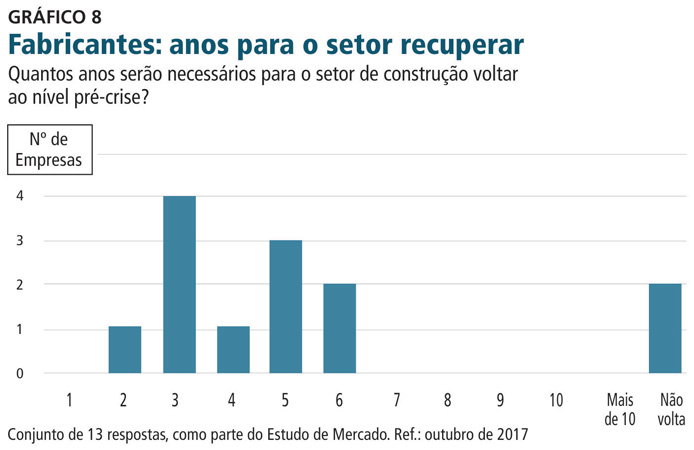

Em outubro, uma pergunta similar foi feita aos fabricantes de equipamentos, agora não sobre a recuperação da empresa, mas sim do setor. Potencialmente, o fato de a maioria ser filial de multinacionais – com exportações e participação em cadeias internacionais de fornecimento – introduz outros complicadores. Para fabricantes e importadores, portanto, a pergunta foi: “Quantos anos serão necessários para o setor de construção voltar ao nível pré-crise?”

Nem todas as empresas arriscaram uma previsão. Mas, conforme pode ser visto no Gráfico 8, entre as 13 empresas que responderam, houve boa distribuição das expectativas, com a maioria ficando entre três e seis anos. No entanto, chama a atenção o fato de duas empresas entenderem que o mercado brasileiro jamais voltará ao nível pré-crise. Exagero? A ver.

EXPECTATIVA

Finalmente, em outubro de 2017 os participantes foram convidados a oferecer sua estimativa do tamanho total do mercado brasileiro de Linha Amarela em 2020. Como contextualização, foi lembrado que o mercado chegou ao seu nível máximo em 2013, com 33,4 mil unidades vendidas, caindo para estimadas 8,7 mil unidades em 2016 e 7,8 mil em 2017, sempre pelo Estudo de Mercado.

A mesma pergunta foi feita no final de 2016, sendo que o Gráfico 9 compara as previsões de seis empresas que ofereceram respostas nas duas ocasiões. Aqui, torna-se evidente que todas reduziram suas expectativas quanto à velocidade de recuperação do setor. A expectativa, em 2016, foi de 14.915 unidades, caindo para 10.350 em 2017. Ignorando as previsões mais extremas, temos a expectativa média de um mercado de dez a 12 mil máquinas em 2020.

Um dos dealers justificou a projeção. “Neste país, é complicado fazer qualquer previsão no longo prazo, uma vez que temos forte influência política na economia e tudo muda após uma nova delação”, comentou. “Mas, imaginando que daqui para frente tudo ande dentro da normalidade e considerando que ainda tivemos retração em 2017, imagino que (em) 2020 estaremos orbitando o número de dez mil equipamentos no mercado brasileiro. Pessoalmente, não acredito em forte crescimento em 2018, mesmo sendo um ano político (eleições) e nem em 2019, por se tratar do primeiro ano de governo do ‘novo’ presidente da república. Dessa forma, prefiro emitir uma opinião mais conservadora com relação ao nosso mercado, que nos últimos anos vem nos surpreendendo muito, infelizmente de forma negativa.”

Como contraponto final, vale a observação de um locador de grande porte. “Não podemos subestimar a capacidade do Brasil. Se a confiança conquistar espaço, os investimentos retornarão e eu não ficaria surpreso com um pico de demanda impulsionando o nosso setor”, atestou. “É importante olhar o que está dando certo. Na economia, temos vários indicadores positivos, apesar disso ainda não acontecer na política. O debate, a transparência, a participação do cidadão, tudo isso é uma forma de mudança. Assim, devemos acreditar e lutar.”

O VIÉS DO TAMANHO: A CORRELAÇÃO ENTRE EXPECTATIVAS E PORTE DAS EMPRESAS

Com sondagens associadas, o Estudo de Mercado 2017/2018 revelou diferenças significativas na situação das empresas de acordo com o porte, projetando assim o impacto potencial da crise no mercado para equipamentos nos próximos anos, com influência direta na velocidade esperada de recuperação das vendas.

Ociosidade – Como mencionado, entre as 30 construtoras e locadoras que, em outubro, estimaram sua porcentagem de frota parada, a média simples foi de 50,4%, enquanto a média ponderada, que leva em conta o tamanho de cada frota, foi de 56,9%. Como ressalva, cabe observar que o grupo sondado (embora contemple empresas de portes variados e com atuação na maior parte do Brasil) não pretende ser, necessariamente, uma amostra estatisticamente representativa do setor como um todo.

A provável sub-representação das empresas menores teria o efeito de distorcer as médias simples e ponderadas da amostra, sendo as médias por faixa menos sujeitas à distorção. Como mostra a Tabela 6, empresas com frotas maiores também têm as maiores taxas de equipamento parado. Vale a pena observar que, na faixa >300, predominam as construtoras. Na faixa mais alta (>500), todas são construtoras. Na amostra total, excluindo duas empresas de atuação mista, a razão entre construtoras/locadoras é de 60/40.

Demanda – Na sondagem de outubro, um número maior de empresas manifestou a expectativa de crescimento na demanda em 2018. Nesse item, foram 44% contra 22%. Ou seja, para cada empresa prevendo demanda menor, há duas que esperam avanço.

Seria uma boa notícia, mas a média simples das taxas previstas de demanda – com a ressalva já colocada acima – aponta para um avanço de apenas 1% em 2018. Conforme revela a Tabela 7, os indicadores escondem outro viés importante. As empresas maiores – primordialmente, grandes construtoras – têm previsão de demanda abaixo da média: 30% a menos. Ou seja, as grandes construtoras, exatamente as que têm as maiores taxas de frota parada, manifestam expectativa de demanda menor em 2018, sempre comparado a 2017.

Impactos – Na sondagem em outubro, foi perguntado às empresas: (1) qual o atual volume de negócios, supondo que fosse de 100% “antes da crise”; (2) quantos anos de crescimento sua empresa perdeu devido à crise?; e (3) quantos anos serão necessários para sua empresa voltar ao nível pré-crise? No cálculo das médias, que pode ser conferido na Tabela 8, as respostas “mais de 10 anos” receberam peso 12, enquanto “nunca vai recuperar” recebeu peso 15.

Na segunda e terceira perguntas, o viés de tamanho fica claro. Empresas maiores entendem que perderam mais anos de crescimento e vão demorar mais tempo para se recuperar. Na primeira pergunta, sobre o volume de negócios, não aparece o viés, embora haja sugestão de desempenho melhor (ou menos pior) por parte de algumas empresas de tamanho médio (com frota na faixa entre 300 e 500 unidades).

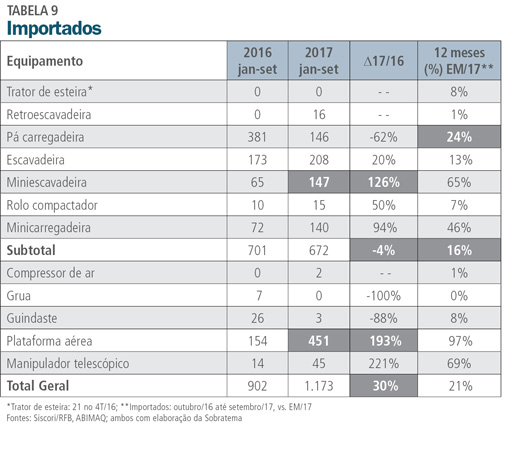

IMPORTAÇÕES CHEGAM A 16% DA LINHA AMARELA

A partir de dados do governo brasileiro (Siscori/RFB), o Estudo de Mercado efetua uma análise das importações de várias categorias de equipamentos, principalmente – mas não apenas – da Linha Amarela. Os resultados para os primeiros três trimestres de 2017, comparados ao mesmo período de 2016, podem ser vistos na Tabela 9. É importante observar que as importações raramente acontecem na forma de um fluxo constante ao longo do ano.

Em 2016, por exemplo, a importação de tratores de esteira, nos primeiros três trimestres, foi zero. Mas, no último trimestre, chegou a 21 unidades. Comparando os 12 meses anteriores a setembro de 2017 (incluído) com a estimativa do Estudo de Mercado para o ano completo (exceto motoniveladoras e caminhões fora de estrada), pode-se afirmar que as importações representaram 16% do mercado nacional da Linha Amarela.

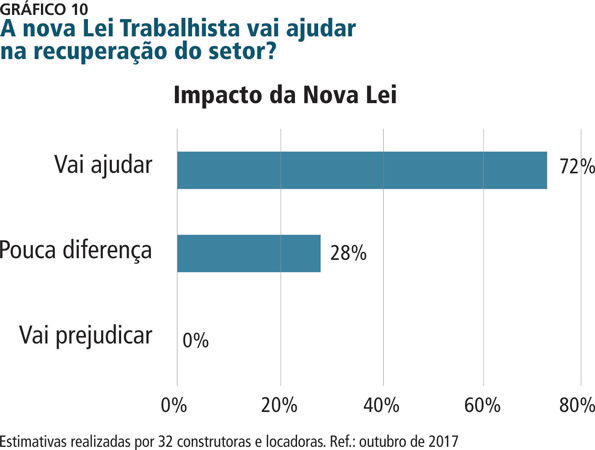

O IMPACTO DA NOVA LEI TRABALHISTA PELA ÓTICA DO SETOR

Na opinião da maioria das construtoras e locadoras ouvidas em outubro, a nova legislação trabalhista pode ajudar na recuperação do setor. Como mostra o Gráfico 10, nada menos que 72% acreditam que haverá impacto positivo, enquanto 28% entendem que fará pouca diferença. Mas ninguém considerou como prejudicial a nova lei, que altera mais de 100 pontos da Consolidação das Leis do Trabalho (CLT). Maior alteração nas regras que regulam o trabalho, ela oferece aos empregados e empregadores muito mais flexibilidade, com a prevalência do negociado sobre o legislado.

Empresários ouvidos pelo Estudo de Mercado entendem que a nova lei vai oferecer custos menores. Um deles espera menor incidência de reclamações trabalhistas “indevidas”, enquanto outro acredita que contratos menores devem diminuir o passivo trabalhista. As empresas também saudaram a maior flexibilidade prevista na nova lei.

Agora, as empresas podem negociar acordos individuais para banco de horas e mesmo acordos que permitam ao empregado compartilhar sua carga horária em mais de uma empresa. Entre os mais céticos, um observou que o driver principal do setor atualmente é o investimento em infraestrutura – o que certamente é verdade para as empresas maiores, mas talvez menos para as pequenas.

Outro observou que alguns segmentos do setor sofrem de “vícios administrativos” e que novas leis terão dificuldade em acabar com “práticas rotineiras”, ainda mais em épocas como agora, quando há abundante oferta de mão de obra. Houve, ainda, quem observou que a nova lei deve demorar um ou dois anos para ter impacto na recuperação do setor.

SOBRE O ESTUDO DE MERCADO

Divulgado em novembro de cada ano, o Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção vem sendo publicado desde 2007. Para supervisionar sua realização, a Sobratema conta com um Grupo de Apoio (confira no infográfico abaixo) que reúne executivos com ampla experiência do setor, tanto no Brasil, quanto na América Latina e Caribe.

Preparado por um consultor externo, o Estudo inclui informações fornecidas pelas empresas participantes (fabricantes e importadoras), que são agregadas e posteriormente avaliadas pelo Grupo de Apoio. Assim, é preservada a confidencialidade das informações fornecidas pelas empresas participantes.

DESTAQUE PÓS-VENDA DIVULGA VENCEDORES

Ao anunciar uma nova premiação para operadores de equipamentos, que deve ter a primeira edição já em 2018 (os detalhes serão divulgados em breve), o Núcleo Jovem da Sobratema divulgou os vencedores do “Destaque Pós-Venda”, agora divididos em quatro categorias. “Esta premiação reconhece os esforços de evolução e de desenvolvimento perpetrados pelas fabricantes do setor que atuam no Brasil”, ressaltou Alisson Daniel, coordenador do Núcleo Jovem. Confira no quadro os ganhadores, por ordem alfabética.

Terraplenagem

Case Construction Caterpillar Volvo CE

Perfuração Atlas

Copco PW Hidropneumática Sandvik

Movimentação

Liebherr Manitowoc Terex

Concreto

Convicta Liebherr Schwing-Stetter

AGENDA DE REFORMAS É PRIORITÁRIA, APONTAM ESPECIALISTAS

Em coletiva de imprensa que antecedeu o evento “Tendências do Mercado da Construção 2017”, os dirigentes da Sobratema destacaram como a situação da economia brasileira já emite sinais de melhora, apesar dos persistentes percalços políticos que o país segue enfrentando.

O tom geral foi de otimismo, sem faltar espaço para cobranças de continuidade da agenda reformista nos próximos anos. “Estamos caminhando para um futuro melhor”, destacou Afonso Mamede, presidente da Sobratema. “E isso inclui o estímulo ao desenvolvimento que a sociedade brasileira tanto precisa.”

Palestrante convidado do evento promovido pela Revista M&T, o jornalista e economista Luiz Arthur Nogueira seguiu na mesma linha ao destacar que, apesar de a economia já ter voltado a crescer, o crescimento sustentável do país só virá com a retomada mais consistente dos investimentos.

“Superamos a crise de confiança que nos abatia, mas precisamos de um choque de expectativas que só virá com a retomada mais consistente dos investimentos”, disse ele. “Nessa matemática da retomada, o governo tem de focar no que realmente interessa ao país no momento, que são os planos de concessões, a reforma política e o destravamento do crédito, dentre outras ações prioritárias.”

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade