Queda histórica

No Brasil, o ano de 2015 foi marcado por expectativas em queda, tanto na economia quanto no setor de construção. E, por tabela, na demanda de equipamentos para construção e mineração. Visto pela perspectiva do quarto trimestre, pode-se dizer que foi um ano para esquecer. Porém, dificilmente qualquer profissional ligado à produção, comercialização, aquisição, locação ou uso de máquinas e equipamentos conseguirá tirar tão facilmente da memória um dos anos mais negros da história recente do setor – um ano que propiciou a maior queda absoluta e proporcional na venda de equipamentos desde o início do Estudo Sobratema em 2007. Bem abaixo até mesmo que o tombo de 2009, no auge do impacto da crise financeira internacional. Mais que isso, ao contrário de 2010, quando o mercado brasileiro rapidamente retomou um robusto crescimento, o setor espera muito pouco do ano que se inicia.

Ato contínuo, o ano ruim propiciou uma queda violenta no faturamento de muitas empresas, deflagrando uma trágica onda de demissões – principalmente para os profissionais envolvidos, mas também

No Brasil, o ano de 2015 foi marcado por expectativas em queda, tanto na economia quanto no setor de construção. E, por tabela, na demanda de equipamentos para construção e mineração. Visto pela perspectiva do quarto trimestre, pode-se dizer que foi um ano para esquecer. Porém, dificilmente qualquer profissional ligado à produção, comercialização, aquisição, locação ou uso de máquinas e equipamentos conseguirá tirar tão facilmente da memória um dos anos mais negros da história recente do setor – um ano que propiciou a maior queda absoluta e proporcional na venda de equipamentos desde o início do Estudo Sobratema em 2007. Bem abaixo até mesmo que o tombo de 2009, no auge do impacto da crise financeira internacional. Mais que isso, ao contrário de 2010, quando o mercado brasileiro rapidamente retomou um robusto crescimento, o setor espera muito pouco do ano que se inicia.

Ato contínuo, o ano ruim propiciou uma queda violenta no faturamento de muitas empresas, deflagrando uma trágica onda de demissões – principalmente para os profissionais envolvidos, mas também para as empresas, que perderam quadros qualificados valiosos. E tudo isso em um país com imensas necessidades em infraestrutura e habitação.

Pelo aspecto editorial, cabe ressaltar que o Estudo Sobratema cresceu em 2015, com a participação de mais empresas e a inclusão de novas categorias de equipamentos, notadamente na área de concretagem. Ainda no âmbito do Estudo, também foi criado um grupo de dealers representativos, que ao longo do ano produziu três estimativas de mercado – oferecendo uma radiografia sempre atualizada do setor – e suas decorrentes perspectivas, que posteriormente foram analisadas pelos participantes em teleconferência. Assim, a 9a edição do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção agrega mais uma valiosa fonte de informações, ao lado do já tradicional Levantamento Anual e da consolidada Sondagem de Compradores.

CONJUNTURA

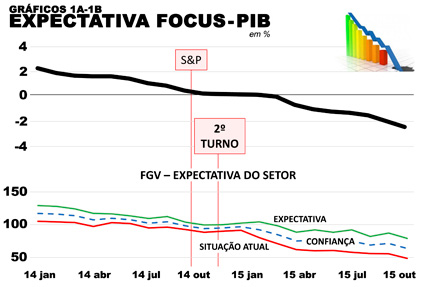

Evidentemente, o setor de construção não existe num vácuo, mas é um componente fundamental do Produto Interno Bruto (PIB) do país. Claro que não existe uma relação estreita e imediata entre o crescimento de um e do outro, mas – conforme pode ser conferido nos Gráficos 1A-1B – há um comportamento bastante similar no campo das expectativas.

O Gráfico 1A revela as expectativas de analistas do mercado financeiro para o crescimento da economia de janeiro de 2014 a setembro de 2015, conforme registradas pelo Relatório Focus, do Banco Central. Nesse quadro, iniciou-se 2014 com expectativas – ou seriam esperanças? – de um crescimento anual de 2,28%, mas tal índice foi caindo de forma mais ou menos constante. De fato, tendo por base o Relatório Focus de cada mês, nota-se que em rigorosamente nenhum momento desde então o mercado melhorou sua expectativa quanto às perspectivas econômicas. No máximo, manteve-se estável por um mês. Após as eleições de outubro, a velocidade da queda desacelerou um pouco, talvez devido ao anúncio de Joaquim Levy como novo ministro da Fazenda. No entanto, em fevereiro as expectativas tornaram-se negativas e a “taxa de desespero” aumentou, provavelmente devido à percepção generalizada das dificuldades de entrosamento entre Executivo e Legislativo, algo que comprometeu a adoção das medidas econômicas amplamente percebidas como necessárias. Tanto que, em meados de outubro, o mercado já esperava uma queda de quase 3% no PIB.

Ao mesmo tempo, o ânimo do setor da construção foi evaporando, conforme mostra o Gráfico 1B. O índice mensal da Fundação Getúlio Vargas sobre a confiança do setor de construção é composto por uma média simples de dois indicadores: a situação atual das cerca de 800 empresas participantes e suas expectativas quanto aos próximos seis meses. No gráfico, pode-se aferir que as expectativas sempre se mantiveram mais positivas que a realidade, ao passo que o “gap” aumentou gradualmente. Porém, como veremos mais à frente, seja no Estudo Sobratema como na mais recente Sondagem Sobratema de empresas que compram equipamentos de construção, as expectativas para 2016 são pouco animadoras.

AGRAVAMENTO

A verdade é que o ano passado já nasceu com expectativa de demanda em queda. Divulgado em novembro de 2014, o Estudo de Mercado da Sobratema previa para 2015 uma queda de demanda da ordem de 12,2% nos equipamentos de movimentação de terra – a chamada Linha Amarela. Isso após uma queda substancial naquele ano. Foi uma previsão que deixou o mercado desanimado. Logo, porém, percebeu-se que tal queda seria até um bom negócio.

Em fevereiro de 2014, na primeira sondagem do grupo de dealers (baseada na experiência de nove empresas que respondem por aproximadamente 40% das vendas na Linha Amarela) já se previa uma queda nas vendas de 33% em 2015. Em maio, a segunda sondagem revelou uma situação ainda pior, prevendo queda de 36%. E, em setembro, o número abissal chegou a nada menos que 44%.

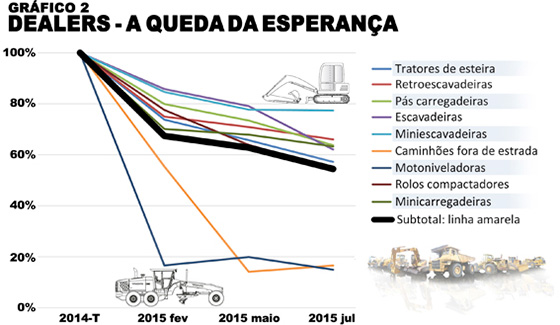

Essa queda constante na esperança dos dealers pode ser verificada no Gráfico 2, que mostra a expectativa agregada do grupo, por categoria de equipamento, em forma de índice.

O ponto de partida é o nível de vendas do grupo em 2014 – cada categoria começa com 100. A partir disso, o gráfico exibe três mediações: em fevereiro, maio e julho do ano passado. A linha mais destacada é a média da Linha Amarela como um todo. Pode-se ver que, logo em fevereiro, o grupo já previa que as vendas em 2015 seriam da ordem de 67,3% de seu nível em 2014, mas com uma queda bem mais acentuada para motoniveladoras e caminhões fora de estrada (embora numericamente essa última categoria tenha peso bem pequeno). Quanto às motoniveladoras, seria evidentemente uma retração brutal para um segmento no qual as vendas foram infladas pelas compras do governo – via Ministério do Desenvolvimento Agrário (MDA) – nos anos imediatamente anteriores à eleição.

Mas a deterioração das expectativas continuou nas duas medições seguintes, em maio e julho, embora de forma um pouco menos brusca. Os dealers, por sua vez, sempre em contato estreito com os potenciais compradores de equipamentos, detectavam uma situação menos calamitosa somente em áreas como agricultura e atividades florestais e pequenos clientes – com frotas de duas ou três máquinas. Por outro lado, as áreas mais impactadas seriam a construção civil e rodoviária, principalmente as empresas focadas em obras financiadas pelo Departamento Nacional de Infraestrutura de Transportes (DNIT).

E, para piorar, as expectativas para o ano seguinte não eram nada boas. “Teremos um 2016 parecido com o segundo semestre do ano passado, que já foi pior do que o primeiro semestre”, disse um dos dealers (o qual, como os demais aqui citados, preservamos a identidade) na mais recente estimativa do grupo. “A capacidade ociosa de equipamentos nos pátios de nossos clientes e a incerteza da perenidade deste desaquecimento fará com que os investimentos em máquinas sejam postergados.”

DESÂNIMO

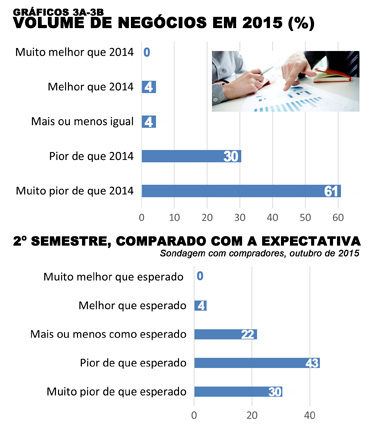

A Sondagem Sobratema das empresas compradoras de equipamentos é conduzida duas ou três vezes por ano. As opiniões são colhidas entre duas e três dúzias de empresas de vários portes, de todas as regiões do país e que compram – ou não – equipamentos, basicamente construtoras e locadoras. Na mais recente consolidação, conduzida em paralelo ao atual Estudo de Mercado, ficou patente o desânimo do setor, ao ponto de a sondagem incluir um número menor de empresas participantes (23). Assim, os resultados, quando convertidos em porcentagens para facilitar comparações, têm certo grau de arredondamento.

No Gráfico 3A, por exemplo, podemos ver a queda no volume de negócios das empresas, comparados a 2014. Nada menos que 91% das empresas indicam um volume pior ou – na sua maioria – bem pior que no ano passado. Entre as 17 empresas que ofereceram uma estimativa de piora, a média foi uma queda de 43%, sendo que duas construtoras e uma locadora, todas de atuação nacional, indicaram quedas acima de 70%. “Quero salientar que, como está, a engenharia está acabando, ou seja, estão conseguindo acabar com a engenharia de nosso país”, comentou o diretor de uma das empesas mais impactadas.

Já o Gráfico 3B ilustra como o ano foi se deteriorando gradualmente, indicando a expectativa (em meados do ano) de um segundo semestre pior ou muito pior que o esperado para nada menos que 73% das empresas participantes. Vale lembrar que, na Sondagem anterior, realizada em maio, 55% das empresas esperavam um segundo semestre igual (42%) ou melhor (13%) que os primeiros seis meses do ano. Mera ilusão.

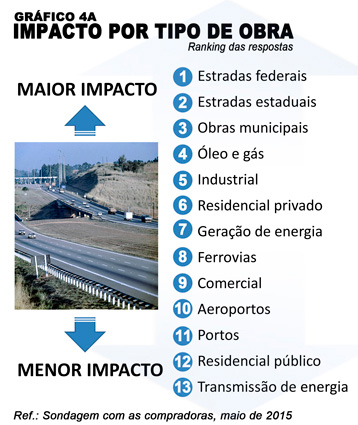

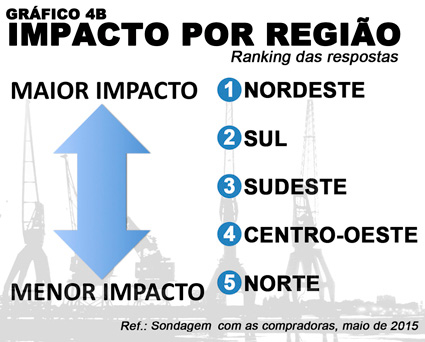

Ainda na Sondagem de meados do ano, as empresas ofereceram um panorama regional e setorial dos impactos da crise, baseadas nas suas próprias experiências.

Quanto aos setoriais (Cf. Gráfico 4A), especificamente na área da infraestrutura o maior impacto se deu em obras de estradas, o que vai ao encontro da percepção dos dealers.

Geograficamente, conforme mostra o Gráfico 4B, a região mais atingida pela redução de velocidade nas obras seria o Nordeste – justamente a região que, durante um bom tempo, viveu um boom de obras de infraestrutura, principalmente no escopo do Programa de Aceleração do Crescimento (PAC).

CONCESSÕES

Em 2012, quando a presidente Dilma Rousseff adotou uma postura mais pró-mercado e anunciou um amplo programa de concessões na área da infraestrutura, o setor mostrou-se animado. Na Sondagem de construtoras e locadoras feita em outubro daquele ano, logo após o anúncio, nada menos que 76% das empresas ouvidas esperavam um grande impacto para o setor até o ano seguinte, com 66% igualmente confiantes em um impacto significativo para elas mesmas. Mas, ao longo do tempo, percebeu-se que não seria bem assim.

Efetivamente, em meados de 2014, 51% das empresas sondadas entendiam que as concessões tiveram “pouco ou nenhum” impacto para o setor, enquanto 74% constataram “pouco ou nenhum” impacto para seus próprios negócios. E, em meados de 2015, convidadas a opinar sobre o porquê de as concessões não andarem no ritmo esperado, as empresas elegeram em primeiro lugar a “falta de confiança nas regras”. Em seguida, destacavam-se a “taxa de retorno sem atratividade” e a “falta de financiamento”, seguida por “projetos inadequados”, “falta de interesse dos investidores” e, por fim, “obstáculos jurídicos”.

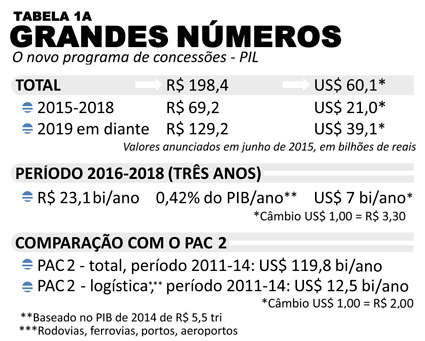

Agora, o governo quer convencer o setor da eficácia de uma nova rodada de concessões. Batizado de Programa de Investimento em Logística (PIL), o pacote contempla investimentos de R$ 198,4 bilhões, sendo R$ 69,2 bilhões no período 2015-2018 (Cf. Tabelas 1A e 1B).

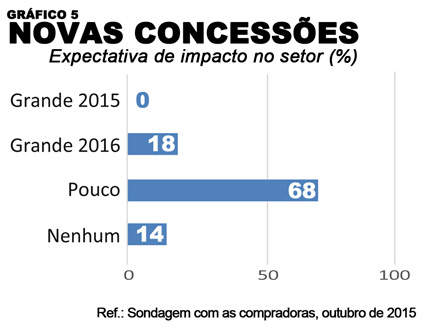

Mas, já escaldados, 82% dos executivos ouvidos na mais recente Sondagem da Sobratema dizem esperar “pouco ou nenhum” impacto para o setor (Cf. Gráfico 5). “O governo só fala do novo pacote de concessões, mas na prática está tudo parado por conta dos escândalos de corrupção e da operação Lava Jato. Até as concessões que já foram homologadas estão sendo postergadas por falta de liberação dos recursos, e não só de estradas, ferrovias e portos, mas também na área de energia. Os grandes parques de energia fotovoltaica, por exemplo, que estão licitados desde o ano passado e já deveriam estar prontos, sequer começaram”, desabafou o executivo de uma grande locadora, enquanto seu colega de uma construtora nacional foi mais sucinto: “Não acreditamos num aquecimento do setor por conta disso”.

Mesmo assim, 18% das empresas agora sondadas, inclusive algumas grandes, entendem que as novas concessões podem gerar um “impacto positivo” para o setor no ano que se inicia.

ESPERANÇA

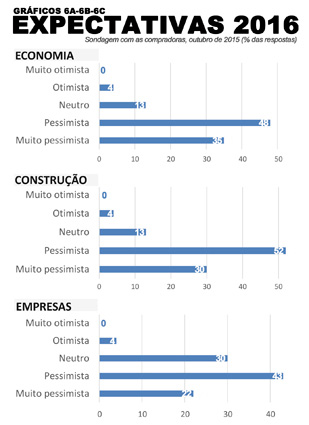

Na mais recente Sondagem Sobratema, os executivos foram consultados sobre suas expectativas para 2016 em três frentes: economia brasileira, setor da construção e as próprias empresas.

Como pode ser conferido nos Gráficos 6A-6B-6C, o que predomina atualmente é pessimismo. Somando “pessimista” e “muito pessimista”, quatro em cada cinco participantes se declaram céticos quanto às perspectivas para a economia brasileira e o setor da construção, enquanto quase a mesma proporção – três em cada quatro – também está cética quanto às perspectivas para suas próprias empresas.

Sendo a construção um setor tradicionalmente complexo – que quase obriga a uma postura de confiança –, é preocupante verificar um nível tão alto de pessimismo, principalmente quanto ao futuro das próprias empresas. Normalmente, mesmo em uma conjuntura adversa, os executivos confiam em estratégias pelas quais suas próprias empresas possam se sair melhor que o resto do mercado. Hoje, aparentemente, tal confiança anda escassa.

Um mercado em que 88% das empresas ouvidas em 2015 dizem demandar menos equipamentos que no ano anterior só pode alimentar tal clima de descrença. E, não obstante, dois em cada cinco entrevistados entendem que devem demandar menos ainda em 2016, enquanto a mesma proporção avalia que o ano deverá ser igual a 2015. Da amostra, somente 18% esperam demandar mais equipamentos.

Do mesmo modo, quatro em cada cinco empresas diminuíram suas frotas durante 2015, sendo que 91% demitiram funcionários. A propósito, a redução média de pessoal foi de 37,5%, ou seja, quase dois funcionários em cada cinco foram desligados. “Enquanto não houver estabilidade política, é muito pequena a possibilidade de melhoria da economia brasileira e, por consequência, do mercado de construção”, opinou o executivo de uma grande construtora nacional, sediada fora do eixo Rio-São Paulo.

“Em 2016, teremos um parque enorme de equipamentos parados, sem obra”, comentou outro empresário, delineando ainda sua dolorosa estratégia de sobrevivência. “Em 2015, vendemos praticamente todos os equipamentos com mais de 10 anos de vida e, agora, vamos vender equipamentos com ano de fabricação posterior a 2008.”

TSUNAMI

Neste cenário, não é mesmo de admirar que o 9º Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção traga dados pouco animadores.

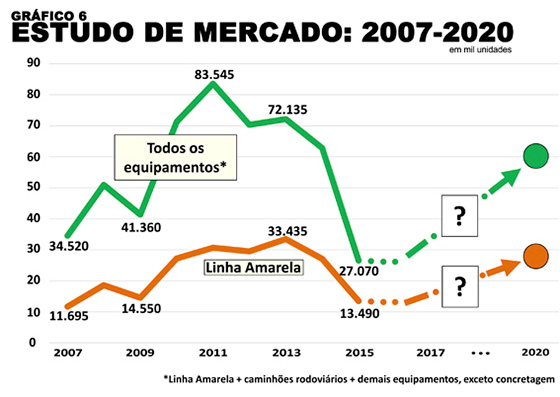

Conforme pode ser observado na Tabela 2, o mercado para equipamentos da Linha Amarela caiu pela metade no ano passado, de 27.070 para 13.490 equipamentos, em uma queda de 13.580 unidades ou 50,2%. Somando os demais equipamentos tradicionalmente contemplados pelo Estudo e ainda uma estimativa dos caminhões rodoviários demandados pelo setor de construção, verifica-se que o total de equipamentos nessas categorias caiu 57,8% em um ano, de 62.820 para 26.510 unidades.

Nesse ponto, é importante observar que os dados definitivos de 2014 sofreram uma importante revisão para baixo, comparados com as estimativas apresentadas no final daquele ano – a queda efetiva foi de pouco mais de 7%. É necessário sublinhar ainda que o Estudo Sobratema reflete a melhor compreensão das empresas participantes, ou seja, em setembro e outubro de 2014 – quando foram levantados os dados para o Estudo de Mercado daquele ano – nem as empresas perceberam a ferocidade do tsunami que já estava se iniciando no setor.

Isso se reflete também nas previsões para 2015, com uma queda prevista em torno de 12% que se transformou numa derrocada de 50%. E isso já a partir de uma base de 2014 revisada para baixo. Para contextualizar, vale observar que (1) o mercado brasileiro para a Linha Amarela atingiu seu ponto mais alto em 2013, com 33.435 equipamentos. Assim, o mercado de 2015 seria somente 40,3% deste patamar recorde; (2) o mercado brasileiro total (somando caminhões e os demais equipamentos abrangidos pelo estudo) atingiu seu pico em 2011, com 83.545 equipamentos (principalmente pela antecipação de compras de caminhões motivada pelo Euro V). Aqui, o nível de 2015 seria somente 31,7% deste ponto alto; e (3) a maior queda proporcional já vista até então na Linha Amarela foi de 21,7%, ocorrida entre 2008 e 2009.

Em seu contexto de longo prazo, o desempenho de 2015 e a previsão para 2016 podem ser visualizados no Gráfico 6. Cumpre observar ainda os primeiros dados sobre alguns equipamentos de concreto, dispostos nas últimas linhas da Tabela 2. Isso marca a entrada no Estudo Sobratema de várias empresas especializadas neste segmento – um fato a ser celebrado pelo setor como um todo. Neste primeiro ano, os dados e as previsões são necessariamente embutidos com um maior grau de aproximação, algo que se reduzirá à medida que séries históricas mais longas e confiáveis sejam estabelecidas. Outro ponto que merece destaque é o fato de a quantidade estimada de caminhões-betoneira não ser somada ao total de caminhões rodoviários na parte superior da tabela, pois a estimativa já contempla este tipo de equipamento.

EXPECTATIVA

Tradicionalmente, o Estudo Sobratema também traz uma previsão econométrica de cinco anos. Nesta edição, tantas são as incertezas que rondam o setor que a Sobratema optou por oferecer uma visão de cunho mais qualitativo.

Como se sabe, projeções econométricas para o setor de equipamentos de construção se baseiam necessariamente em um arcabouço de hipóteses quanto ao desempenho futuro dos vários fatores que compõem a demanda. E, neste momento, não há qualquer segurança quanto ao comportamento do setor e da economia no ano que se inicia, muito menos quanto aos níveis de investimento público em infraestrutura. Projetar necessidades e valores de projetos sempre é possível, mas – como mostra a experiência recente – planos e necessidades nem sempre se traduzem em obras e demanda de equipamentos.

De todo modo, entre os executivos do setor que participam do presente Estudo de Mercado há uma expectativa geral que a demanda de equipamentos de construção será semelhante à de 2015, ou mesmo com leve queda. Isso bate – como devia, aliás – com a previsão quantitativa do Estudo de Mercado, que indica uma queda em 2016 da ordem de 3% a 4% nos equipamentos da Linha Amarela.

A partir de 2017, o grupo consultivo espera uma retomada de crescimento na demanda, embora com visões divergentes quanto à velocidade ou “timing”. Agregando as expectativas, o grupo confia que o setor possa se recuperar até o horizonte de 2020, provavelmente dobrando o nível de demanda constatado em 2015.

Os fatores que podem contar positiva ou negativamente neste desempenho incluem, dentre outros, a eficácia do plano de ajuste econômico e das novas concessões e a resolução definitiva da crise política, bem como a existência de um amplo parque de máquinas paradas e, para construtoras e locadoras, a necessidade de renovação de frotas nos próximos anos. “É quase impossível antever oportunidades em um quadro de total instabilidade político-econômica”, resume o diretor de uma construtora de grande porte, ouvido na mais recente Sondagem, enquanto outro executivo prevê um ano de muita cautela e preocupação, em função de situação altamente crítica que assola o Brasil sob todos os aspectos. “Nosso segmento sofre sérios riscos no que diz respeito à sua perpetuação”, alerta o entrevistado.

*Brian Nicholson é coordenador do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção.

Guia de Equipamentos é lançado em SP

A nova edição do Guia Sobratema de Equipamentos (2016-2017) reúne as atualizações em tecnologias voltadas para as áreas de manuseio de cargas, transporte vertical e trabalho em altura. Nesse rol, são detalhadas 15 famílias, incluindo sete categorias de guindastes e cinco de plataformas de trabalho aéreo, além de elevadores, empilhadeiras e manipuladores telescópicos. A edição impressa traz as características técnicas dos equipamentos, ao passo que os desenhos dimensionais, tabelas de cargas e gráficos de alcance pode ser consultados no website da publicação. “Introduzimos um layout mais compacto para acomodar um volume 25% maior de equipamentos”, afirmou Norwil Veloso, consultor da Sobratema.

A nova edição do Guia Sobratema de Equipamentos (2016-2017) reúne as atualizações em tecnologias voltadas para as áreas de manuseio de cargas, transporte vertical e trabalho em altura. Nesse rol, são detalhadas 15 famílias, incluindo sete categorias de guindastes e cinco de plataformas de trabalho aéreo, além de elevadores, empilhadeiras e manipuladores telescópicos. A edição impressa traz as características técnicas dos equipamentos, ao passo que os desenhos dimensionais, tabelas de cargas e gráficos de alcance pode ser consultados no website da publicação. “Introduzimos um layout mais compacto para acomodar um volume 25% maior de equipamentos”, afirmou Norwil Veloso, consultor da Sobratema.

Sobratema reconhece o melhor pós-venda do país

As fabricantes Caterpillar, Sandvik e Schwing-Stetter venceram o “Melhor Pós-Venda 2015 – Sobratema”, projeto idealizado pelo Núcleo Jovem para reconhecer a qualidade de serviços em terraplanagem, perfuração e concreto, respectivamente. O resultado baseou-se em consultas online a 640 empresas, que avaliaram quesitos como atendimento, entrega técnica, treinamento e reposição de peças de 191 marcas. “Procuramos destacar a excelência do pós-venda do ponto de vista do consumidor”, frisou Alisson Daniel, coordenador do Núcleo Jovem. O mesmo ponto foi ressaltado por Afonso Mamede, presidente da Sobratema. “Juntar as pontas do mercado é o nosso objetivo, aproximando o fabricante e o usuário por meio dos nossos programas”, afirmou o dirigente.

As fabricantes Caterpillar, Sandvik e Schwing-Stetter venceram o “Melhor Pós-Venda 2015 – Sobratema”, projeto idealizado pelo Núcleo Jovem para reconhecer a qualidade de serviços em terraplanagem, perfuração e concreto, respectivamente. O resultado baseou-se em consultas online a 640 empresas, que avaliaram quesitos como atendimento, entrega técnica, treinamento e reposição de peças de 191 marcas. “Procuramos destacar a excelência do pós-venda do ponto de vista do consumidor”, frisou Alisson Daniel, coordenador do Núcleo Jovem. O mesmo ponto foi ressaltado por Afonso Mamede, presidente da Sobratema. “Juntar as pontas do mercado é o nosso objetivo, aproximando o fabricante e o usuário por meio dos nossos programas”, afirmou o dirigente.

Economistas acreditam em retomada

Durante o evento estratégico “Tendências no Mercado da Construção”, a economista da Consultoria Tendências, Amaryllis Romano, destacou que há uma contaminação do canal econômico e financeiro pelo efeito Lava-Jato. Segundo ela, isso tem gerado um ritmo mais lento da atividade econômica, incluindo capacidade ociosa e volatilidade, que trazem riscos sistêmicos de investimento, porém nada que não seja superável. “Estamos pagando uma conta muito grande, mas não está colocada uma ruptura em função desta questão”, disse a especialista. “Devemos ter uma recuperação a partir de 2017”.

No mesmo evento, o economista e ex-ministro da Fazenda, Maílson da Nóbrega, destacou as reservas do país e o câmbio flutuante como fatores positivos. “Não há risco de cenários catastróficos, pois temos inibidores de uma crise cambial e bancária”, afirmou. “Além de o país não ter acabado, há razões para acreditar, pois temos instituições fortes e o empresariado já reage. Acredito que a virada será em 2019.”

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade