Fôlego renovado

Apresentado em Bruxelas durante o CECE Summit 2017, promovido pelo Comitê Europeu para Equipamentos de Construção (CECE) em outubro, o mais recente estudo da Off-Highway Research sobre o mercado global de máquinas mostra que, mesmo em meio a incertezas que obliteram a visão do futuro, é possível esperar índices positivos até 2021.

Consultor da Off-Highway Research, o especialista Chris Sleight contrapôs alguns pontos de instabilidade que tornam os próximos anos um tanto quanto imprevisíveis. Segundo ele, aspectos geopolíticos (como a tensão bélica na Coreia do Norte e os sobressaltos do governo Trump nos EUA) e econômicos (como a baixa do petróleo e a inflação em âmbito global), além de desastres naturais sempre aleatórios e inesperados, tornam as projeções mais voláteis e cautelosas. “Clientes não gostam de incertezas, pois a confiança é vital nesta indústria”, disse.

À parte a necessária prudência, Sleight estima que o valor movimentado pelo mercado global de máquinas de construção chegue a um total de US$ 80 bilhões em 2017, com destaque para Améric

Apresentado em Bruxelas durante o CECE Summit 2017, promovido pelo Comitê Europeu para Equipamentos de Construção (CECE) em outubro, o mais recente estudo da Off-Highway Research sobre o mercado global de máquinas mostra que, mesmo em meio a incertezas que obliteram a visão do futuro, é possível esperar índices positivos até 2021.

Consultor da Off-Highway Research, o especialista Chris Sleight contrapôs alguns pontos de instabilidade que tornam os próximos anos um tanto quanto imprevisíveis. Segundo ele, aspectos geopolíticos (como a tensão bélica na Coreia do Norte e os sobressaltos do governo Trump nos EUA) e econômicos (como a baixa do petróleo e a inflação em âmbito global), além de desastres naturais sempre aleatórios e inesperados, tornam as projeções mais voláteis e cautelosas. “Clientes não gostam de incertezas, pois a confiança é vital nesta indústria”, disse.

À parte a necessária prudência, Sleight estima que o valor movimentado pelo mercado global de máquinas de construção chegue a um total de US$ 80 bilhões em 2017, com destaque para América do Norte (com US$ 28 bi), China (US$ 15 bi), Europa (US$ 12 bi), Japão (US$ 5 bi) e Índia (US$ 3 bi), além do restante do mundo combinado (US$ 17 bi). “Para 2018, o cenário é de estabilidade, com leve avanço para US$ 84 bilhões no total, com a América do Norte fazendo a diferença e indo a US$ 31 bilhões isoladamente”, afirmou. “Até 2021, a previsão é de um montante global de US$ 90 bilhões, com destaque novamente para a América do Norte (US$ 33 bi), além da China (US$ 16 bi).”

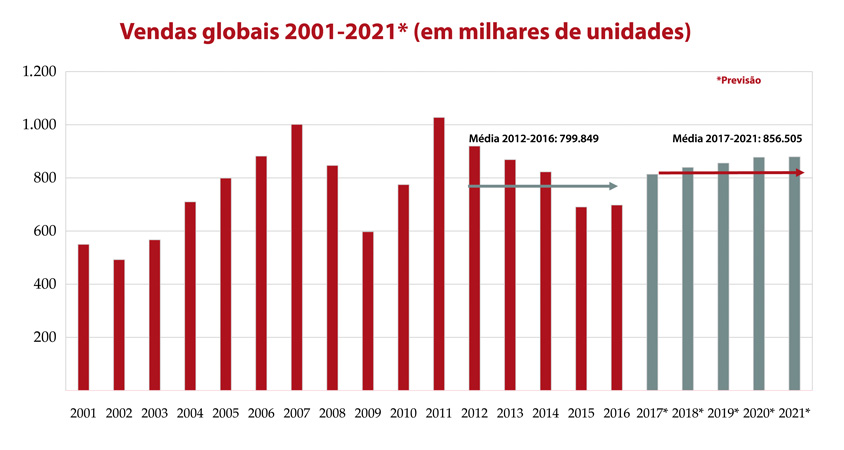

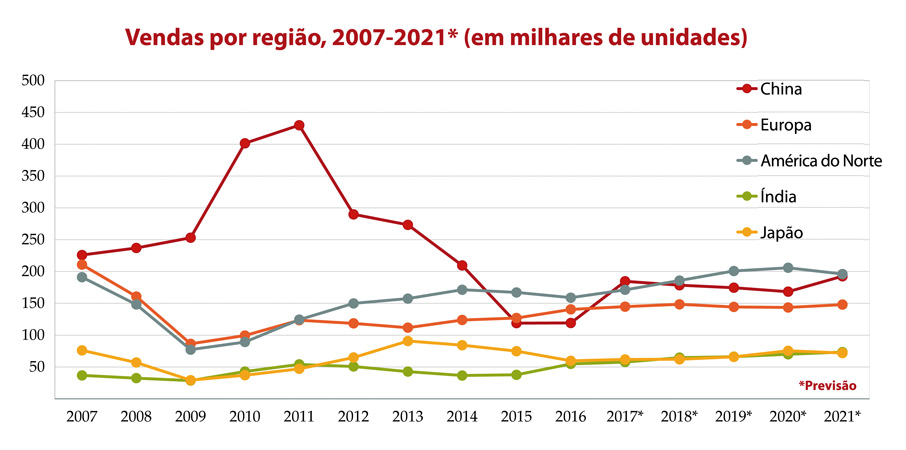

Em relação às vendas, o volume em 2017 pode ter fechado um pouco acima de 800 mil unidades. Até 2021, a média do quinquênio deve ficar em 856.505 unidades vendidas, ou 7% acima da média do período entre 2012 e 2016, que foi de 799.849 unidades. “Quando olhamos para as vendas por região, vemos que a China voltou a crescer, além de uma leve tendência de crescimento na Europa, América do Norte, Índia e Japão”, destacou Sleight.

Em 2016, quando o mercado global movimentou US$ 70,1 bilhões, o valor por família de máquinas foi liderado com folga por escavadeiras (US$ 26 bi) e pás carregadeiras de rodas (US$ 12,7 bi), vindo bem atrás, pela ordem, miniescavadeiras (US$ 7,8 bi), dozers de esteiras (US$ 5,1 bi), manipuladores telescópicos (US$ 3,6 bi), retroescavadeiras (US$ 2,5 bi), caminhões articulados (US$ 2,4 bi), escavadeiras sobre rodas (US$ 2,2 bi), motoniveladoras (US$ 2 bi), minicarregadeiras (US$ 2 bi), acabadoras de asfalto (US$ 1,8 bi) e caminhões rígidos (US$ 1,8 bi). “Na divisão geográfica dessa demanda, a ponta foi ocupada pela América do Norte (23%), seguida pelo restante do mundo (23%), Europa (20%), China (17%), Japão (9%) e Índia (8%)”, revelou o consultor.

EUROPA

Na projeção por região, a Europa registrou uma média de 124.828 unidades comercializadas entre 2012 e 2016. Para os próximos cinco anos, a expectativa da Off-Highway Research é de que chegue a 145.860 unidades (+16,8%). “Isso significa que não voltará ao nível de 2007, quando o mercado ultrapassou as 200 mil unidades, porém, já está melhor que 2009, quando o mercado não chegou sequer a 100 mil máquinas”, detalhou Sleight.

Nas vendas por produto na Europa, a oscilação foi mais acentuada. Em um longo período de 30 anos (1991-2021), incluindo projeções para os próximos quatro anos, é nítido o avanço de miniescavadeiras (de menos de 20% do total para quase 40%), mas também o recuo de retroescavadeiras (de aproximadamente 17% do total para uma fração de cerca de 2%). “A produção média no continente europeu chegou a 148.523 unidades entre 2012 e 2016, aproximando-se das 156.718 unidades no período 2007-2011”, informou o especialista. “Já na relação entre vendas e produção, desde 2011 a distância está diminuindo, sendo que 2009 foi o último ano em que a demanda foi maior que a produção.”

Impactado pelo Brexit, o Reino Unido se vê às voltas com desafios. Como 70% das máquinas vendidas na região são importadas (sendo 43% da União Europeia), o arquipélago certamente já sente as alterações de fundo provocadas por sua decisão de deixar o bloco. Nesse sentido, o consultor apontou para uma retração da libra entre 6% e 15% frente a moedas de países que exportam para o Reino Unido. “Além disso, o impacto geral sobre os preços de mercado já chega a £ 125 milhões, sem falar de outros impactos para os clientes, como o preço do diesel, peças de reposição etc.”, avaliou Sleight.

Em 2015, a produção do grupo de países do Reino Unido ficou em pouco mais de 40 mil unidades, com cerca de 10 mil unidades vendidas no mercado doméstico e mais de 30 mil exportados. O Reino Unido conta com fábricas de empresas como JCB, Caterpillar, Komatsu, Mecalac (Terex Construction), Volvo (Terex Trucks) e Sandvik, tendo como principais produtos equipamentos como retroescavadeiras, caminhões articulados, manipuladores telescópicos, escavadeiras de esteiras, britadores móveis e peneiras. Hoje, as máquinas produzidas localmente representam 5% do mercado global internacional. “Enquanto as escavadeiras são vendidas principalmente no exterior (60%), sendo 35% na Europa, retroescavadeiras e caminhões articulados têm mais de 80% de sua demanda em países ao redor do mundo”, destacou o consultor.

Como impactos futuros do Brexit, Sleight ressaltou que é esperada uma libra mais fraca e maior inflação geral no mercado comum europeu, além de custos maiores e burocracia no mercado internacional. “Também não podemos descartar os impactos da saída do Reino Unido de instituições como a European Environment Agency (EEA), European Free Trade Association (EFTA) e Common Agricultural Policy (CAP), o que indubitavelmente terá impacto nas vendas”, afirmou.

Chamando os potenciais benefícios do Brexit de “distantes e intangíveis”, Sleight acredita que os quatro países (Inglaterra, País de Gales, Escócia e Irlanda do Norte) terão algum ganho por deixarem de contribuir para o orçamento europeu, sobrando mais dinheiro para investimentos internos. “Também haverá maior autonomia para traçar políticas econômicas e estabelecer acordos comerciais com países fora do bloco”, sublinhou.

DEMAIS REGIÕES

Embora frágeis, os sinais de recuperação são positivos na América do Norte. Em projeção, o desempenho das vendas na região entre 2001-2021 pode registrar uma média de 191.980 unidades, em uma significativa evolução de 19,1% sobre a média de 161.171 unidades movimentadas entre 2012 e 2016. Em 2016, os equipamentos compactos lideraram na região – miniescavadeiras (23%) e minicarregadeiras (21%) –, seguidos por escavadeiras (15%), pás carregadeiras de rodas (12%), manipuladores telescópicos (10%), retroescavadeiras (6%), dozers (6%) e outros (6%).

Na Índia, por sua vez, o crescimento será mais forte e confiável que no passado. O desempenho no período 2017-2021 pode registrar uma média de 66.380 unidades, ao passo que entre 2012-2016 a média ficou em 44.122 unidades, em um salto de 50,4%. No comparativo, a estrutura de vendas por produto mostra que, em 2007, os equipamentos mais vendidos eram as retroescavadeiras (45%), seguidas por escavadeiras (20%) e guindastes móveis (17%). “Em 2021, projeta-se uma mudança sensível, com aumento de escavadeiras (35%) e recuo de retroescavadeiras (40%) e guindastes móveis (8%)”, antecipou Sleight.

Já a China, após cinco anos de declínio, deve voltar a registrar crescimento. O desempenho projetado até 2021 é de 179.741 unidades em média, ainda assim um recuo de 11% ante as 202.173 unidades em média obtidas entre 2012 e 2016. Na distribuição por produto, em 2007 a lista era encabeçada por pás carregadeiras (60%), escavadeiras (20%) e miniescavadeiras (7%). Em 2021, a entidade projeta uma mudança no perfil de consumo, com avanço dos equipamentos compactos e maior redistribuição entre pás carregadeiras de rodas (27%), escavadeiras (39%) e miniescavadeiras (17%).

Segundo Sleight, pode-se esperar um crescimento de 55% na China em 2017, mantendo um ritmo de 8% a 9% por ano até 2021. “O mercado está melhor, mas os desafios continuam”, avaliou. “Há excesso de capacidade produtiva instalada no país, especialmente para máquinas de movimentação de terra, mas também há fatores como fabricantes e dealers muito fracos, rentabilidade declinante, fornecedores oferecendo soluções similares e, por fim, foco maior em volume que rentabilidade.” / MJ

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade