Mercado em transformação

Mais de cem dias após o início da pandemia de covid-19, o setor ainda se questionava sobre como estariam os negócios na retomada das atividades. Com variações na intensidade, dependendo do segmento, a constatação geral é de que a parada forçada não fez tantos estragos quanto inicialmente se imaginava. Porém, teve lá seus efeitos imediatos, como aumento em cadeia nas tabelas de preços e maior cautela nas atividades, com ajustes obrigatórios – e caros – nas operações.

Ao menos essa é a opinião de algumas empresas que atuam em diferentes segmentos no Brasil, incluindo locação (leve e pesada), construção e agricultura, além de produção de bens de capital. “Impressiona como o setor mantém o ritmo, é como se estivesse imune à pandemia”, dá o tom Thomás Spana, gerente de vendas da divisão de construção da John Deere,

Mais de cem dias após o início da pandemia de covid-19, o setor ainda se questionava sobre como estariam os negócios na retomada das atividades. Com variações na intensidade, dependendo do segmento, a constatação geral é de que a parada forçada não fez tantos estragos quanto inicialmente se imaginava. Porém, teve lá seus efeitos imediatos, como aumento em cadeia nas tabelas de preços e maior cautela nas atividades, com ajustes obrigatórios – e caros – nas operações.

Ao menos essa é a opinião de algumas empresas que atuam em diferentes segmentos no Brasil, incluindo locação (leve e pesada), construção e agricultura, além de produção de bens de capital. “Impressiona como o setor mantém o ritmo, é como se estivesse imune à pandemia”, dá o tom Thomás Spana, gerente de vendas da divisão de construção da John Deere, que atua na construção e no mercado agrícola. “A incerteza que tínhamos há três meses já se dirimiu.”

Segundo ele, no final de junho os setores ligados às commodities continuavam em alta, especialmente o agronegócio e a mineração, que seguiam puxando a indústria, assim como a locação, que atende a esses setores, e até mesmo o de saneamento, com obras menores, mas em quantidades expressivas. “Não há motivos para acharmos que isso vai diminuir”, pondera Spana. “Todos estão otimistas, mas ainda precisamos avançar em alguns pontos.”

Um desses pontos é o setor residencial. “Talvez fique uma pulga atrás da orelha se esse setor vai conseguir se manter no mesmo nível com a perda de renda das famílias decorrente da pandemia”, avalia Spana, que também destaca o baque ocorrido nas exportações. “Houve uma queda muito grande nas exportações, o que evidentemente leva a uma retração na produção. Mas o Brasil continua tendo sua relevância, embora boa parte da produção fosse direcionada ao mercado externo.”

Após a pausa na produção no final de março, a empresa – assim como muitas outras – tomou medidas de segurança para voltar a fabricar. Mas com a queda nas exportações, a desvalorização do real instantaneamente se converteu em um peso financeiro “severo” para as fabricantes. “Tanto que já estamos praticando alguns novos preços, que talvez tenham de continuar a ser ajustados por conta disso”, adianta o executivo.

AGRONEGÓCIO

A despeito disso, alguns setores que consomem máquinas devem ter plenas condições de assimilar esses ajustes. É o caso do agronegócio, que sentiu muito pouco o impacto da pandemia. “O setor agrícola foi o que menos sofreu, dá até para dizer que foi beneficiado pela pandemia, pois não parou”, relata José Antonio Gorgen, diretor presidente da Risa Máquinas, que desde 2011 atua como concessionária da Case IH no Maranhão e no Piauí.

Diferentemente de outras áreas, o agribusiness não sofreu com a desvalorização do real, até pelo contrário, pois a disparada aumentou o faturamento do produtor, que pratica preços atrelados à exportação – como ocorre com a soja, que em junho ficou acima de 100 reais, e o milho, acima de 40 reais, por exemplo. “Além disso, o preço em dólar dos fertilizantes caiu, e não só por causa da pandemia, pois já vinha caindo antes”, diz o executivo. “Mas a crise acentuou essa queda de preços de produtos a base de petróleo, assim como do transporte marítimo.”

Concessionárias como a Risa Máquinas sentiram pouco os efeitos da pandemia

Esse cenário tem permitido ao setor manter sua agenda de modernização tecnológica. Para Gorgen, o setor agrícola vem em constante evolução no país e, nesse processo, realiza um ajuste fino no que se refere a máquinas, ultrapassando seus parâmetros de produtividade. “A agricultura foi o setor que mais investiu em tecnologia nos últimos anos”, diz ele. “A segunda safra – a chamada ‘safrinha’ – de milho brasileiro foi a bola da vez, o que é um fato inédito, pois poucos países do mundo conseguem fazer, sem irrigação, duas safras na mesma área.”

Esse aperfeiçoamento da eficiência, ele observa, tem sido obtido por meio da renovação das frotas, atualmente uma prioridade maior que a ampliação. “A renovação custa caro, mas permite pular de patamar via tecnologia”, comenta. “Hoje, o setor está trocando uma máquina usada, de potência menor, por uma máquina mais moderna, o que faz com que a produtividade aumente.”

Além da produtividade, o setor agrícola investe pesado em máquinas mais modernas devido à escassez de mão de obra, para que façam a parte que antes era do operador. “Hoje, temos uma máquina muito mais moderna, mas ninguém que queira operá-la”, avalia Gorgen. “E, quando existe, ainda tem de treinar, o que é um custo grande, pois não temos um programa de formação para o setor.”

Outro aspecto abordado por Gorgen diz respeito à resistência que existe no setor agrícola em locar ativos. “A locação cresceu, mas a utilização ainda é muito baixa em relação ao tamanho da agricultura”, comenta, apontando para um descompasso do rental. “Tanto a agricultura baseada em famílias do Sul do país como as grandes fazendas no Centro-Oeste têm rejeição à locação, o que ocorre porque o locador geralmente tem modelos mais antigos para oferecer, sem o desempenho que a atividade requer atualmente.”

LOCAÇÃO

Por falar em locação, há quem no segmento projete crescimento para 2020, mesmo que não seja o imaginado no início do ano. “Em janeiro, a expectativa era crescer 25%, mas veio a pandemia e bateu o desespero”, relata Marluz Renato Cariani, diretor comercial da Ouro Verde, especialista em terceirização de frotas e que possui um portfólio de mais de 8 mil máquinas pesadas com contratos de longo prazo. “Com os clientes tirando um pouco o pé, foi feita uma revisão do orçamento e, naquele momento, a visão era de que já sairíamos no lucro se fosse possível manter o volume de 2019.”

Passados 100 dias, contudo, o número de propostas aumentou acima de 30% e a procura por equipamentos locados também subiu, levando inclusive a empresa a um recorde histórico, ao adquirir mais de 100 milhões de reais em máquinas. “Com isso, a expectativa é de que o resultado do ano, mesmo que não chegue ao previsto, possa bater entre 10% e 15% de crescimento”, diz Cariani, revelando que a empresa paranaense pode acrescentar mais dois mil equipamentos à frota até o final do ano. “Tivemos uma injeção de capital e, agora, existe uma ansiedade grande dos investidores em ter resultado no curto prazo.”

Mesmo assim, é preciso cautela. Prevendo quedas no mercado de caminhões (-28%) e na Linha Amarela (-10%), Cariani projeta que o faturamento de máquinas no setor agrícola também fique em torno de 15% abaixo de 2019. “Com esses números, estamos trabalhando mais a renovação das frotas”, reconhece. “Ainda existe um pouco de medo de ampliar a frota, em um momento de incertezas no mercado.”

Após o susto inicial, locadoras como a Ouro Verde já projetam renovação da frota

A despeito dos desafios, o especialista vê uma mudança cultural importante no país, que pode impulsionar o segmento. Segundo ele, com a mudança de geração no comando das empresas a vontade de comprar equipamentos está cedendo espaço para a locação. “Ao fazer a conta, o pessoal tem preferido utilizar o equipamento e, no final de sua vida útil, não ter a preocupação de se desfazer do ativo”, pondera. “Nesse sentido, deve haver uma migração muito grande da compra para a locação, o que já é realidade em outros países.”

Ainda existem barreiras, reconhece Cariani, mas algumas já estão sendo vencidas, como a questão do descarte da máquina. No caso da Ouro Verde, a empresa busca auxiliar seus clientes ao oferecer opções como o ‘leaseback’, por exemplo, em que compra os equipamentos, injeta dinheiro nas empresas, faz contratos de locação e, no final da vida útil, responsabiliza-se pela destinação ou venda do ativo. “Além disso, em alguns casos atrelamos o equipamento à manutenção e fazemos a operação em sites fechados, o que também está sendo extremamente positivo”, acresce.

Essa estratégia, contudo, enfrenta ainda outra barreira, que é o “trabalho árduo” para capacitar e reter profissionais. “Manter o atendimento em linha com as expectativas dos clientes tem sido realmente difícil”, relata. “De modo que temos de suprir isso com a mobilização de mais equipamentos.”

VAREJO

Se a locação não sofreu tantos abalos na linha pesada, o mesmo pode ser dito sobre o varejo de equipamentos leves para construção, que avançou durante a pandemia com o aquecimento do mercado de reformas e autoconstrução.

A Casa do Construtor registrou oscilações, mas tem se saído bem

Mas, ao menos de início, a pandemia assustou. Segundo Expedito Eloel Arena, diretor da Casa do Construtor, a empresa vinha confiante até março, chegando a aumentar o número de pessoas na franqueadora. “Isso era para a gente fazer um voo de águia e não de galinha”, ele compara, destacando os investimentos feitos em equipamentos para renovar a frota. “Acontece que, com a pandemia, fomos abatidos em pleno voo.”

Uma das principais franquias do país, com 280 lojas, a empresa planejava abrir 50 novas unidades em 2020. Mas, com as cidades fechando, principalmente os grandes centros, acendeu-se o sinal de alerta. “O susto realmente foi muito grande”, reconhece Arena, destacando que, apesar da instabilidade, ainda conta com 19 lojas no pipeline de inauguração. “A empresa teve de fazer uma reestruturação e tomamos uma medida bastante drástica, que foi refazer o orçamento do ano.”

Aos poucos, no entanto, as coisas foram se normalizando. “Em 71% da rede o faturamento oscilou entre algum crescimento e queda de até 20% apenas”, conta o executivo, mais aliviado com os desdobramentos. “De modo que estamos felizes diante da complexidade do momento, pois estamos nos saindo bem.”

Em junho, o resultado da franqueadora estava apenas 3% abaixo de janeiro, graças às mudanças de rota. “Temos ido para setores como jardinagem e limpeza, de pequenas obras, mas que têm mantido o ritmo”, afirma. “Essa diversidade de mercados, além investimentos na questão digital, tem ajudado a gente.”

Nos últimos tempos, a Casa do Construtor vinha segurando as compras, mas isso mudou no último ano. “Queira ou não, o equipamento fica defasado, pois muitos têm vida curta na linha leve”, avalia. “Desse modo, desde o ano passado estamos investindo pesado na renovação, assim como na ampliação.”

De acordo com Arena, isso tem sido necessário devido à característica do segmento, em que o faturamento está ligado à estabilidade dos preços, mas também ao volume da frota em campo. “Sempre conseguimos oportunidades de financiamento com os fornecedores, pois fechamos as compras para 280 lojas”, ressalta. “Embora sejamos pequenos, nosso volume é significativo para qualquer fornecedor.”

Assim como Cariani, o especialista também cita o avanço de uma nova mentalidade, que tem favorecido a locação. “O compartilhamento pegou a linha leve em cheio”, aponta Arena, destacando que o mercado precisa se preparar para essa transformação, adotando ferramentas mais acessíveis ao consumidor. “Quem não fizer isso está fora do mercado”, vaticina. “Tanto que, hoje, um terço do pessoal da franqueadora é composto por gente de TI, para deixar nosso programa de locação mais amigável, facilitando que as pessoas façam a locação por meio do sistema.”

CONSTRUÇÃO

Também na construção pesada as expectativas vinham em alta no início do ano, alimentadas por pontos considerados positivos pelo setor, como reformas, leilões, inflação estabilizada e crescimento do PIB, além de previsões de investimentos em infraestrutura em 2020. Mas então veio a covid-19. “O impacto imediato foi a necessidade de realizar ações de melhoria, incluindo aceleração do home office”, diz Carlos Magno Cascelli

Schwenck, gerente de equipamentos e manutenção da Barbosa Mello, que atua com uma diversificada linha de equipamentos pesados, incluindo soluções da Linha Amarela e também para concreto, asfalto, plantas industriais, britagem e outras. “Mas na obra, muitas vezes não tem como fazer home office.”

Sem parar as obras, Barbosa Mello vê desafios em custos, prazos e financiamentos

Ainda assim, a construtora conseguiu dar continuidade às operações, embora enfrentando dificuldades com o aumento dos custos em alojamentos, transporte e outros itens. “A própria questão psicológica do trabalhador foi muito afetada, tanto que chegamos a colocar psicólogos nos canteiros”, revela Schwenck.

Para ele, o que agravou ainda mais a situação foi a disparada do dólar, assim como a guerra comercial entre China e EUA, com impacto direto na cadeia produtiva da construção. “Agora, o desafio que a gente está sentindo na pele é o valor dos equipamentos, assim como o prazo dilatado de entrega e o financiamento, que acabou sumindo”, sublinha.

Nesse quadro, para manter a capacidade produtiva e o nível de atividade, a construtora buscou acentuar o uso de novos sistemas construtivos, tecnologias e processos. “Temos trabalhado muito nisso”, garante Schwenck. “Já na cadeia de fornecimento, integramos o grupo ‘Estímulo+’, para tentar manter o compromisso social com as microempreiteiras, que também fazem parte da cadeia produtiva e da sustentabilidade da empresa.”

No que tange à locação, a Barbosa Mello – que conta com um extenso parque de máquinas próprias – tem histórico de realizar estudos para definir a conveniência de alugar, levando em consideração aspectos relativos à segurança dos equipamentos, assim como índices de acidentes, quebras, uso do ativo e tempo de utilização. “Para certas aplicações a locação é um bom negócio, pois evita investimentos desnecessários, como em equipamentos específicos que não estão no foco da atuação ou o prazo não justifica”, analisa o especialista, que vê um setor de rental mais sofisticado, oferecendo maior confiabilidade aos clientes. “Só tem de balizar essa questão, pois existem contratos que exigem frota própria.”

Como se vê, até que os estragos da pandemia não têm sido tão dramáticos no setor, mas em um momento de excepcionalidade como agora, o melhor mesmo é viver um dia de cada vez. “Estamos otimistas, mas com o pé no chão”, afirma Schwenck. “Sem nunca esquecer de que cada bucha que surge também é uma oportunidade de solução.”

Histórico recente mostra potencial de reação do setor

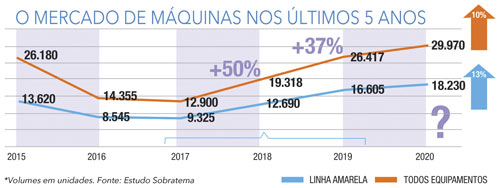

Ainda é difícil prever como o setor de máquinas encerrará o ano em termos de desempenho, mas um olhar sobre o histórico do mercado pode ajudar a balizar as expectativas. Como se sabe, a evolução dos investimentos em equipamentos teve seu ponto mais alto em 2011, quando foram comercializadas 83.545 unidades, enquanto o mais baixo se deu em 2016, com 14.355 unidades vendidas. Segundo Mário Miranda, coordenador do Estudo de Mercado da Sobratema, há uma correlação direta entre a queda de 45% naquele ano e a retração do PIB, que recuou 3,5% em 2015.

Desde 2017, mercado de máquinas segue com viés de recuperação no Brasil

Desde então, iniciou-se uma reação, com o PIB médio ficando em 1,3% (o chamado ‘pibinho’) até 2019, quando o mercado vendeu 26.417 unidades. “Isso representa 84% de avanço nesse intervalo”, frisa Miranda, destacando que no ano passado o mercado já voltou ao nível de 2015. “Isso nos mostra que temos potencial de reagir de um ano para o outro.”

Embora o volume de vendas seja um indicador importante para o setor, ele não é o único. Segundo o diretor da Risa Máquinas, José Antonio Gorgen, é preciso considerar na equação a capacidade de tração das máquinas, que vem crescendo a passos largos. “Nos últimos 15 anos, equipamentos como tratores e colheitadeiras tiveram a capacidade praticamente triplicada”, ele exemplifica. “Um trator que tinha média de 150 cv, agora tem 400 cv, assim como os caminhões, que praticamente dobraram de tamanho nos últimos anos. Nesse aspecto, o crescimento tem sido bem maior.”

Webinar debate conjuntura pós-pandemia

No dia 25 de junho, a Sobratema e a Analoc (Associação Brasileira dos Sindicatos e Associações Representantes dos Locadores de Equipamentos) voltaram a unir forças para debater os impactos da crise sanitária no setor. Durante o webinar, que foi mediado por Eurimilson Daniel, vice-presidente da Sobratema e diretor da Escad Rental (que completa 44 anos de atuação), o presidente Afonso Mamede ressaltou como a pandemia “pegou a todos de calças curtas”, trazendo preocupação quanto aos duros impactos econômicos que irá gerar. “Mas vamos colher a maior safra do país neste ano, o que vai exigir mais máquinas e infraestrutura para armazenagem e logística de transporte, favorecendo nossas exportações”, opinou. “Por isso, acredito que retomaremos o rumo em nossa economia.”

Evento online reúne especialistas para debater a situação do setor

Já Reynaldo Frahia, presidente da Analoc, reforçou que o país precisa de mais aportes em infraestrutura. “O setor voltou a se movimentar após um período de estagnação, mas precisamos de investimentos pesados para acelerar a volta do crescimento”, comentou.

Saiba mais:

Sobratema Webinar: https://youtu.be/k42utM18dWo

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade