Superação de expectativas

Segundo a revisão das Tendências do Mercado da Construção, realizada pela Sobratema entre janeiro e junho, a percepção do mercado é de que 2022 pode marcar mais um ciclo de crescimento substancial nas vendas de máquinas e equipamentos para construção e mineração no país.

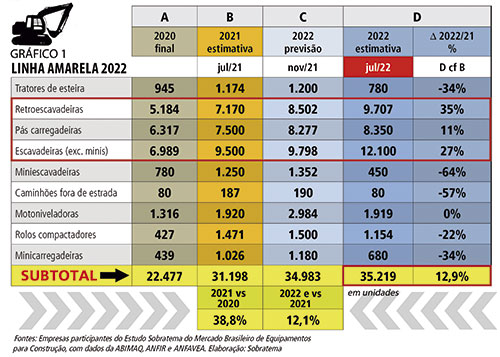

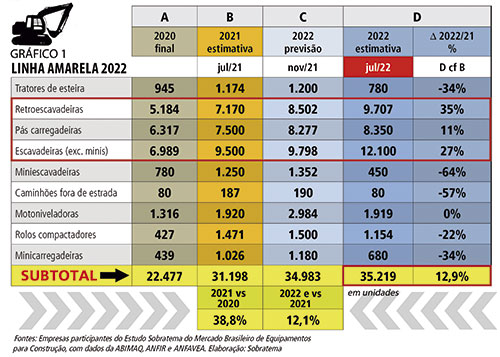

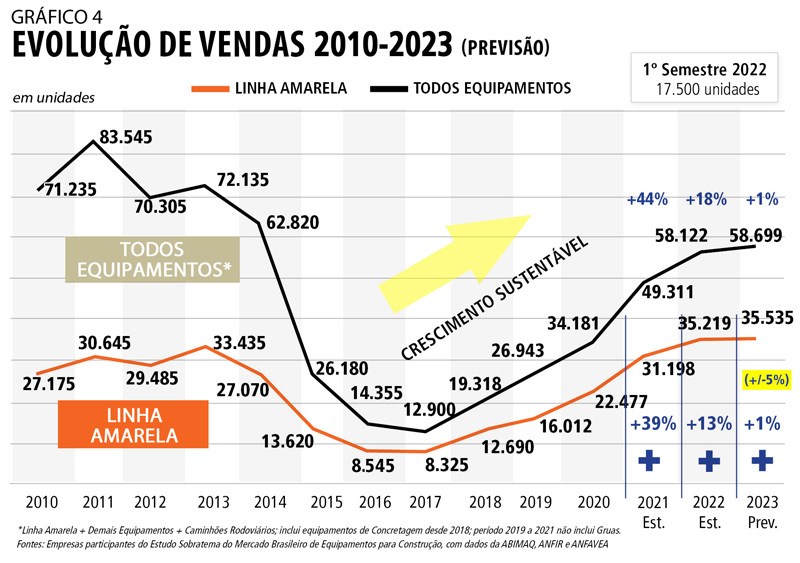

Pelo balanço de vendas no 1º semestre, a estimativa é de que a Linha Amarela (v. Gráfico 1) alcance 35.219 unidades (+12,9%) no ano. Isto sobre uma base forte, uma vez que o segmento cresceu 38,8% em 2021. Os dados compõem a prévia semestral do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, que coletou dados de mais de 30 construtoras e locadoras, além de 19 dealers e 11 fabricantes, complementados por fontes externas como Abimaq, Anfavea, Anfir, CECE e SNIC, com apoio da própria Sobratema.

Gr&

Segundo a revisão das Tendências do Mercado da Construção, realizada pela Sobratema entre janeiro e junho, a percepção do mercado é de que 2022 pode marcar mais um ciclo de crescimento substancial nas vendas de máquinas e equipamentos para construção e mineração no país.

Pelo balanço de vendas no 1º semestre, a estimativa é de que a Linha Amarela (v. Gráfico 1) alcance 35.219 unidades (+12,9%) no ano. Isto sobre uma base forte, uma vez que o segmento cresceu 38,8% em 2021. Os dados compõem a prévia semestral do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, que coletou dados de mais de 30 construtoras e locadoras, além de 19 dealers e 11 fabricantes, complementados por fontes externas como Abimaq, Anfavea, Anfir, CECE e SNIC, com apoio da própria Sobratema.

Gráfico 1: Desempenho de vendas em 2022 tem sido puxado principalmente pelo trio de ‘Best Sellers’

Se confirmado, o resultado pode superar as projeções iniciais do setor. Para a Linha Amarela, a previsão do Estudo, feita em novembro de 2021, apontava 34.983 unidades (+12,1%) para o ano. “Esse avanço acima das previsões tem sido puxado principalmente pelos chamados ‘Best Sellers’ – retroescavadeiras, escavadeiras e pás carregadeiras, com 35%, 27% e 11% de crescimento, respectivamente”, posiciona Mario Miranda, coordenador do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, destacando que o trio representa quase 86% do total das vendas anuais no Brasil. “Trata-se de um número factível, considerando que no 1º semestre já foram embarcadas 17.150 máquinas. Se multiplicar por dois, chega-se à estimativa atual.”

Fora do grupo de “Best Sellers”, todavia, aparecem desempenhos que chamam a atenção por uma acentuada retração de mercado, especialmente em miniescavadeiras (-64%), caminhões OTR (-57%), tratores de esteiras e minicarregadeiras (ambos com -34%), além de rolos compactadores (-22%). Já a família de motoniveladoras registra estabilidade, mantendo o volume obtido no ano passado.

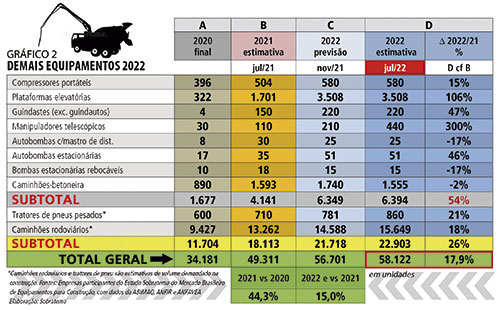

Para os Demais Equipamentos (v. Gráfico 2), a previsão no final de 2021 era de avanço de 15% (56.701 unidades) este ano. Porém, a estimativa revisada aponta 17,9% de aumento (58.122 unidades), sobre uma consistente base de quase 44,3% de crescimento registrado no ano passado. “O avanço está sendo puxado principalmente por plataformas elevatórias (+106%, com 3.508 unidades) e manipuladores telescópicos (+300%, com 440 unidades), além de guindastes (+47%, com 220 unidades)”, completa Miranda.

Gráfico 2: Categoria de Demais Equipamentos traz plataformas, manipuladores e guindastes à frente

Ainda nesse rol, estima-se retração em autobombas com mastro de distribuição e estacionárias rebocáveis (ambas com -17%), além de leve queda em caminhões-betoneira (-2%). A despeito desse desnivelamento, diz ele, o ano em curso vem apresentando resultados agregados melhores que o previsto. “Vamos ver até o final do ano como ficam esses números, que são totalmente viáveis e têm tudo para se tornar realidade, tendo em vista a movimentação concretizada no 1º semestre”, ele comenta, destacando que cerca de 20% do volume são de máquinas importadas.

Essa superação de expectativas é corroborada pela sondagem semestral. Tendo por base o desempenho no 1º semestre, 70% das construtoras e locadoras participantes dizem que, até aqui, os resultados do ano estão acima de 2021, enquanto 18% afirmam haver estabilidade e 12%, que estão menores. “Em relação ao Estudo realizado em 2021, a percepção de um mercado melhor ou igual no mesmo período do ano cresceu 8 pp”, destaca o coordenador.

Considerando os resultados reais de janeiro a maio, 24% das empresas apontam um volume “maior que o esperado” e 58% dizem estar “igual” (ou seja, 82% apontam vendas “maiores” ou “iguais” a 2021), enquanto para 18% está “menor”. Na sondagem do ano passado, quando o mercado apresentou um avanço de 38,8% na Linha Amarela em relação ao ano anterior, esses números foram de 37%, 43% (logo, 80% de “maior” ou “igual” na somatória) e 20%, respectivamente. “Isso significa que, para 2 pp a mais das empresas, os resultados estão sendo melhores ou iguais ao esperado”, sustenta Miranda.

Ainda no volume real de negócios, o resultado de janeiro a maio comparado à expectativa mostra que, para 94% das empresas, o mercado está “melhor que o esperado” (24%) ou “mais ou menos como esperado” (70%), enquanto para apenas 6% está “pior”. Na comparação com 2021, houve um aumento de 14 pp nas indicações de uma demanda “muito melhor”, “melhor” e “mais ou menos como o esperado”, enquanto a resposta “pior que o esperado” recuou outros 14 pp de um ano para o outro. “Em resumo, até aqui a demanda real em 2022 está muito melhor que no ano passado”, sublinha Miranda.

CONJUNTURA

Avaliando a conjuntura, Miranda destaca que o período crítico de pandemia nos últimos dois anos tem incidido em vários desafios para o setor, incluindo crise na cadeia de suprimentos, maior restrição de crédito, aumentos de preços e imprevisibilidade para as empresas, que mantêm perspectivas e vivências variadas.

Com efeito, as companhias do setor ainda buscam equilíbrio nos negócios para manter um crescimento sustentável. Na sondagem, esse cenário se reflete em preocupações com fatores como, por ordem decrescente, “paralisação de obras”, “alta de juros”, “gestão do aumento do custo operacional”, “aumento do custo do combustível”, “disponibilidade de máquinas e equipamentos”, “variação dos preços”, “renegociação de contratos” e, ainda, “aumento da concorrência”. “A interrupção de obras por falta de recursos foi o item mais desafiador apontado na sondagem”, revela. “As medidas de auxílio aprovadas recentemente podem ajudar a economia, mas também saem do orçamento e, assim, sobram poucos recursos para investimentos.”

Quanto à alta dos juros, o especialista destaca que o Copom pode elevar a taxa Selic para 13,75% agora em agosto (o que de fato ocorreu em 3 de agosto). “Sabemos que juros adequados são importantes para o setor, tanto na compra de máquinas por locadoras como para vendas de apartamentos, por exemplo”, aponta. No que tange ao aumento de custos operacionais, têm havido variação cambial e oscilações no preço de itens como óleo, borracha, pneus, combustível, frete e outros, impactando as atividades. “É um desafio, pois os preços estão muito mais elevados, reduzindo as margens”, reconhece o coordenador.

Para 82% das empresas ouvidas na sondagem, resultados estão melhores ou iguais ao esperado

A disponibilidade de produtos também é preocupante, pois implica riscos de se fechar contratos e não haver máquinas para tocar as obras. Já a variação de preços em negociações de contratos é resultado direto dos itens anteriores, enquanto o aumento da concorrência por projetos vem dos novos entrantes. “Os bancos já estão ampliando as restrições de crédito, mesmo com a elevação das taxas, aumentando as exigências na análise de concessão”, disseram duas empresas ouvidas na sondagem. “Além disso, a indústria sofre com disponibilidade de máquinas e amarga aumentos conjunturais.”

Como contraponto, as empresas listaram fatores que podem impulsionar o cenário atual, citando (pela ordem de importância) mais obras, com aumento dos investimentos públicos em urbanização, infraestrutura e saneamento, taxa de crescimento do PIB acima da expectativa de 0,49%, investimentos de longo prazo em infraestrutura provenientes de investidores e concessionárias, taxa de juros mais baixa e acessível para financiamento, crescimento da demanda na locação, continuidade das obras, renovação das frotas com financiamento diferenciado (Selic mais spread de 1% a.a., por exemplo) e eventual estabilização do dólar. “Quanto mais obra, mais investimento. Essa é a ‘gasolina’ para os negócios das empresas”, diz Miranda.

O cenário econômico pode colaborar, pois o IPEA já prevê crescimento de 1,8% para o ano, quase quatro vezes mais que o previsto no início do ano. Além disso, há expectativa de que as grandes construtoras aumentem as frotas, assim como o rental, que pode renovar o parque. “Os negócios do setor são de longo prazo, demandando taxas de juros acessíveis e adequadas, além de acesso rápido ao financiamento”, pontua o coordenador. “O país precisa investir mais em infraestrutura, é isso que as empresas estão esperando.”

COMPORTAMENTO

Enquanto isso não ocorre, as atenções estão voltadas para a mobilização das máquinas. No que se refere à frota parada, em julho a média simples desse indicador foi de 18%, com média ponderada (considerando o tamanho da frota) de 16% das empresas ouvidas. Como comparação, no ano passado essa média chegou a 26% – com 22% na média ponderada.

Estudo mostra que percentual de frota parada vem diminuindo ano a ano

Desde 2017, quando quase metade das máquinas estava parada nos pátios, houve uma redução de 32 pp (41 pp na média ponderada) no índice. Neste ano, uma única empresa afirmou ter 50% das máquinas paradas. “Para o mercado, o ideal é um máximo de 20% da frota sem atividade, o que coloca a situação atual dentro dessa projeção”, explica Miranda. “Ou seja, as empresas estão reduzindo ano a ano o volume de frotas paradas.”

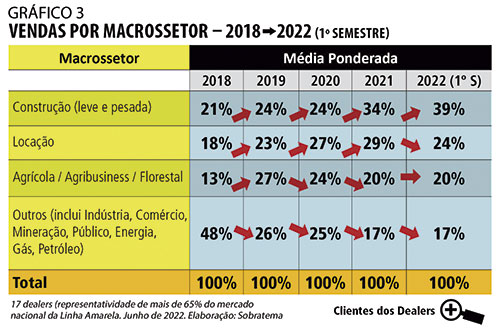

Já o comportamento do comprador mantém uma tendência setorial. Na visão dos dealers, levantada pelo Estudo, a divisão das vendas por setor no 1º semestre mostra, pela ordem, construção (39%), rental (24%), agronegócio & florestal (20%) e outros (17%), que inclui indústria, comércio, mineração, obras públicas, energia, petróleo & gás etc.

“Essa é a média ponderada, ou seja, o percentual de vendas por macrossetor relacionado ao total de máquinas embarcadas por dealer que respondeu à sondagem, sendo que esses 17 dealers representam aproximadamente 65% do total de máquinas da Linha Amarela embarcadas no país”, delineia o pesquisador.

Gráfico 3: Setor de construção vem aumentando a participação nas vendas de máquinas no país

Como comparativo, no ano passado essa divisão apontou 34%, 29%, 20% e 17%, respectivamente. Em 2018, o setor de construção – mantendo-se sempre à frente – consumia 21% do mercado de máquinas, crescendo ano a ano desde então. Nos últimos cinco anos, a média do setor chegou a 28%, considerando os resultados do 1º semestre, seguido pelo rental (com 24%), agribusiness (20%) e outros (26%). Com exceção de “outros”, todos aparecem dentro da média neste ano. “Se considerarmos a média conjunta, vemos que os mercados de construção e locação representam 52% do total de máquinas embarcadas ao longo do ano no Brasil”, observa.

Por sua vez, a percepção dos mercados que vêm liderando o crescimento de vendas de serviços de construção em 2022 mostra os setores de agribusiness & florestal na ponta, seguidos por mineração & agregados e rental. Segundo Miranda, a previsão de investimentos nesses setores nos próximos anos explica essa percepção.

Dentre os mercados “estáveis” aparecem construção pesada (barragens, rodovias, ferrovias, portos e aeroportos) e construção leve (residencial, telecom, moradias populares), que pode enfrentar falta de investidores e retração nas vendas em um cenário de alta de juros, além de saneamento (água e esgoto), que já gerou mais de R$ 70 bilhões em investimentos após o novo Marco Legal e deve manter o ritmo.

Dentre os menos relevantes, segundo a sondagem, estão governo (com o menor nível em investimentos desde 1947), energia, óleo & gás e indústria, porém com boas expectativas de melhoria nos níveis de aportes.

EXPECTATIVAS

Por sinal, 24% dos entrevistados dizem acreditar que o mercado vai “crescer muito” em 2022, enquanto 56% acreditam que vai “crescer pouco”, com 15% declarando-se “neutros”. Esses números oscilam, respectivamente, para 15%, 58% e 18% em 2023, e para 12%, 58% e 24% em 2024. Na projeção de “diminuir pouco” e “diminuir muito” há empate técnico nos três cenários, variando de 6% a 9% nas opiniões das empresas.

No conjunto, até 2024 há um decréscimo gradativo na perspectiva de crescimento, saindo de 80% (em 2022) para 73% (em 2023) e, depois, 70% (em 2024). “Esse decréscimo é de quase 10 pp no período, enquanto em neutros há um aumento de 9 pp, de 15% para 24%, mostrando claramente que há uma cautela por parte das empresas”, baliza Miranda.

Ainda nas expectativas para 2023, os resultados mostram “bastante otimismo” e “otimismo” para a economia (82%), o setor de construção (88%) e as próprias empresas (88%). Para 2024, o número para o setor de construção chega a 76%, sendo que 18% dizem estar “bastante otimistas” e 58%, “otimistas”. “Vemos que há uma queda de 12 pp nas expectativas de um ano para o outro, mas ainda assim há uma grande parte do segmento acreditando que vai dar certo”, compara.

Em termos de volume, o Estudo aponta uma previsão “conservadora” para a Linha Amarela em 2023, com tímido avanço de 1% (35.535 unidades), inclusive para os três “Best Sellers”, com uma faixa admissível de variação de 10%, acima ou abaixo da projeção, com tênue destaque para rolos compactadores (+4%).

Para Demais Equipamentos, a projeção de achatamento se repete, inclusive na faixa de variação, chegando – caso se confirme – a 58.699 unidades, com os melhores resultados eventualmente para manipuladores (+9%) e guindastes (+5%) e estabilidade nos demais. “Para em 2023, houve consenso em apontar uma expectativa de um mercado mais ‘flat’”, ele compartiha. “Traçamos um cenário desafiador que nos levou a essa visão.”

Paralisação de obras é a principal preocupação do setor na atualidade, constata a sondagem

O coordenador se refere à expectativa de novas altas de juros, com a Selic permanecendo em patamar elevado por um longo período, até como paliativo para a inflação, com redução prevista somente para fins de 2023. “Esse movimento é global, podendo indicar uma caminhada em direção a um cenário de recessão na economia”, acrescenta Miranda.

Associado à alta da Selic, outro ponto citado é o encarecimento do crédito, acompanhado por aumento de custos de materiais, commodities e mão de obra, pressionando as margens das empresas. Além de um cenário político-econômico doméstico incerto, o ano também pode apresentar distúrbios na economia mundial, com revisão para baixo das projeções de crescimento, decorrente da Guerra na Ucrânia, continuidade dos gargalos de fornecimento, novos lockdowns na China, aumento do preço do petróleo e, em consequência, da energia.

Por outro lado, a expectativa é que o setor agrícola mantenha o ritmo forte (a safra 2021/2022 deve ser recorde, avançando +6,7%) e que a mineração e o rental acelerem a renovação das frotas, além de um retorno mais acentuado de grandes construtoras ao mercado. “Os grandes players do setor, que tinham em média aproximadamente 10 mil máquinas em seus pátios, podem alavancar as vendas em 2023”, acredita.

A evolução das vendas do setor desde 2010 corroboram essa visão (v. Gráfico 4). Até 2014, o país apresentou crescimento ‘chinês’ no setor de máquinas, acima de 70 mil unidades/ano, alavancado pela venda de basculantes.

Gráfico 4: Mesmo com incertezas, estimativa para a Linha Amarela é de recorde de vendas dos últimos 12 anos

“Entre 2016 e 2017, houve uma queda para menos de 10 mil unidades, voltando para os níveis da década de 90”, descreve o coordenador. “A partir de 2018, vem ocorrendo um crescimento sustentável, sendo que o volume estimado de 35 mil unidades vai ser recorde para a Linha Amarela no período.”

ANÁLISE

Inflação e alta de juros podem reduzir o dinamismo, alerta economista

Patamar de investimentos no setor já se recuperou da crise, diz economista

Após superar três ondas de pandemia, a economia já consegue operar, mas desafios em diferentes frentes ainda trazem riscos para o setor. Essa é a opinião de Fernando Garcia de Freitas, consultor da Ex Ante Consultoria Econômica, enunciada durante evento on-line realizado no final de julho.

Avaliando o cenário internacional, o economista citou a revisão para baixo das previsões de crescimento por conta do conflito na Ucrânia, desaquecimento na China, aceleração da inflação com consequente subida da taxa de juros e aperto da política monetária. “Fatores como o encarecimento do gás natural, energia, grãos e fertilizantes impactam a cadeia produtiva no mundo inteiro”, ressaltou. “Já o aumento da taxa de juros é positivo para conter a inflação, mas tem um efeito colateral no nível de atividade econômica.”

Com perspectiva de recessão moderada nos países centrais, Freitas apontou que a elevação dos preços das commodities no mercado internacional arrefeceu, especialmente as agrícolas, afetando de quebra as cadeias intensivas de bens minerais. “As economias seguem abertas, mas os gargalos no fornecimento de insumos e a desorganização de cadeias de produção seguem relevantes, embora a desaceleração possa atenuar o desequilíbrio, com a normalização avançando no próximo ano”, projetou.

DOMÉSTICO

No que tange à economia brasileira, o especialista salientou que o país está sentindo os efeitos do quadro global, com o PIB avançando 1% no 1º trimestre, mesmo com a normalização das atividades. “Não é um resultado muito otimista, pois dependeu das exportações de minério e bens agrícolas”, disse.

Segundo ele, a previsão para o ano gira entre 0,8% e 1,9%, com média de 1,6% (Focus). “Estamos falando de um crescimento bastante reduzido, com destaque negativo para a formação bruta de capital fixo”, acentuou. Ao longo do 2º trimestre, os indicadores de confiança ficaram estabilizados, embora ainda abaixo dos 100 pontos, reduzindo o ritmo nos últimos meses como efeito da perda de renda.

Por sua vez, a taxa de desemprego vem cedendo lentamente, voltando em maio ao patamar de um dígito (9,8%), com modesta recuperação do rendimento médio. O maior problema é a inflação acumulada em 12 meses (IPCA), que atingiu 11,89% até junho. “A expectativa é de que, pelo segundo ano consecutivo, o IPCA fique muito acima do limite da meta para o ano (4%), que deve ser atingida apenas em meados de 2023”, apontou Freitas. “Mesmo que feche em 9% ou 7%, a média será ruim.”

O economista aludiu à forte escalada do índice geral de preços (IGP-M), com avanço de 11,8% nos preços de materiais nos últimos 12 meses. Em relação aos juros, ele lembrou que a Selic subiu para um patamar de 13,25% a.a, com projeção de novos ajustes, gerando uma taxa real de +2%. “É uma tendência que vai se manter, com expectativa de algo como 13,75% [o que aconteceu em 3 de agosto]”, disse. “A expectativa é de que o ritmo da atividade econômica comece a desacelerar a partir do 2º semestre, com possibilidade de recessão técnica em algum momento de 2023.”

Já os indicadores de crédito têm perspectiva de estabilidade, ainda que se antecipe uma desaceleração do crescimento pelo aperto das condições econômicas, crescendo menos que a inflação nos próximos meses. “No entanto, o risco fiscal continua relevante por conta das concessões de benefícios, bem com o encaminhamento de novos gastos públicos e a criação de um teto para cobrança de ICMS”, afirmou. “Do ponto de vista de despesas, podemos ter problemas no final do ano, que vão dificultar a redução das taxas de juros em 2023.”

No que se refere às exportações, houve expansão de 20,5% no 1º semestre, com destaque para o agronegócio (+28,8%) e indústrias de transformação (+32,5%). O destaque negativo ficou para a indústria extrativa (-6%), decorrente do resultado do minério de ferro (-30,8% em valor). “A economia vem se desenvolvendo de forma desigual, com alguns setores ainda se recuperando”, comentou. “Mas a inflação e a alta dos juros podem reduzir parte do dinamismo, contendo a demanda por bens duráveis de maior valor, ao passo que os problemas na cadeia de fornecimento não foram totalmente equacionados.”

SETORIAL

O economista também apontou a tendência de pressão sobre os preços de produtos agrícolas, enquanto o encarecimento do crédito, taxa Selic mais alta, pressão do custo de materiais e endividamento das famílias devem desacelerar o setor imobiliário.

As obras rodoviárias seguem paradas, disse ele, com queda nos investimentos em reforma e ampliação. Também o aperto das condições financeiras e o aumento de custos podem postergar novas concessões e desacelerar investimentos já programados. “Isso tudo vai diminuir o ritmo das obras e, portanto, também a venda de máquinas”, advertiu Freitas.

O patamar de investimentos no setor já se recuperou da crise, destacou, mas ainda não voltou ao nível anterior. “Ainda não se conseguiu recuperar o volume de obras que tivemos no passado”, afirmou. “Há um desbalanceamento e, na média, o desempenho ainda é fraco.”

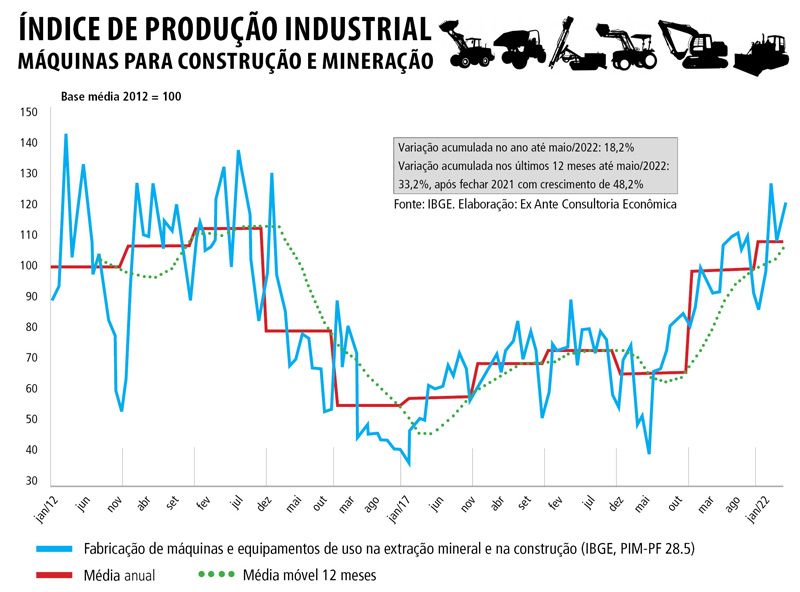

Em saneamento, a expectativa é de um maior fluxo de investimentos, apesar da pressão dos custos com materiais. Já a indústria segue estagnada, mas do ponto de vista da produção houve forte crescimento no segmento de máquinas, com 18,2% na mineração e 19,7% na construção. Para ele, a produção vem caminhando bem, com um acumulado de +10,4% nos últimos 12 meses, mostrando que a trajetória foi recuperada. “No núcleo específico de equipamentos para construção, há uma excelente recuperação, caminhando para um patamar bastante satisfatório em direção aos recordes obtidos em anos anteriores”, sublinhou.

Produção industrial mostra recuperação no segmento de máquinas para construção e mineração

Como pontos de atenção, Freitas mencionou uma possível continuidade do conflito na Europa, desaceleração da economia chinesa e global, atraso na normalização do fornecimento de insumos produtivos, inflação doméstica e elevação da taxa Selic além do esperado. “Outros pontos que merecem atenção incluem o risco de maior volatilidade do câmbio, aumento do risco fiscal com medidas que pressionem os gastos públicos, desaceleração do setor imobiliário e da agropecuária, eventuais variantes da covid-19 e eleições, com riscos para a política fiscal e a democracia”, delineou.

Nesse quadro, a perspectiva é de crescimento relativamente fraco neste ano, entrando em 2023 com alguns problemas fiscais, taxa de câmbio elevada e nível de exportação razoável, mas com o mercado doméstico ainda deprimido. “Se a inflação não ceder, vamos ficar mais um ou dois anos com taxas de juros elevadas, o que tem efeitos danosos na geração de empregos e renda e no crescimento econômico”, avaliou. (MJ)

TENDÊNCIAS

Evento on-line atualiza projeções de mercado no Brasil

No dia 28 de julho, a Sobratema promoveu o webinar “Atualização das Tendências no Mercado da Construção”, que trouxe uma revisão das projeções traçadas no final de 2021 e as perspectivas para o ano. “O estudo evidencia que o mercado brasileiro tem crescido, mostrando-se resiliente à alta dos juros, custos operacionais, aumento dos combustíveis e preços de equipamentos, turbinado por investimentos, fusões e aquisições e gerando oportunidades”, destacou Afonso Mamede, presidente da Sobratema.

O vice-presidente da Sobratema, Eurimilson Daniel, acentuou que os resultados coroam um ciclo de crescimento importante para o setor. “Os resultados superaram as expectativas, apesar da conjuntura que temos na ponta como usuários de máquinas”, comentou. “E, mais uma vez, a Sobratema acerta ao trazer o evento para o meio do ano, veiculando informação para que as empresas possam tomar as melhores decisões.”

Tecnologia – Durante o evento, o líder de desenvolvimento de negócios do Google Cloud LATAM, Douglas Leonardo, comentou como a tecnologia está conectando as demandas de mercado com a oferta, provocando uma disruptura que atingirá todos os setores nos próximos anos. “O 5G vai conectar qualquer dispositivo a aplicações específicas, com sensores que vão permitir a operação a distância e, no futuro, até mesmo cobrar pelo esforço da máquina”, observou.

O especialista citou ainda o potencial do metaverso, com operações reais transformadas em NFT (asset virtual) e pagamentos em criptomoedas, gerando redução de emissões e melhor utilização de recursos “Além disso, até mesmo uma empresa sem experiência pode entrar no mercado e oferecer uma melhor relação digital, trazendo uma competição que sequer estava mapeada”, apontou.

Confira abaixo a íntegra do evento.

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade