Ciclo virtuoso para o mercado de máquinas

Mesmo com vários desafios pelo caminho, o mercado de máquinas e equipamentos para construção e mineração vem retomando a confiança no Brasil, podendo iniciar um novo ciclo virtuoso de crescimento no próximo triênio.

Mesmo com vários desafios pelo caminho, o mercado de máquinas e equipamentos para construção e mineração vem retomando a confiança no Brasil, podendo iniciar um novo ciclo virtuoso de crescimento no próximo triênio.

É o que mostram os dados parciais do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, que traz a revisão das perspectivas apontadas no final do ano passado.

Referente ao período de janeiro a junho de 2024, a sondagem é realizada a partir de dados de mais de 30 fabricantes e representantes, 30 construtoras e locadoras e 21 distribuidoras (“dealers”).

No que se refere ao resultado real em volume de negócios (comparado ao planejado no início do ano), os dados indicam que o semestre foi “melhor” para 12% das empresas, “mais ou menos igual” para 44% e “pior” para outras 44%.

“Ou seja, apenas 56% das empresas ultrapassaram as metas no 1&or

Mesmo com vários desafios pelo caminho, o mercado de máquinas e equipamentos para construção e mineração vem retomando a confiança no Brasil, podendo iniciar um novo ciclo virtuoso de crescimento no próximo triênio.

Mesmo com vários desafios pelo caminho, o mercado de máquinas e equipamentos para construção e mineração vem retomando a confiança no Brasil, podendo iniciar um novo ciclo virtuoso de crescimento no próximo triênio.

É o que mostram os dados parciais do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, que traz a revisão das perspectivas apontadas no final do ano passado.

Referente ao período de janeiro a junho de 2024, a sondagem é realizada a partir de dados de mais de 30 fabricantes e representantes, 30 construtoras e locadoras e 21 distribuidoras (“dealers”).

No que se refere ao resultado real em volume de negócios (comparado ao planejado no início do ano), os dados indicam que o semestre foi “melhor” para 12% das empresas, “mais ou menos igual” para 44% e “pior” para outras 44%.

“Ou seja, apenas 56% das empresas ultrapassaram as metas no 1º semestre deste ano, contra 76% no ano passado completo (que indicou 20% como ‘melhor’ e 56% como ‘muito melhor’), em uma queda de 20 p.p. no indicador ano a ano”, aponta o engenheiro Mario Miranda, consultor da Sobratema e coordenador do trabalho.

No comparativo, o resultado “pior que o esperado” indicado por 44% das empresas contrasta com o dado de 24% nesse quesito levantado no ano passado, novamente com 20 p.p. de variação na comparação anual.

Ainda como comparativo, no início do ano 88% das empresas tinham expectativa de obter um resultado “melhor” (44%), “muito melhor” (6%) ou “igual” (38%) em relação a 2023.

“Quando se analisa o resultado real de negócios versus o planejado, observa-se uma diferença nítida”, diz o analista.

Sob a ótica dos dealers, a avaliação geral do mercado é de “estabilidade”, independentemente do volume de vendas no semestre.

Nesse rol, 18% das empresas disseram que o mercado está “melhorando”, 18% que está “piorando” e 64%, que está “estável”.

Comparado com a 3ª sondagem de 2023 (janeiro a outubro), o resultado de 82% em “melhorando” ou “estável” mostra uma evolução na percepção, uma vez que no ano passado a somatória foi de 65% (sendo 53% “estável” e 12%, “melhorando”).

Assim, houve um crescimento de 17 p.p. no indicador. O comparativo mostra ainda que 18% dos dealers consideram que o mercado está “piorando”, contra 35% (sendo 29% “piorando” e 6% “piorando muito”) em 2023. “Ou seja, uma redução de 17 p.p.”, nota Miranda.

Já a expectativa dos dealers para o mercado até o final de 2024 mostra que 36% projetam um resultado com “forte crescimento” (12%) ou “fraco crescimento” (24%), enquanto 40% acreditam que será “igual” e 24%, “pior” que o ano passado.

No comparativo entre o 1º semestre de 2024 e a 3ª sondagem do ano passado, revela-se que 76% dos revendedores vislumbram crescimento ou, ao menos, estabilidade no mercado.

“No ano passado, apenas 36% penas disseram que haveria crescimento ou seria igual a 2023”, acrescenta o coordenador, destacando um significativo avanço de 40 p.p. nesse indicador.

Neste ano, a expectativa mais pessimista chegou a 24%. Porém, ao se somar 46% mais 18% registrados no ano passado, obtém-se 64% na avaliação, ou seja, uma redução de 40 p.p. em “pouco pior” e “muito pior” na comparação.

“No resumo, a avaliação dos dealers está mais positiva neste ano, em relação a 2023”, afirma.

.jpg)

Revisão aponta diferença nítida entre o

resultado real de negócios versus o planejado

DESAFIOS

A sondagem também traz dados sobre as preocupações e oportunidades na visão conjunta de construtoras, locadoras e dealers para o 2º semestre de 2024.

No que tange aos desafios, a lista de preocupações é encabeçada pela “dificuldade de obtenção de crédito”.

“Esse fenômeno em relação aos juros altos já vem desde 2023”, observa Miranda. “A previsão para o final de 2024 é de 10,5% a.a., com a inflação subindo um pouco e [atenção com a] política fiscal.”

O 2º item mais votado pelas empresas indica “política governamental ampla e reguladora”, com baixa projeção de crescimento do PIB, sendo que o mais recente Boletim Focus indica 2,11% de crescimento em 2024.

Ainda como segunda principal preocupação do mercado, o item “novo arcabouço fiscal e reforma tributária” aponta para o risco de elevação dos custos das empresas.

“Essa é uma grande preocupação, no sentido de efetivamente elevar os custos na cadeia de fornecimento de máquinas e equipamentos”, comenta o especialista, citando ainda receios com o “alto gasto público”.

"Nesse caso, a preocupação é com a deterioração dos fundamentos doméstico e percepção de risco.”

A seguir, surge a preocupação com o “aumento da concorrência” – seja em vendas, rental, projetos ou negócios.

“O que se vê aqui é um receio com o aumento de empresas estrangeiras competindo no mercado, sobre o qual todos estão atentos”, diz.

O 4º item mais citado indica “risco de mercado”, entendido pelas empresas como limitação de crescimento na construção e na mineração.

“Pode-se comentar ainda o baixo investimento privado, assim como do governo”, frisa Miranda.

“Sabemos que 65% do total de investimento vem do privado e 35% do governo, com poucas privatizações, PPPs e concessões.”

Ainda no âmbito de preocupações, o 5º item mais votado aponta a “gestão do aumento do custo operacional”, com a ameaça de corrosão das margens.

“A alta taxa do dólar e do euro certamente também devem impactar no custo dos produtos e na importação de máquinas e equipamentos”, prossegue o engenheiro.

Fechando os itens mais votados, a “escassez de mão de obra” é recorrente, sempre citada entre os principais pontos de atenção do mercado.

Escassez de mão de obra está entre os

principais pontos de atenção do mercado

“É uma preocupação muito grande não ter mão de obra para tocar os projetos de construção, o que pode também impactar no investimento em máquinas e equipamentos”, salienta o coordenador.

“Se o país crescer mais de 4%, há um risco muito grande de haver apagão de mão de obra no país”, alerta.

Nos itens com menor impacto, mas não menos preocupantes, surgem pontos como “aumento da inflação”, com potencial “óbvio” de impactar os preços de máquinas e equipamentos, junto a “custo de mão de obra”.

“A gente sabe que confiança é tudo, e se o consumidor não tem confiança, o investidor também não tem e, por isso, não investe”, acentua.

Outro aspecto votado pelas empresas consultadas indica receios de “paralisação de obras”, obviamente uma preocupação frequente do setor.

“Isso é horrível, pois se investe em equipamentos e projetos e, de repente, a obra para”, reforça Miranda, citando ainda o item “variação da taxa de dólar”.

O interessante, diz ele, é que esse ponto não aparecia em sondagens anteriores.

“Ultimamente, temos visto altas taxas do dólar provocadas por ruídos internos e, obviamente, pela alta taxa de juros nos Estados Unidos”, complementa.

“Segundo a Confederação Nacional da Indústria (CNI), a taxa de câmbio tem sido uma das maiores preocupações da indústria, avançando na percepção do mercado em linha com a nossa sondagem.”

OPORTUNIDADES

Como contraponto, as empresas também indicaram os fatores que podem trazer oportunidades de negócios na continuidade do ano em curso.

Na visão de construtoras, locadoras e dealers, a “facilidade de obtenção de crédito” aparece como a principal, atrelada à queda da taxa básica de juros. S

egundo os especialistas, lembra Miranda, o “ideal” para o mercado brasileiro gerar negócios e oportunidades de vendas é uma taxa real composta de 3% a 3,5%, para se obter uma inflação de 7% a 7,5%.

Em 2º na lista, o item “infraestrutura” indica as expectativas do mercado com “mais obras”, sem paralisações e aumento de investimentos do governo.

“O espaço de investimento do governo é reduzido, mas governadores e prefeitos investiram bastante em infraestrutura urbana e saneamento no 1º semestre, até por conta das eleições municipais”, aponta. “Mas isso tende a se reduzir no 2º semestre.”

Para o coordenador, o item “investimento de longo prazo”, indicado na sequência, é “extremamente importante” para o setor.

“Normalmente, as empresas construtoras e locadoras fazem compras de máquinas e equipamentos em 48 ou 68 vezes”, ele pondera. “

Então, junto ao projeto tem-se a entrada de recebíveis e os pagamentos basicamente concomitantes ao longo do tempo.”

A seguir, o avanço do “rental” aponta uma tendência de crescimento da demanda por máquinas e equipamentos, ainda com amplo espaço para crescer no país.

“Mais à frente, vamos chegar [aos níveis do] primeiro mundo”, avalia. “Nos Estados Unidos, mais ou menos 70% do mercado é absorvido pelo rental.”

Avanço consistente do rental

impulsiona a renovação de frotas no país

Por sua vez, o item “substituição de frotas” está relacionado aos investimentos em máquinas e equipamentos, justificando sua posição de destaque nas oportunidades.

“Isso claramente é melhor para todos, pois temos máquinas com mais tecnologia e produtividade, além de frotas mais novas”, destaca.

Votada também como fator de apreensão, a “política governamental” indica expectativas de oportunidades com a elevação na projeção de crescimento do PIB, como assinalado pelas empresas na sondagem, assim como o “novo arcabouço fiscal”, com expectativa de que traga uma redução de tributos na cadeia de fornecimento e aumento da confiança do investidor e do consumidor.

“Há uma expectativa ainda de redução do gasto público, com foco em investimentos e atingimento da meta fiscal pelo governo”, completa Miranda.

Dentre os itens menos votados, mas com impacto potencial, aparecem “investimentos em mineração e agregados”, puxados por investimentos de longo prazo em infraestrutura e políticas governamentais, assim como “aumento da mecanização”, com investimentos privados no mercado de construção (leve e pesada), agronegócio e mineração.

Por fim, as oportunidades aparecem ainda – na visão das empresas consultadas – em “projetos de energia renovável”.

“Porém, temos visto pouco investimento nesse setor”, lamenta o consultor.

FROTA PARADA

De acordo com Miranda, a frota parada em construtoras e locadoras está baseada em máquinas próprias no pátio das empresas, excluindo-se a manutenção periódica.

Com gestão mais focada, índice de frota parada vem caindo ano a ano no Brasil

A sondagem acompanha o indicador há oito anos, por meio de média aritmética (percentual de máquinas paradas) e ponderada (máquinas paradas em relação ao tamanho da frota).

“Desde 2017, houve uma redução muito forte de máquinas paradas tanto na média aritmética (-35 p.p.) como na média ponderada (-43 p.p.), que vêm caindo ano a ano”, ele revela, destacando que o percentual da média aritmética caiu progressivamente de 50% em 2017 para 15% até junho deste ano, enquanto a média pondera reduziu-se de 57% para 14% no mesmo período.

Desde o ano passado, houve novas reduções no indicador de 2 p.p. e 5 p.p., respectivamente.

“A conclusão é que as empresas estão trabalhando mais focadas na gestão e, obviamente, usando ferramentas, softwares e assim por diante, buscando reduzir o número de máquinas paradas no pátio.”

As máquinas paradas, lembra o consultor, são chamadas de “passivos” quando geram despesas, tornando-se “ativos” quando estão trabalhando e gerando receitas.

“E, obviamente, as empresas buscam receitas”, acentua Miranda. Nesse sentido, até 20% de máquinas paradas no pátio é considerado algo “razoavelmente aceitável”, ele lembra.

PERCEPÇÃO DE MERCADO

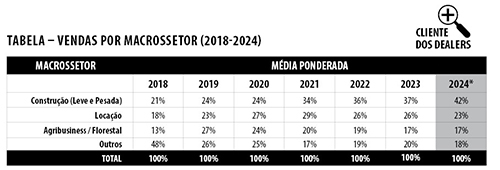

No que tange ao comportamento do mercado, a sondagem aponta que desde 2018 (cf. Tabela) o faturamento dos dealers está dividido em quatro macrossetores, incluindo construção (leve e pesada), rental, agrícola & florestal e outros (incluindo indústria, comércio, mineração, obras públicas, energia, óleo & gás e outros).

“Vê-se um movimento interessante, com uma mudança acentuada entre 2018 e 2024”, indica o pesquisador.

“Em 2018, começou um movimento em que a construção e a locação passaram a ser mais significativas em relação ao faturamento dos dealers.”

Juntos, esses setores representavam 39% do total há seis anos, enquanto Agrícola (13%) e Outros (48%) absorviam 61% do volume de vendas de máquinas no Brasil.

Neste ano, Construção (42%) e Rental (23%) saltaram para 65% na somatória, em um crescimento progressivo ano a ano.

“Se tirar a média dá 63%, o que significa que a partir de 2022 esse mercado está praticamente estável”, ele analisa.

Em relação à percepção dos mercados que estão liderando o crescimento de vendas, as construtoras, prestadoras de serviços, locadoras e dealers são unânimes em apontar como mais relevantes os segmentos de Rental, Construção Pesada e Agrícola & Florestal, seguidos por Mineração & Agregados, Construção Leve, Saneamento Básico e Governo (nas três esferas).

Dentre os menos relevantes para o setor, a sondagem aponta Energia, Óleo & Gás e Indústria Geral.

“A locação é considerada pelo grupo com um dos mercados que estão liderando o crescimento de vendas de serviços na construção, sendo que é um mercado ainda em transformação, mantendo-se em desenvolvimento”, argumenta Miranda.

“No passado, havia principalmente pequenas e médias empresas locais e regionais, mas hoje são grandes players com cobertura nacional.”

Segundo setor destacado pela sondagem, a Construção Pesada é focada principalmente em grandes construções, incluindo barragens, rodovias, ferrovias, portos etc.

“Nessa área, há um investimento muito pesado em termos de governo”, sugere o coordenador.

*Relativo ao 1º semestre. Fonte: 17 Dealers participantes do Estudo Sobratema

do Mercado Brasileiro de Equipamentos para Construção (representatividade

de aproximadamente 51% do mercado nacional de Linha Amarela)

Outros inclui indústria, comércio, mineração, público, energia,

petróleo & gás etc. Referência: junho de 2024

“Em São Paulo, por exemplo, o governo está terminando o trecho Norte do Rodoanel e, para 2025, vai investir 3,4 bilhões em obras que devem gerar mais de 10 mil empregos.”

Ainda em Construção Pesada, deve-se considerar o impacto da recuperação do Rio Grande do Sul. A concessionária CCR, por exemplo, anunciou R$ 250 milhões para recuperar rodovias até o 2º semestre de 2025.

Em seguida, o setor Agrícola & Florestal – que vem se destacando nos levantamentos recentes como 1º ou 2º principal setor mais demandante de máquinas – caiu para terceiro na nova sondagem.

De maneira relevadora, a Abimaq (Associação Brasileira da Indústria de Máquinas e Equipamentos) prevê queda de 10% nas vendas de soluções como tratores, colheitadeiras e pulverizadores para 2024.

“Obviamente, houve um impacto [da tragédia] no Rio Grande do Sul e problemas climáticos”, acrescenta o especialista.

A Mineração também segue entre os principais segmentos consumidores de máquinas, com um avanço relevante nos últimos anos.

Na primeira metade do ano, as exportações desse mercado cresceram 6%, recebendo cada vez mais investimentos.

“A Vale, por exemplo, tem um projeto em Minas Gerais chamado Apollo, que busca sinal verde para um investimento bilionário de cerca de UIS$ 1,3 bilhão”, conta Miranda, citando informações da Bloomberg.

Listada na sequência, a Construção Leve vem sendo puxada pelo Novo PAC e pelo programa Minha Casa Minha Vida, além de forte alta nas vendas de apartamentos de médio e alto padrão.

“Para este ano, a CBIC (Câmara Brasileira da Indústria de Construção) está projetando crescimento de 2,3% do PIB no setor da construção civil”, informa o coordenador, citando ainda o segmento de Saneamento Básico (em que “a gente está patinando um pouquinho”).

“Se continuamos nessa toada, vamos levar 40 anos para atingir a meta do Marco Legal”, comenta.

As compras do Governo (federal, estadual e municipal) foi o 7º setor mais votado na sondagem.

“Há uma preocupação com o rombo fiscal, e o mercado está ansioso para ver se fica abaixo de 70% do PIB, com a despesa pública aumentando para R$ 660 bilhões”, pondera o consultor, complementando a análise setorial com os baixos investimentos em Energia.

“Para o país crescer, a gente precisa de energia, óleo & gás e indústria forte”, delineia Miranda.

“Precisamos de produtos industrializados para expandir o PIB.”

EXPECTATIVAS EM ALTA

Como já é tradicional, a sondagem também afere as expectativas dos participantes em relação à economia brasileira, ao setor de construção e às próprias empresas, comprando o 1º semestre de 2024 com o ano passado.

Para a Economia, 17% das empresas disseram-se “otimistas”, sendo que no ano passado 23% expressaram a mesma opinião, em uma redução de -6 p.p. no comparativo.

Em “neutro”, a sondagem do ano passado registrou 72% e, agora, 43% (queda de -29 p.p.), enquanto a expectativa “pessimista” foi apontada por 40% das empresas ouvidas, contra 5% em 2023 (diferença de +35 p.p.).

“Como o ‘neutro’ é proeminente, podemos dizer que o mercado ainda está cauteloso, ainda sem muita clareza do futuro”, interpreta. “De todo modo, a votação em ‘pessimista’ mostra uma preocupação muito grande com a economia.”

.jpg)

Sondagem revela crescimento do otimismo em relação ao setor e às empresas

Para o Setor de Construção, as avaliações indicam que 52% das empresas estão “otimistas” no 1º semestre, ao passo que no ano passado eram 64%, em uma redução de -12 p.p.

Já o “neutro” cresceu de 27% do ano passado para 42% (+15 p.p.), com o “pessimista” indicando quase empate técnico, de 9% para 6% (-3 p.p.).

Para 2025, 63% das respostas indicam “otimismo” com o setor, 34% “neutros” e 3% “pessimistas”. No ano passado, 54% se diziam “otimistas”, 34% “neutros” e 12% “pessimistas”.

“O grupo se mostra bastante confiante no setor para o próximo ano”, diz o analista.

Em relação às Empresas, 72% disseram que estão “otimistas”, enquanto no ano passado foram 63%, indicando um aumento de +9 p.p. na percepção positiva.

Enquanto o “neutro” caiu de 32% para 25% (-7 p.p.), a opinião “pessimista” novamente registrou quase um empate técnico, com -2 p.p. (de 5% para 3%).

“O mercado está claramente mais otimista em relação à Construção e, principalmente, às próprias Empresas”, aponta Miranda.

Sobre a situação do mercado no curto (2024), médio (2025) e longo prazo (2026), a visão dos entrevistados evidencia uma percepção geral de crescimento, ainda que moderado.

No curto prazo, 57% das empresas ouvidas na sondagem disseram que o mercado deve “crescer pouco” (54%) ou “crescer muito” (3%), 40% se dizem “neutras” e 3% veem um mercado “diminuindo”.

Para 2025, a expetativa de “crescimento” sobe para 69% (ou +12 p.p., sendo 63% “crescendo pouco” e 6%, “crescendo muito”) dos entrevistados, com 25% “neutros” (-15 p.p.) e 6% prevendo “diminuição” do mercado (+3 p.p.).

Já para 2026, a projeção de crescimento do mercado recua para 63% (-6 p.p.), com 54% prevendo “crescer pouco” e 9%, “crescer muito”.

Por sua vez, “neutros” avançam para 28% (+3 p.p.) e “diminuindo” para 9% (+3 p.p.) no longo prazo, segundo a sondagem.

“O otimismo cresce conforme os anos vão passando”, resume o coordenador. “Há uma expectativa muito grande em relação aos próximos dois anos.”

Em parte, isso se deve às expectativas em relação ao Novo PAC (R$ 1,7 trilhão previstos entre 2023 e 2026), investimentos em projetos como MCMV, obras de mobilidade urbana, PPPs e outras, além da reconstrução do Rio Grande do Sul, podendo levar a um boom de equipamentos.

“No Rio Grande do Sul, há uma linha especial do BNDES já implementada e, ainda, a redução de impostos na compra de máquinas e equipamentos”, observa Miranda, apontando ainda o avanço do rental, agribusiness e mineração como fatores positivos para a renovação de frotas.

“Em mineração, por exemplo, podemos nos transformar em um dos cinco maiores produtores de terras raras”, acentua.

Crescimento da Construção Leve puxa o mercado

de equipamentos como Caminhões-Betoneira

Como pontos de atenção, além dos aspectos já destacados, ele cita ainda o aumento do nível de estoque nas fábricas e distribuidoras, possível congelamento de obras públicas (com cortes potenciais de R$ 25 bilhões no orçamento de obras públicas em 2025), riscos fiscais, entrada de importados (especialmente chineses) e lenta recuperação da economia mundial.

Nesse quadro, 35% dos dealers disseram que o volume de vendas deve crescer 10% no ano, 29% prevendo avanço de 20% e 6%, de 80% no ano completo.

Já 24% acreditam que não haverá crescimento no ano, enquanto 6% apontam a possibilidade de retração na demanda (média de -14%).

“Em 2022, 95% dos entrevistados disseram que o mercado iria crescer, sendo que tivemos recorde de faturamento e embarque de máquinas naquele ano”, destaca.

“No ano passado, o cenário mudou, com 30% das respostas apontando crescimento, mas 70% disseram que não iriam crescer (24% dos entrevistados) ou mesmo retrair (46%).”

BALANÇO DE VENDAS

Por falar em volume de vendas, a sondagem traz os números parciais de mercado a partir das informações do grupo de análise.

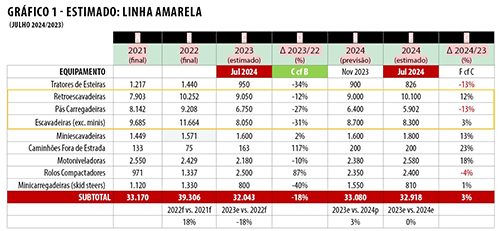

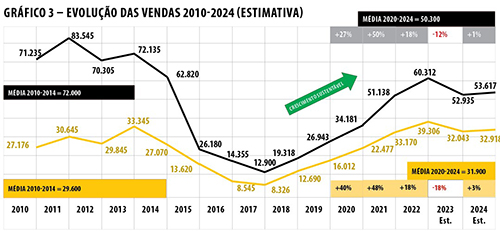

Lembrando que, entre 2022 e 2023, o volume de embarque de máquinas na Linha Amarela caiu -18% no país (de 39.306 para 32.043 unidades, conforme mostra a estimativa do Gráfico 1).

Empresas participantes do Estudo Sobratema do Mercado Brasileiro de

Equipamentos para Construção, com dados da ABIMAQ, ANFIR e ANFAVEA

Elaboração: Sobratema

Com base no fechamento parcial, a previsão para o ano é de +3% de aumento em relação ao volume estimado do ano passado, chegando a 33.080 unidades.

Já a estimativa para 2024 é de estabilidade (0%), com 32.918 máquinas na mesma comparação.

“A previsão é uma análise feita no ano anterior, basicamente um palpite, pois a gente trabalha com vários cenários de incertezas”, explica o coordenador.

“Já no estimado temos efeitos físicos do que já foi realizado, então fica muito mais coerente.”

Por linha de equipamentos, chama a atenção o desempenho de produtos como Tratores de Esteira (826 unidades estimadas), cuja demanda pode retrair -13%, o que também pode ocorrer com pás carregadeiras (5.902 unidades), com o mesmo percentual de retração, conforme os números da sondagem.

Outra família que tende a retrair nas vendas é a de Rolos Compactadores, com estimativa de -4% (2.400 unidades).

Por sua vez, a família de Retroescavadeiras tem uma estimativa de crescimento de +12% (10.100 unidades), enquanto Escavadeiras apontam avanço de +3% (8.300 unidades), além de Motoniveladoras com +18% (2.580 unidades), Caminhões Fora de Estrada com +23% (200 unidades), Miniescavadeiras com +13% (1.800 unidades) e Minicarregadeiras com +1% (810 unidades).

“Desde 2021, Retroescavadeiras, Pás carregadeiras e Escavadeiras são os best sellers no país, os mais relevantes para o mercado em termos de volume”, observa o pesquisador, destacando que o desempenho dessas linhas segue uma lógica consistente.

“Há três anos, elas representavam 78% das vendas, passando para 79% em 2022 e 74% no ano passado, exatamente igual ao estimado para 2024”, detalha.

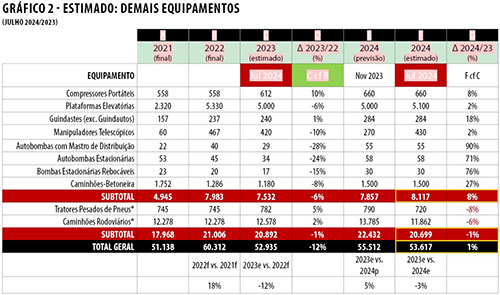

Em Demais Equipamentos (cf. Gráfico 2), o balanço mostra uma estimativa de crescimento de +8% (660 equipamentos) em Compressores Portáteis, +2% em Plataformas Elevatórias (5.100 unidades), +18% em Guindastes (284 unidades), +2% em Manipuladores Telescópicos (430 unidades), +90% em Autobombas com Mastro de Distribuição (55 unidades), +71% em Autobombas Estacionárias (58 unidades), +76% em Bombas Estacionárias Rebocáveis (30 unidades) e +27% em Caminhões-betoneira (1.500 unidades), somando 8.117 máquinas, ou +8 de crescimento no subtotal estimado do segmento.

*Caminhões Rodoviários e Tratores de Pneus são estimativas

de volume demandado na construção. Elaboração: Sobratema

Completando a lista, equipamentos de apoio demandados na construção podem ter desempenho negativo no ano, incluindo Tratores de Pneus (-8%, com 720 unidades) e Caminhões Rodoviários (-1%, com 11.862 unidades), contribuindo para um resultado estimado de -1% nas categorias, chegando a um subtotal de 20.699 unidades.

“Em Caminhões Rodoviários, segundo dados da Anfir (Associação Nacional Fabricantes de Implementos Rodoviários), o número de basculantes caiu 19% em 2024 vs. 2023”, alude o especialista.

Todavia, o cenário em Demais Equipamentos é “bastante interessante”, ele nota, acentuando o crescimento estimado de +8% para o ano, acima até mesmo de 2022 (quando chegou a 7.983 unidades).

“Nesses números, é visível o crescimento da Construção Leve, mostrando-se bastante coerentes com o que a gente vê atualmente no mercado, com um boom de máquinas para esse segmento no 1º semestre e expectativa para o 2º semestre também”, avalia Miranda.

“O programa Minha Casa Minha Vida está indo muito bem, com expectativa de crescimento também do mercado de construção.”

No Total Geral, somando-se Linha Amarela e Demais Equipamentos, a estimativa para 2024 chega a 53.617 produtos, ou +1% de avanço sobre o ano passado.

Visualizando a série histórica do mercado (cf. Gráfico 3), é possível notar o “crescimento sustentável” obtido nos últimos cinco anos no país.

“Tivemos dois ciclos virtuosos, primeiro de 2010 a 2014, com crescimento de PIB chinês e venda elevada de caminhões, puxada principalmente pela entrada do motor Euro 5”, rememora o coordenador, citando a média de 72 mil máquinas comercializadas no período, sendo 29 mil unidades somente na Linha Amarela, antes da depressão econômica vivida a partir de 2015.

A partir de 2019, inicia-se o segundo ciclo recente de crescimento, com uma média de quase 32 mil máquinas na Linha Amarela, superando a marca de 50 mil produtos no total de equipamentos.

*Linha Amarela + Demais Equipamentos + Caminhões Rodoviários; a partir de 2018 inclui Equipamentos de Concretagem; de 2019 a 2024 não inclui Gruas. Em unidades. Fonte: Empresas participantes do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção, com dados da ABIMAQ, ANFIR, ANFAVEA

“O interessante é que, tanto no ano passado, com uma queda de -18%, como agora em 2024, com estimativa de +3%, continuamos acima da média”, frisa Miranda.

“No Total de Equipamentos, a projeção é de uma média de 50.300 unidades, sendo que em 2024 devemos chegar a 53.617 máquinas.”

Para o coordenador, manter-se acima da média traz boas perspectivas para o setor, apontando tendências positivas para os próximos anos em um novo ciclo de crescimento.

“É normal termos ciclos menores como estamos vendo aqui, mas oxalá seja um ciclo virtuoso e que a gente consiga repetir isso também em 2025 e 2026”, conclui o coordenador do estudo.

EVENTO

Especialistas avaliam as perspectivas do setor

Com dados inéditos, evento da Sobratema

atualizou o cenário do mercado nacional de máquinas

Realizado no dia 25 de julho, o 16º Webinar Sobratema reuniu especialistas que repercutiram os resultados da sondagem do Estudo Sobratema, apontando perspectivas para a continuidade do ano.

Segundo o vice-presidente da Sobratema. Eurimilson Daniel, a expectativa do mercado no início do ano era muito elevada, mas não foi bem exatamente o que aconteceu, como mostrou a sondagem.

“Mas quando a gente olha o mercado até o final do ano, existe uma expectativa de recuperação no 2º semestre, até pela sazonalidade”, ponderou o executivo, que também é diretor da Escad Rental.

O vice-presidente comercial da Armac, Luciano Rocha, destacou que o 1º semestre foi “bastante positivo” para o setor de rental, com o pipeline de negócios mantendo-se em nível elevado.

“De fato, esperava-se um crescimento um pouco maior, principalmente pela questão de sazonalidade, mas ainda assim houve um grande avanço em relação ao mesmo período do ano passado”, destacou.

Compartilhando dados da Abimaq, a diretora de assuntos governamentais e corporativos da Câmara Setorial de Máquinas Rodoviárias da Associação Brasileira da Indústria de Máquinas e Equipamentos (CSMR/Abimaq), Andrea Zámolyi Park, reforçou que o semestre foi positivo para a indústria de máquinas, “até acima do que se esperava”, muito por conta dos resultados obtidos nas feiras M&T Expo e Agrishow.

“Mas o que a gente traça para o mercado é estabilidade em relação ao ano passado”, apontou.

Outra preocupação detectada na sondagem diz respeito à questão de crédito e taxa de juros, que afetam diretamente o setor.

“Os bancos subiram um pouco a régua, dificultando a aprovação, além das taxas de juros que estão um pouco mais elevadas”, observou Daniel.

Segundo Andréa Park, os bancos de fábrica procuram manter-se próximos dos clientes por meio de financiamento junto aos dealers.

“O banco da montadora acaba sendo um agente financeiro, pois a gente precisa operacionalizar o que existe no mercado”, disse ela, destacando ainda os financiamentos oferecidos pelo governo, como o Finame 4.0.

“O que se percebe também é o crescimento do consórcio para pequenos usuários, que geralmente é o operador da própria máquina”, acrescentou.

De acordo com Mario Miranda, coordenador do Estudo Sobratema, a garantia exigida no processo de obtenção de crédito também foi citada como dificuldade na sondagem.

“Para pequenas e médias empresas tem sido um entrave, seja em bancos de montadoras ou normais”, acentuou.

“Isso é sempre uma preocupação, pois às vezes se tem o contrato de um projeto e não se consegue o financiamento.”

Segundo ele, muitos empresários acabam partindo para a compra de máquinas com capital próprio, tirando recursos de futuros investimentos na própria empresa.

“É um desafio para o mercado, mas temos uma expectativa de que, até o final do ano, a Selic baixe para um dígito, embora o Banco Central fale em 10,5% até o final do ano”, comentou.

“Há preocupação também com a inflação, pois quanto mais baixa há maior possibilidade de redução da taxa e melhoria do capital intensivo, que se espera seja aplicado no setor.”

Para Rocha, o mercado de máquinas e equipamentos vem se estabilizando ao longo do tempo no país, mantendo-se atualmente na casa dos 32 ou 33 mil equipamentos/ano na Linha Amarela.

“Nosso mercado é cíclico, mas sempre há uma preocupação, uma vez que a utilização de equipamentos é de longo prazo e o capital fica imobilizado”, afirmou.

“O que a gente pode fazer é mitigar esse risco, garantindo a máxima utilização do equipamento, evitando desperdícios e mantendo-se próximo da aplicação do cliente.” (MJ)

16º WEBINAR SOBRATEMA

Confira a íntegra do evento abaixo.

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade