A segunda onda

Com participação de 64% nas vendas globais da Terex Corporation, a Genie quer voltar a crescer também no Brasil. E isso pode já estar a caminho. Segundo o gerente geral da marca para a América do Sul, Gustavo Faria, após uma queda de 50% nos projetos de infraestrutura, principalmente os financiados pelo BNDES, já é possível perceber um viés de crescimento neste segmento, com sinais de recuperação e estabilização da demanda, agora mais pulverizada. “O uso de plataformas vem se disseminando para outras operações fora da construção, que alavancou a primeira onda de crescimento”, diz ele. “Além disso, o país continua com uma defasagem gigante em infraestrutura, que ficou parada por muitos anos.”

Citando o Boletim de Mercado da Sobratema, ele observa que, entre 2016 e 2019, houve uma recuperação da produção industrial na Linha Amarela, com 54% de crescimento. Na importaç

Com participação de 64% nas vendas globais da Terex Corporation, a Genie quer voltar a crescer também no Brasil. E isso pode já estar a caminho. Segundo o gerente geral da marca para a América do Sul, Gustavo Faria, após uma queda de 50% nos projetos de infraestrutura, principalmente os financiados pelo BNDES, já é possível perceber um viés de crescimento neste segmento, com sinais de recuperação e estabilização da demanda, agora mais pulverizada. “O uso de plataformas vem se disseminando para outras operações fora da construção, que alavancou a primeira onda de crescimento”, diz ele. “Além disso, o país continua com uma defasagem gigante em infraestrutura, que ficou parada por muitos anos.”

Citando o Boletim de Mercado da Sobratema, ele observa que, entre 2016 e 2019, houve uma recuperação da produção industrial na Linha Amarela, com 54% de crescimento. Na importação de plataformas (o país ainda não produz essas máquinas localmente), o avanço chegou a exorbitantes 888% no período. “Claro que, em 2016, não entrou nada no país, o que explica esse número gigante”, pondera Faria, destacando que a América Latina respondeu por 2% das vendas mundiais da marca no primeiro trimestre de 2019.

Entre maio de 2018 e maio de 2019, a importação de plataformas continuou crescendo, registrando 75% de avanço, com a produção industrial avançando 8% e a Linha Amarela, 18%. Enquanto isso, os projetos de infraestrutura continuaram a cair, com mais de 9% de queda. “Percebe-se que, em termos de obras, realmente não avançamos nada, mas a indústria cresceu um pouco e a linha de PTA vem mantendo a tendência de crescimento desde lá detrás”, ele avalia. “Em números absolutos é um crescimento pequeno ainda, mas vem crescendo.”

TRANSFORMAÇÃO

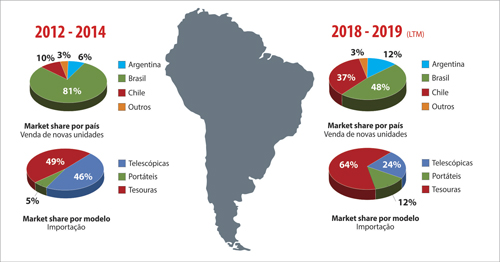

Se confirmada a tendência, o país pode voltar ao rol de mercados com grande potencial para as fabricantes do setor. Até 2008, ainda havia poucas máquinas no país, mas entre 2012 e 2014, segundo dados de importação da Receita Federal combinados a estudos da AEM (Association of Equipment Manufacturers), o Brasil – com a construção à frente – passou a dominar com folga o mercado sul-americano, com 81% das entradas anuais, seguido por Chile (10%) e Argentina (6%). “Nesse período, ocorreu a primeira grande fase de formação da frota nacional de PTA”, descreve o executivo. “Com a economia global em expansão e grande concentração em obras de infraestrutura, o mercado brasileiro importou quase 30 mil máquinas (incluindo PTAs e manipuladores telescópicos) em cinco anos, sendo que de 2009 para 2010 o aumento percentual foi de 450%, saltando de 750 máquinas para 3.960 unidades.”

Com maior capilaridade, segmento está menos dependente da construção, diz Faria

Em um movimento vertiginoso de crescimento, em 2013 o mercado brasileiro chegou a 8.707 unidades, levando o país a se tornar um dos maiores hot spots desta indústria em todo o mundo, sempre amparado pelo setor da construção. Em termos de frota, naquele momento 49% do volume de máquinas que entravam na América do Sul eram compostos por tesouras, 46% por telescópicas e 5% por portáteis manuais (sem motor ou bateria).

Nos últimos três anos, no entanto, as coisas mudaram. “Até então, a economia favorecia tudo, tanto na parte de exportação e commodities, além de o mundo estar vivendo um crescimento bastante interessante”, relembra Faria. “Daí chegou a ressaca, que está sendo dolorida demais. E o que levou a importação de máquinas para baixo foi o fato de não haver mais nenhuma obra de infraestrutura.”

Entre 2018 e 2019, o Brasil viu sua participação na demanda continental retrair para 48%, enquanto o Chile avançou para 38% e a Argentina, para 12%. Como resultado, as locadoras nacionais se viram em uma situação difícil, apelando até mesmo para a exportação de máquinas usadas – principalmente de grande porte –, pois a variação cambial abriu uma janela de oportunidade para isso. “A crise também trouxe a necessidade de ir atrás de outros mercados”, sublinha o gerente. “Com muita máquina sobrando, havia a necessidade de oferecê-las a outros nichos, que ainda estavam inexplorados, principalmente em logística, manutenção industrial e também comercial.”

Tanto é que, no desenho da frota sul-americana, as tesouras (principalmente as menores, de 19 e 26 pés) ampliaram a liderança com 64%, enquanto as telescópicas ficaram com 24% e as portáteis, com 12%, mostrando uma transformação no uso dos equipamentos. E essa mudança, explica Faria, também fez a taxa de utilização subir em tesouras (de 50% para 60%) e cair nas telescópicas elétricas e a diesel (de cerca de 70% para 60% e de 60% para 50%, respectivamente). “Já tivemos uma taxa de utilização maior, mas ainda na faixa de 60%, que é crítica, pois o ideal é levar a 70% para ter um valor razoável de locação”, destaca.

Crise provocou mudanças na distribuição de mercado e no perfil da frota

Todavia, pouco a pouco foi se criando uma maior capilaridade de mercado. “Obviamente, a máquina era oferecida pelo preço que o cliente podia pagar, fazendo com que o valor de locação caísse demais”, descreve Faria. “Mas isso também chamou a atenção de muita gente que, provavelmente, não pagaria um preço mais alto e começou a experimentar o equipamento.”

Passada essa fase, o preço de locação começou a subir (entre 2018 e 2019, segundo dados da Abrasfe – Associação Brasileira de Fôrmas, Escoramentos e Acesso, o preço de locação subiu em média 45%) e, ainda assim, o mercado expandido continuou demandando as plataformas. “Essa expansão vai continuar e, se enfrentarmos uma nova crise, o mercado já não vai sofrer tanto como sofreu agora, pois haverá um lastro maior de maturidade, com expansão de utilização das máquinas em outros mercados”, comenta o executivo. “Se não está usando aqui, as máquinas vão para o outro lado.”

PROJEÇÕES

Com o mercado absorvendo as máquinas de uma maneira mais elástica, as projeções da Genie são positivas para a segunda onda de formação de frota brasileira. Nesse sentido, a fabricante traça três cenários até 2023, sendo que a projeção ‘conservadora’ (com apenas a indústria absorvendo as máquinas) prevê uma demanda acima de 3 mil unidades, enquanto o cenário ‘moderado’ (indústria mais infraestrutura) pode elevar esse volume para mais de 5 mil unidades.

Já no cenário ‘ousado’ (de crescimento generalizado), o mercado pode superar a marca de 8 mil máquinas. “Em 2022-23, a frota pode ultrapassar as 40 mil máquinas. E pode até ser maior, dependendo da evolução das reformas, das privatizações e dos investimentos”, projeta Faria, considerando neste cálculo a entrada e a saída de máquinas depreciadas e vendidas, de cerca de 50% da frota atual de 30 mil máquinas. “Inclusive, esse maior avanço no descarte de máquinas também constitui um mercado interessante para reformas, sendo que algumas empresas já têm uma estratégia de saída de máquinas, e devem começar uma movimentação maior daqui para frente.”

Para fazer frente a essa segunda onda, o executivo avalia que é fundamental uma maior troca de informações com o mercado locador. “Assim, conseguimos planejar o fornecimento, o que tem sido muito difícil, pois não temos fábrica aqui e temos [de lidar com] lead time, o que às vezes pode levar a perder oportunidades se não houver um planejamento anterior”, afirma.

PADRONIZAÇÃO DE NORMAS IMPACTA EQUIPAMENTOS

Nos EUA, o conjunto ANSI A92.2 (do American National Standards Institute) entra em vigor em dezembro, atualizando as normas de design, utilização e treinamento com PTAs em direção às normas europeias, que são mais exigentes. As mudanças também impactam a nova NBR 16776, da ABNT (Associação Brasileira de Normas Técnica), publicada em 28 de agosto. Com isso, todas as máquinas novas devem atender no prazo de um ano às novas diretrizes, incluindo nesse rol os modelos de tesoura, telescópicas e manuais. Ficam de fora apenas as plataformas rebocáveis patoladas com lança em Z.

Segundo a International Powered Access Federation (IPAF), as mudanças afetarão fabricantes, dealers, proprietários e usuários de PTAs, notadamente em terminologia e definições, requisitos para proprietários e operadores, avaliações de risco, familiarização de equipamentos e formação de operadores, dentre outros.

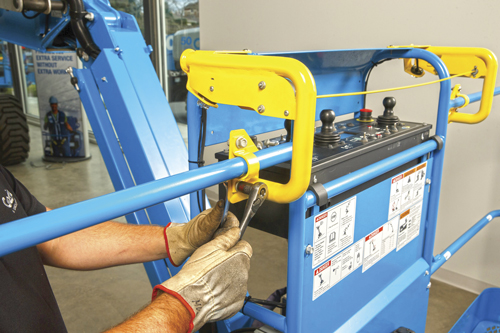

Fabricantes como a Genie já se antecipam às novas regulamentações para plataformas

“Há três mudanças que afetarão todas as máquinas da indústria, que dizem respeito a fatores como classificações de vento, ângulo do chassi e capacidade de carga em PTAs”, resume Chad Hislop, diretor de desenvolvimento de produto da Genie, que já se adaptou às novas regras com a nova família XC (Xtra Capacity) de equipamentos. “Assim, a responsabilidade passa do operador para a máquina e o fabricante.”

Em relação à capacidade, diz ele, a carga nominal deve ser indicada no equipamento e no manual de operação, que também exige obrigatoriedade de treinamento do operador. “Na Europa, além desses requisitos, prevê-se acionamento de alarme e luzes em caso de sobrecarga, com interrupção da operação”, acresce, destacando que, além da Europa, também China, Coreia do Sul e Austrália possuem padrões próprios, todos baseados no padrão ISO. “Apesar de similares, cada uma tem seu próprio requisito de como as máquinas devem ser construídas e como devem operar”, ressalta.

No que se refere à inclinação, além de verificação da consistência do terreno devem ser feitos testes de estabilidade com sensor de ângulo, utilizando-se alarmes e luzes de alerta quando se ultrapassar o limite da máquina. De novo, o padrão ISO vai além ao exigir ainda que as funções de elevação e acionamento sejam interrompidas quando o sensor indicar inclinação acima do permitido. “Quanto ao vento, passa a ser obrigatória a realização de cálculos de estabilidade como fator de segurança”, completa o diretor. “Mas quando você olha para o padrão ISO isso muda, pois também são exigidas fórmulas muito específicas de carga de vento nos cálculos de estabilidade.”

Saiba mais:

Genie: www.genielift.com/pt

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade