Os impactos do Euro 6

Publicada pelo Conama em novembro de 2018, a Resolução nº 490 regulamentou a 8ª fase do Programa de Controle da Poluição do Ar por Veículos Automotores (Proconve-8). Com a função de estabelecer novos limites para as liberações de poluentes por veículos comerciais com motor a diesel, a lei – conhecida como Euro 6 – passou a valer no início de 2022 para novas homologações.

Em janeiro de 2023, passou a valer para todos os modelos produzidos pela indústria.

A mudança aumentou entre 14% e 20% o preço dos caminhões comercializados no Brasil, tendo impacto direto sobre as vendas no 1º semestre.

“A situação realmente foi muito debatida internamente e, quando começamos a planejar o ano de 2023, já imaginávamos uma queda”, comenta Clóvis Lopes, gerente comercial da Volvo, acrescentando que o mercado chegou a 98 mil caminhões (acima de 16 t) em 2022, mas a previsão par

Publicada pelo Conama em novembro de 2018, a Resolução nº 490 regulamentou a 8ª fase do Programa de Controle da Poluição do Ar por Veículos Automotores (Proconve-8). Com a função de estabelecer novos limites para as liberações de poluentes por veículos comerciais com motor a diesel, a lei – conhecida como Euro 6 – passou a valer no início de 2022 para novas homologações.

Em janeiro de 2023, passou a valer para todos os modelos produzidos pela indústria.

A mudança aumentou entre 14% e 20% o preço dos caminhões comercializados no Brasil, tendo impacto direto sobre as vendas no 1º semestre.

“A situação realmente foi muito debatida internamente e, quando começamos a planejar o ano de 2023, já imaginávamos uma queda”, comenta Clóvis Lopes, gerente comercial da Volvo, acrescentando que o mercado chegou a 98 mil caminhões (acima de 16 t) em 2022, mas a previsão para este ano é de redução para cerca de 75 mil unidades. “Vimos uma diminuição significativa, mas já tínhamos essa percepção”, complementa.

A queda nas vendas durante a primeira metade do ano também já era esperada por Wilson Ragusa, gerente de vendas da Volkswagen Caminhões. “Como ocorre em toda adaptação às novas exigências legais, o mercado vivenciou uma redução nos emplacamentos no 1º semestre”, revela o profissional, que se diz confiante de um desempenho melhor nos próximos meses.

“Estamos em um momento de transição e, ainda assim, conquistamos 10 mil unidades”, ressalta.

Apesar de responsáveis pelo aumento nos preços dos caminhões, as novas tecnologias para reduzir as emissões de gases poluentes também têm potencial de gerar ganhos financeiros. Segundo Alex Nucci, diretor de vendas para soluções de transporte da Scania, os veículos que atendem aos requisitos do Euro 6 são até 9% mais econômicos em relação à geração anterior.

“Ou seja, a elevação de custo é atenuada pelo menor consumo do motor”, diz.

FATORES

Além da entrada em vigor do Euro 6, outros fatores tiveram influência sobre o desempenho de vendas durante os seis primeiros meses de 2023. Para Roberto Leoncini, vice-presidente de vendas e marketing da Mercedes-Benz, alta de juros, incertezas econômicas e dificuldades para obtenção de crédito incluem-se nesse rol.

No que tange aos juros, a taxa Selic (agora a 13,25%) é preponderante para o encarecimento das parcelas de financiamentos. Entretanto, a expectativa é de maior redução no futuro próximo.

“Se olharmos como a inflação manteve-se dentro de níveis mais aceitáveis nos últimos meses, temos uma conjuntura econômica para que, de fato, haja queda na taxa de juros no 2º semestre”, avalia Nucci, concordando que um conjunto de situações foi responsável pelos números registrados até o final de junho.

Entre esses fatores, ele também cita a dificuldade de crédito, seguida pela taxa de juros. “Somados ao cenário político instável e ao preço da tecnologia, isso fez com que o empresariado tirasse um pouco o pé do acelerador”, comenta.

Redução nos emplacamentos no 1º semestre já era esperada pela indústria

ambém merece destaque o nível de estoques das montadoras, que ainda contavam com veículos Euro 5 no início do ano. Na Scania, por exemplo, até o começo de abril a maioria dos emplacamentos foi de caminhões Euro 5 – tendência que acabou se invertendo logo depois. “Em janeiro, emplacávamos 80% de Euro 5, mas depois mudamos para 20% diz Nucci. “Isso significa que não há mais disponibilidade de Euro 5 e que as forças de venda agora focam no Euro 6.”

No entanto, essa não foi a realidade para todas as montadoras. “Os caminhões Euro 5 que produzimos foram entregues até dezembro”, conta Lopes. “Em 2023, não faturamos nenhum veículo desse tipo.”

Em seu plano de negócios, ainda em 2020, a DAF já havia antecipado a adaptação de seus caminhões. E, no final de 2022, a montadora já contava com veículos Euro 6 prontos para comercialização.

“Ao mesmo tempo, reduzimos o estoque de Euro 5 para chegarmos em 2023 como a 1ª marca a vender modelos Euro 6 no Brasil”, garante Luis Gambim, diretor comercial da DAF Brasil, cujas vendas avançaram 18,2% no 1º semestre em comparação ao mesmo período do ano passado (produzindo cerca de 30 mil unidades).

“Essa estratégia nos posicionou entre os primeiros do mercado de emplacamentos Euro 6 no 1º quadrimestre”, explica Gambim. “Enquanto o mercado registrou queda de 6%, a DAF obteve um ótimo crescimento de vendas.”

ESTRATÉGIAS

Para lidar com o momento desafiador, as montadoras adotaram estratégias variadas com o objetivo de facilitar a aquisição de caminhões. “No 1º quadrimestre do ano, os bancos privados atuaram de maneira mais restritiva ao crédito e taxas de juros, enquanto os bancos de montadoras conseguiram oferecer melhores condições”, compara Gambim.

Para montadoras, elevação de custo é atenuada por menor consumo do motor Euro 6

No caso da DAF, por exemplo, a Paccar Financial atua diretamente com os clientes da montadora. “Há três meses o banco trabalha com uma taxa de juros de 1,17%, inferior ao percentual praticado pelas instituições privadas”, afirma o diretor.

A Volkswagen também conta com banco próprio, que busca oferecer taxas mais atrativas ao mercado. “Atuamos para que, de certa maneira, os clientes possam aproveitar taxas mais atrativas e não posterguem seus planos de investimentos”, comenta o gerente Ragusa.

E a Mercedes-Benz segue na mesma direção. “Recentemente, lançamos uma campanha para financiamento de caminhões com prazo de até 72 meses”, explica Leoncini, lembrando que a empresa oferece opções de Finame e planos de consórcio.

Além de banco próprio, a Scania também conta com administradora de consórcios. Normalmente, o Scania Banco representa 50% das vendas da montadora no Brasil. No entanto, em 2023 o percentual já está entre 65% e 70%. “Criamos um cenário em que o papel do nosso braço financeiro é entender – junto ao nosso time de vendas – a real necessidade do cliente para que consiga adquirir seu veículo”, pontua Nucci. “Se há restrição de crédito por parte do mercado, o banco atua para suprir essa deficiência.”

Para tentar oferecer as melhores taxas, o banco Volvo trabalha diretamente com os clientes da montadora, que também conta com o apoio da VFS (leia entrevista nesta edição). “Em junho, criamos uma campanha para a linha VM (na faixa de 16 t a 45 t) e temos ações para o segmento da linha pesada”, comenta Lopes. “Dentro dessa estrutura de custos, a Volvo negocia taxas com subsídios para que a parcela caiba no bolso do cliente.”

DESEMPENHO

Em relação às vendas de caminhões, o setor do agronegócio continua ocupando o topo da lista de maiores compradores. Na Volvo, o percentual de caminhões vendidos para o agro chega a 60%, enquanto na Scania o volume gira em torno de 45%. “Na Mercedes-Benz, os setores de construção e mineração respondem atualmente por cerca de 15% do mercado total, enquanto os setores de agro e florestal alcançam aproximadamente 30%”, informa Leoncini.

Além do aumento, juros altos e restrição de crédito impactaram o setor no 1º semestre

Outro segmento que cada vez mais tem se destacado nas compras de caminhões é a locação. A alta dessa modalidade tem sido de tal monta que diferentes montadoras já oferecem serviço próprio. “O mercado brasileiro segue em evolução”, afirma Lopes. “Quando comparamos com outros mercados mais consolidados, como Estados Unidos e Europa, percebemos que existe um grande espaço de crescimento no Brasil.”

Em junho, o Ministério do Desenvolvimento, Indústria, Comércio e Serviços publicou a MP 1175, que concede descontos para compra de carros, ônibus e caminhões novos. Especificamente para caminhões, foram incluídos no programa veículos semileves, leves, médios, semipesados e pesados – com diferentes níveis de desconto. Na opinião do presidente da Anfavea, Márcio de Lima Leite, “o programa tem um lado ambiental e de segurança viária muito forte, por ser capaz de promover a renovação de frota de caminhões e ônibus de forma direta”. No total, foram previstos R$ 1 bilhão para compra de veículos pesados, sendo R$ 700 milhões para caminhões.

Outra decisão governamental que impacta diretamente o mercado de caminhões é a reoneração do diesel. O Ministério da Fazenda informou que a partir de setembro os impostos voltarão de maneira gradativa. Dos R$ 0,35 em impostos federais que o combustível ficou isento durante a pandemia, R$ 0,11 serão recompostos ainda em 2023. O restante deve voltar a ser cobrado apenas em janeiro de 2024. Cálculos do Ministério da Fazenda apontam que essa mudança deve gerar R$ 2 bilhões para os cofres públicos, valor superior ao subsídio que será oferecido para a renovação da frota nacional.

A antecipação da reoneração do diesel para baratear carros e caminhões, conforme planejado pelo governo, divide a opinião das montadoras. Para Leoncini, toda ajuda é bem-vinda neste momento. “Porém, precisamos do retorno do crescimento econômico sustentável, o que fará a demanda por caminhões aumentar, já que está muito ligada à atividade econômica”, opina o especialista.

Essa linha de pensamento é semelhante à de Ragusa, para quem todo direcionamento do governo federalpara impulsionar a renovação de frota é válido. “Não somente no campo econômico, mas em aspectos de segurança do parque circulante e, principalmente, nas questões ambientais”, avalia. “O valor destinado poderá contribuir na renovação da frota, desde que possibilite um fluxo de compra que se adapte à realidade de cada cliente. Mas o ideal é que esse tipo de incentivo seja perene, e não sazonal.”

Já Lopes indica que a queda de preço do combustível é um fator essencial no custo do cliente. “Dependendo de como está a operação, pode representar 40% do custo do frete”, diz. “Assim, esse tipo de situação é extremamente importante, pois tem potencial de gerar um ânimo extra para o mercado realizar as suas compras.”

Para ele, o incentivo acaba aliviando até mesmo a questão da taxa de juros e de outros componentes. “É o caso dos 20% de aumento que tivemos com o Euro 6, que pesam menos nessa situação”, prossegue Lopes.

Montadoras adotaram estratégias variadas para facilitar a aquisição de caminhões, com destaque para os bancos de fábrica

Na avaliação de Gambim, é preciso acreditar no compromisso de todos os setores da indústria brasileira e nos governos para fomentar a economia, gerar empregos e renda. “Medidas que fortaleçam o poder de compra da população, o acesso ao crédito e a redução do Custo Brasil sempre serão vistas com bons olhos, já que podem gerar importantes oportunidades de crescimento sustentável e uma agenda positiva de negócios”, opina.

Por outro lado, Nucci avalia que essa política não deve afetar tanto o mercado, pois existem variações acentuadas no setor do diesel, incluindo o preço do barril de petróleo. “Se a iniciativa não for perene, o impacto é momentâneo”, considera.

Para ele, a MP de renovação de frota tem chances mais palpáveis de ajudar nas vendas.

“Um caminhão com mais de 20 anos pode ser usado como moeda na aquisição de um veículo novo, reduzindo a média de idade da frota”, comenta Nucci, destacando que a iniciativa pode ser benéfica para vários perfis de clientes, como frotistas, transportadores e proprietários de caminhões de pequeno porte. “Acredito que isso seja algo mais positivo, principalmente se estendido ao longo de meses”, ele comenta.

TECNOLOGIA

Caminhão automatizadoda Iveco realiza testes na Alemanha

Desenvolvido em parceria com a Plus, o caminhão S-Way começou a circular em vias públicas e operações comerciais na Alemanha. Equipado com o sistema PlusDrive, uma solução avançada de assistência ao condutor com base em plataforma aberta de autonomia, o veículo atualmente passa por testes que incluem avaliações em circuito fechado, validação de dados sobre vias públicas e treinamento para pilotos de teste sobre recursos de segurança.

Caminhão S-Way é equipado com solução de assistência ao condutor desenvolvido pela Plus

Com segurança funcional avaliada pela TÜV SÜD, a coleta de dados durante essa fase visa preparar o caminhão automatizado com condutor para futura produção.

“A nova geração de tecnologias avançadas de segurança preditiva gerada por inteligência artificial ajudará a reduzir acidentes, melhorar a economia de combustível e aumentar a permanência de condutores”, afirma Marco Liccardo, diretor de tecnologia e soluções digitais do Iveco Group.

Nos próximos meses, os testes serão expandidos para Áustria, França, Itália e Suíça, permitindo coletar dados concretos sobre diversas rodovias e condições de direção na região.

“Algumas das maiores frotas no mundo já usam o PlusDrive para frete comercial”, comenta Shawn Kerrigan, siretor operacional da Plus. “Quanto antes pudermos disponibilizar este produto comercial para mais frotas, maior será o nosso diferencial.”

LANÇAMENTO

Novo caminhão a gás da Scania entrega 900 km de autonomia

Com motor de 410 cv, modelo X-gas acomoda 16 cilindros de gás nas laterais da longarina

A montadora apresenta ao mercado o novo modelo Scania X-gas, anunciado como o primeiro caminhão a gás natural veicular e/ou biometano do Brasil com autonomia de 900 km. Com chassi rígido, o modelo G 410 8x2 traz motor de 410 cv de potência e desenvolve torque de 2.000 Nm.

A distância entre-eixos é de 6.950 mm, o que permite acomodar 16 cilindros de gás nas laterais da longarina, oito de cada lado (com capacidades de 118 l e 95 l), perfazendo um volume total de 406 m3 de gás.

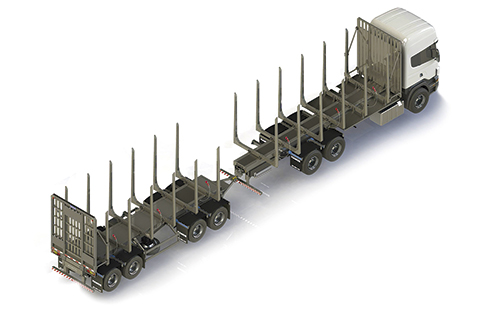

A composição pode carregar até 30 pallets, com implementos do tipo “Romeu e Julieta” (caminhão trucado 6x2 mais reboque) – com capacidade de até 56 t – ou na configuração de rodas 8x2, com 29 t de peso bruto total combinado (PBTC).

“O Scania X-gas é um projeto que pretende mudar o perfil do transporte mais sustentável no país”, afirma Marcelo Gallao, diretor de desenvolvimento de novos negócios da Scania, informando que o modelo começa a ser vendido a partir do último trimestre do ano.

IMPLEMENTOS

Vendas de implementos rodoviários caem 2,7% no 1º semestre

A indústria de implementos rodoviários fechou o 1º semestre com queda de 2,77% no volume de entregas. Na avaliação da Associação Nacional dos Fabricantes de Implementos Rodoviários (Anfir), os juros altos e a inadimplência são os principais responsáveis pelos números.

Segundo números divulgados pela entidade, entre janeiro e junho foram licenciadas 73 mil unidades, contra 75 mil no mesmo período de 2022. No caso do segmento de pesados, composto por reboques e semirreboques, as entregas cresceram 4,63%. Com forte influência do agronegócio, além da mineração e infraestrutura, foram emplacados 42,1 mil implementos.

Já o segmento de leves (carrocerias sobre chassis) registrou queda de 11,3% e levou ao resultado negativo no acumulado do semestre.

Vendas de implementos rodoviários caíram 11,3% no 1º semestre, com 30,9 mil produtos entregues no período

Com maior influência da distribuição de cargas em centros urbanos, o segmento entregou 30,9 mil implementos até o final do semestre, contra 34,8 mil há um ano. “Os negócios que suportam o segmento pesado, como agronegócio e construção civil, seguem em alta e estamos atendendo a demanda”, diz José Carlos Spricigo, presidente da Anfir.

No início do ano, a estimativa da entidade era de entregar 140 mil implementos no ano, número que foi revisado para 135 mil produtos até dezembro, o que representa queda de 12,7% em relação a 2022.

“O ritmo dos negócios não é uniforme e o mercado atravessa dificuldades para obtenção de crédito”, explica o executivo. “As dificuldades existem, mas não são insuperáveis e já surgem visões positivas no mercado financeiro.”

Saiba mais:

Anfavea: https://anfavea.com.br

Anfir: https://anfir.org.br

Iveco: www.iveco.com/brasil

DAF Caminhões: www.dafcaminhoes.com.br

Librelato: www.librelato.com.br

Mercedes-Benz: www.mercedes-benz-trucks.com.br

Scania: www.scania.com.br

Volkswagen Caminhões: www.caminhoesvolkswagen.com.br

Volvo: www.volvotrucks.com.br

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade