Resiliência na pandemia

Por Mario Miranda*

Surpreendentemente acima das expectativas, dadas as circunstâncias. Assim é possível definir o comportamento do mercado de máquinas de construção em 2020. “Um crescimento além das expectativas, considerando-se o ano conturbado, devido à epidemia global do novo coronavírus, que afetou a economia mundial”, resumiu um participante deste Estudo, que chega à sua 14ª edição.

Em geral, a percepção do mercado é de forte otimismo, vivenciando a inexorável ‘lei da oferta e procura’ na movimentação de equipamentos no Brasil em 2020. Superaquecido, principalmente no 2º semestre, o mercado foi inclusive impactado pela falta de equipamentos para pronta-entrega, com prazos mais longos de entrega e aumento substancial de preços. Dentre os mercados mais mencionados pelas Construtoras, Locadoras e Dealers – que compõem o universo da presente sondagem &ndash

Por Mario Miranda*

Surpreendentemente acima das expectativas, dadas as circunstâncias. Assim é possível definir o comportamento do mercado de máquinas de construção em 2020. “Um crescimento além das expectativas, considerando-se o ano conturbado, devido à epidemia global do novo coronavírus, que afetou a economia mundial”, resumiu um participante deste Estudo, que chega à sua 14ª edição.

Em geral, a percepção do mercado é de forte otimismo, vivenciando a inexorável ‘lei da oferta e procura’ na movimentação de equipamentos no Brasil em 2020. Superaquecido, principalmente no 2º semestre, o mercado foi inclusive impactado pela falta de equipamentos para pronta-entrega, com prazos mais longos de entrega e aumento substancial de preços. Dentre os mercados mais mencionados pelas Construtoras, Locadoras e Dealers – que compõem o universo da presente sondagem –, destacam-se os setores rodoviário, agrícola e de mineração, que obtiveram os maiores índices de crescimento em 2020.

Desse modo, a surpreendente reação do mercado de máquinas de construção diante da pandemia foi de um aumento significativo na confiança dos empresários. É fato que o mercado sentiu a crise causada pelo novo coronavírus, mas as empresas souberam se adaptar ao cenário, implementando os procedimentos recomendados pelo Ministério da Saúde para enfrentar a covid-19, com muitas empresas aderindo aos mecanismos disponibilizados pelo governo.

Ou seja, um cenário que juntou crise sanitária com falta de equipamentos para pronta-entrega e aumentos de preços. Mas nada disso foi suficiente para diminuir o otimismo com que o setor encara os resultados de 2020, assim como as projeções para os próximos anos.

Como destaca uma pesquisa realizada pela Fundação Getulio Vargas (FGV) sobre a trajetória heterogênea de recuperação entre os setores, dois pontos chamaram a atenção em setembro: a indústria apontando nova alta (com maior utilização da capacidade instalada e reduzido nível de estoques) e o comércio apresentando acomodação (provavelmente devido à redução do valor pago pelo auxílio emergencial).

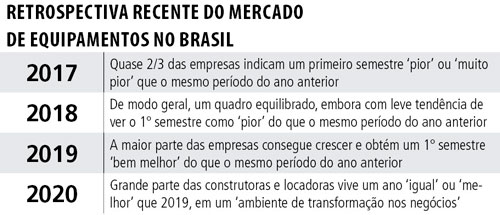

Se retrocedermos a 2018, veremos que o mercado estava se descolando da crise e já nutria expectativas de crescimento, o que acabou acontecendo em 2019, quando o mercado sinalizou uma retomada mais forte. Tal tendência permanece neste ano, com um nível de crescimento bastante expressivo.

NEGÓCIOS

Tanto em 2019 como em 2020, o setor começou o ano otimista em relação à recuperação econômica. A ideia básica era deixar para trás a recessão que atingiu diversos setores, incluindo a construção. Mas a imprevisível chegada da pandemia, no início deste ano, gerou compreensível receio nas construtoras e locadoras, principalmente no que se refere ao possível cancelamento de obras, como também à paralisação de obras já iniciadas e mesmo a cortes dos investimentos em infraestrutura.

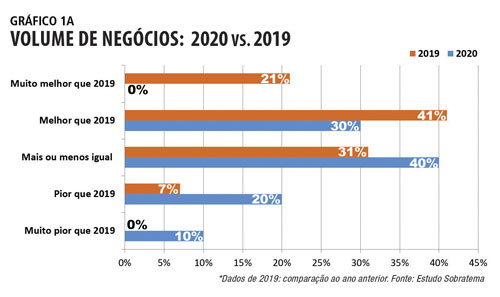

Contrariamente, a maior parte das empresas do mercado de construção conseguiu crescer, em volume de negócios, na comparação com o ano passado, deflagrando um ambiente de transformação, conforme registra o Gráfico 1A. Isso ocorreu mesmo com uma expectativa inicial de impactos profundos nos negócios, por conta do avanço do coronavírus e da implementação de várias medidas de isolamento social para conter a pandemia.

A leitura do Gráfico 1A evidencia que, mesmo dentro desse contexto desafiador, o resultado alcançado no ano foi amplamente positivo, pois 70% das empresas do segmento indicaram que o volume de negócio foi ‘igual ou melhor’ que 2019. É perceptível um movimento claro de aumento do volume de negócios no país, em contraste com o sentimento do início do ano, quando havia um receio quanto à recuperação do setor e 60% das empresas entrevistadas esperavam um ano ‘igual’ ou ‘pior’ em 2020 em relação a 2019.

Setores agrícola, rodoviário e de mineração obtiveram os maiores índices de crescimento em 2020

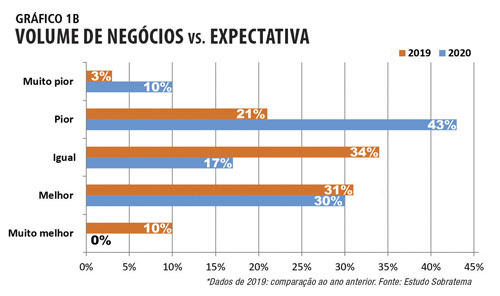

Para 30% das empresas sondadas neste Estudo, as expectativas de volume de negócios são melhores que em 2019 (cf. Gráfico 1B), em um resultado que empata tecnicamente com a sondagem de 2019, que mostrou que 31% das empresas esperavam que seus negócios fossem ‘melhores’ que o ano anterior. Ainda no Gráfico 1A, também é interessante observar um recuo nas expectativas positivas registradas na sondagem de 2019. No ano passado, o mercado estava ‘igual’, ‘melhor’ ou ‘muito melhor’ para 93% das empresas, enquanto somente 7% das empresas avaliavam que estava ‘pior’ que 2018. Na sondagem de 2020, o mercado está ‘igual’, ‘melhor’ ou ‘muito melhor’ para 70% das empresas, enquanto 30% avaliam que está ‘pior’ e ‘muito pior’ que 2019.

Para as empresas que registraram volume de negócios ‘igual’ ou ‘melhor’ que as expectativas (cf. Gráfico 1B), o aumento na demanda para equipamentos de construção ocorreu a partir do 2º semestre. O diretor de uma empresa de locação participante do Estudo declarou que estimava “um crescimento de 20% para o ano de 2020 na avaliação de budget”. “Os três trimestres caminharam bem e, mesmo em um momento de pandemia, após meados de março optamos por manter os investimentos devido às condições favoráveis de mercado”, destacou. “Acredito que, se não fosse a covid-19, poderíamos ter ampliado os investimentos, mas reafirmo que foi um acerto e uma vitória ter mantido os investimentos.”

FROTA

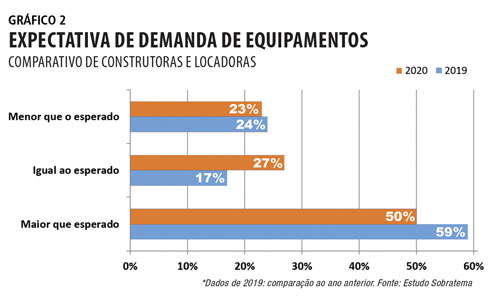

Conforme indicado no Gráfico 2, 77% das empresas participantes da sondagem realizada em 2020 disseram que a demanda de equipamentos foi ‘igual’ ou ‘maior’ que o esperado, comparativamente a 2019, o que confirma um bom crescimento na demanda de equipamentos de construção neste ano. Em 2019, esse percentual era de 76%, em uma diferença de 1 ponto percentual, mostrando uma expectativa positiva de crescimento para os negócios em 2020.

Na sondagem realizada no ano passado, 24% das empresas disseram que a demanda foi ‘menor’ que o esperado em comparação a 2018. Em 2020, o percentual foi de 23%, novamente com diferença de 1 ponto percentual, indicando mais uma vez uma boa expectativa para os negócios em 2020, expectativa pouco impactada pelo ‘novo ambiente de negócios’ – leia-se covid-19.

Na sondagem realizada em 2020, 27% das empresas responderam que mantiveram o ‘mesmo patamar’ de demanda esperada, enquanto em 2019 a sondagem mostrou um resultado de 17% nesse item. Da diferença de 9 pontos percentuais em ‘maior que o esperado’, a maioria migrou para ‘igual ao esperado’, demonstrando uma cautela maior das empresas de construção e locação na demanda de equipamentos.

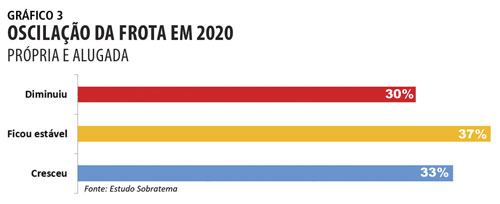

É preciso considerar ainda que está em curso no mundo todo uma mudança de cultura em relação à opção pelo rental, o que não poderia ser diferente no Brasil. Nesse contexto, foram analisadas as respostas das sondagens de 2019 e 2020 no que tange à frota total (própria e alugada), buscando aferir se o parque cresceu ou diminuiu nas empresas que responderam às sondagens.

Observa-se que o mercado de locação se tornou um dos ‘motores’ no mercado de equipamentos, sendo que a venda estimada atual para as empresas de rental é de aproximadamente 25% do total do mercado brasileiro em 2020. Dada a relevância desse mercado, a sondagem questionou as empresas de construção sobre a frota (própria e alugada), se cresceu ou diminuiu em 2020 (cf. Gráfico 3).

Das empresas participantes, 30% disseram que a frota ‘diminuiu’ desde janeiro de 2020, enquanto 70% afirmaram que a sua frota ‘ficou estável’ ou ‘cresceu’, o que demonstra um market share maior do rental no mercado de construção no ano de 2020, em comparação ao ano anterior, como mostra o Gráfico 3.

EFETIVOS

Mas o crescimento do mercado de equipamentos de construção em 2020, como veremos mais à frente, não ocorreu sem desafios e dificuldades. Afinal, as Construtoras, Dealers e Locadoras tiveram que, simultaneamente, adequar a mão de obra diante da demanda do mercado, enfrentar a pandemia da covid-19, preservar a saúde dos colaboradores, analisar alternativas e implementar boas práticas em responsabilidade social recomendadas pelo setor durante a crise.

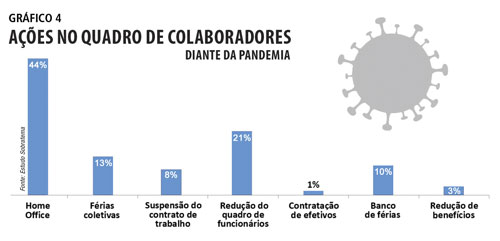

Nessa linha, algumas ações importantes (cf. Gráfico 4) foram tomadas por Construtoras, Locadoras e Dealers no que se refere ao quadro de colaboradores diante do cenário de pandemia, para gerirem melhor o seu negócio. Destaca-se que as empresas mais impactadas foram as de menor porte, uma vez que muitas delas não possuem capital suficiente para suportar meses consecutivos de queda nas receitas. Mais do que nunca, a criatividade tornou-se uma palavra de ordem para quem deseja manter o negócio no mercado.

De maneira surpreendente, ambiente de transformação gerou aumento no volume de negócios

Conforme mostra o Gráfico 4, apenas 1% das empresas contratou colaboradores durante o período da pandemia, aumentando o seu efetivo. A maioria das empresas participantes da sondagem (44%) optou por trabalho remoto das equipes, enquanto aproximadamente 21% das empresas reduziram o quadro de funcionários e 21% suspenderam contratos de trabalho e deram férias coletivas.

A sondagem, que envolveu 73 empresas, levantou ainda outras ações adotadas pelas empresas, como a manutenção do efetivo de colaboradores em atividade essencial no campo e nas obras, com redução de jornada de trabalho nos escritórios. Também foram citados acompanhamento e apoio aos colaboradores durante a fase de mudanças, afastamento de colaboradores do grupo de risco, implementação de exames preventivos e aplicação dos protocolos do Ministério da Saúde.

No setor de construção, como em todos os outros mercados, os efeitos da pandemia seguem pesando sobre o mercado de trabalho, indo além da saúde para impactar todas as áreas da vida em sociedade. E o cenário econômico é um dos mais afetados diante das recomendações de distanciamento social. Com a suspensão de grande parte das atividades comerciais e qualquer tipo de atividade que gere aglomerações, profissionais autônomos e empresas menores foram gravemente impactados.

“Mas a pandemia não paralisou obras”, declarou uma das empresas que participaram da sondagem em julho de 2020. Impactou em aumento de custos de alguns itens, como transporte, alimentação e alojamento, para atender aos protocolos sanitários. Também impactou fornecedores no atendimento de serviços, devido à restrição de deslocamentos. “Esperamos que a iniciativa privada e o governo acelerem as licitações de infraestrutura para aquecimento do setor”, disse uma empresa. “Esperamos um faturamento em 2020 próximo ao de 2019”, completou outra.

DEMANDA

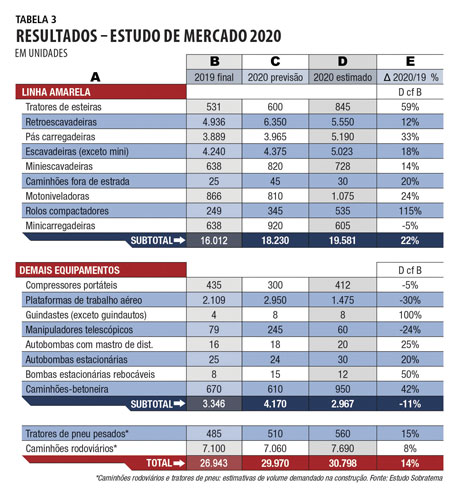

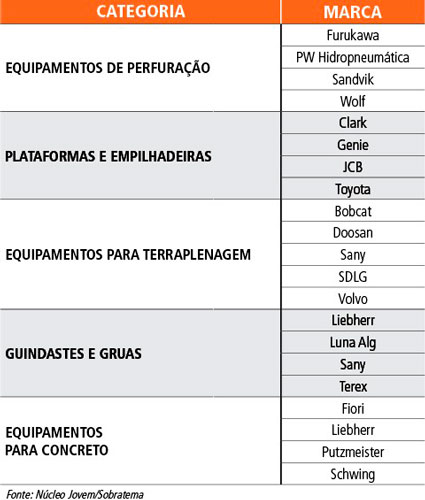

Conforme indica o Gráfico 2, 77% das construtoras e locadoras ouvidas em outubro de 2020 tiveram demanda ‘maior’ ou ‘igual’ às expectativas, com pequena diferença em relação a 2019, quando esse número foi de 76%. A demanda por equipamentos em 2020 foi traduzida em ‘crescimento de vendas’ de equipamentos, conforme mostra a Tabela 3, que traz o resultado geral do Estudo de Mercado 2020.

A informação mais relevante é o crescimento estimado de 22% no mercado da Linha Amarela neste ano, em comparação ao ano passado. No Total Geral, o crescimento na venda de equipamentos foi de 14%, impulsionado principalmente pelo crescimento na comercialização de Caminhões-Betoneira, Bombas Estacionárias Rebocáveis, Tratores de Pneus e Caminhões Rodoviários, soluções de extrema necessidade para o mercado de construção.

Também é importante comparar a diferença registrada na categoria de Escavadeiras, em que o total estimado para 2020 resultou em um número 18% maior que a previsão feita em outubro de 2019. Para a categoria de Pás Carregadeiras, o total estimado resultou em um número 33% maior que a previsão, enquanto na categoria de Retroescavadeiras o total estimado resultou em um número 12% maior. Por seu volume de vendas, essas três categorias de equipamentos são consideradas os ‘best sellers’ do mercado da construção, representando juntas em torno de 80% das vendas na Linha Amarela.

Na Tabela 3, a tênue diferença de 3% entre a previsão do mercado total de equipamentos em 2020 (Coluna C) – feita em outubro de 2019 – e a estimativa atual (Coluna D) demonstra o quanto os fabricantes acompanham de perto a evolução do mercado. Com base nesses dados sólidos, os fabricantes podem buscar oportunidades precisas de vendas e de crescimento de market share no mercado brasileiro.

Apesar do bom crescimento do mercado de equipamentos em 2020, o ano também apresentou situações adversas e impactos para algumas categorias, principalmente em linhas como Manipuladores Telescópicos e Plataformas de Trabalho Aéreo, produtos essencialmente importados que foram fortemente impactados por uma depreciação de aproximadamente 40% do real em relação ao dólar em 2020, resultando em vendas inferiores (-24% e -30%, respectivamente) em relação a 2019.

Na projeção, o estudo estima que o ano de 2020 deve se encerrar com vendas de mais de 30 mil equipamentos. Ressalte-se que, nas reuniões periódicas do Grupo de Trabalho, algumas empresas do setor destacaram que esse número poderia ter uma alavancagem ainda maior, não fosse o fato de não haver disponibilidade de máquinas de construção e caminhões para pronta-entrega (estima-se um prazo médio de 90 dias para entrega).

MERCADO

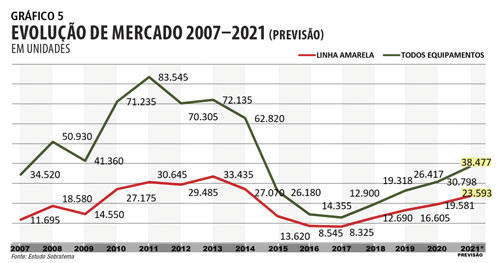

O Gráfico 5 mostra a evolução das vendas anuais no Brasil, desde a criação do Estudo Sobratema, em 2007. Nele, observa-se o comportamento do mercado nacional de equipamentos da Linha Amarela (em vermelho), que tem um histórico de vendas com pico em 2013, quando foram comercializadas mais de 33 mil unidades, em boa parte graças a compras feitas pelo governo federal.

No total de equipamentos (em verde), o pico veio dois anos antes da Linha Amarela, em 2011, graças ao desempenho ‘fora da curva’ de Caminhões Rodoviários, antecipando a introdução de controles mais rígidos sobre emissões, que ademais elevaria o preço dos produtos. Logo depois, viria uma crise sem precedentes, que levou o mercado a uma depressão profunda. Porém, o mercado iniciou uma recuperação em 2016. Na Linha Amarela, a recuperação do mercado tem se mostrado constante e sólida, em torno de ‘dois dígitos’ desde então.

Para 2020, de acordo com a previsão das empresas, o mercado da Linha Amarela pode chegar a um nível de aproximadamente 60% do total do recorde histórico de 33 mil equipamentos em 2013, enquanto o Mercado Total chegará a um nível de aproximadamente 37% do total do recorde histórico de 83 mil equipamentos, em 2011.

A expectativa do mercado é continuar neste ritmo de crescimento constante, atingindo um mercado de Linha Amarela de 23 mil equipamentos e um Mercado Total de 38 mil unidades. O ano de 2020 foi surpreendente, sem dúvida, com demanda acima do esperado para vários segmentos de mercado. como mineração, agricultura, estradas etc. A maioria das Construtoras e Locadoras ouvidas neste trabalho classificou 2020 como um ‘ano muito bom’, mas que poderia ter sido ‘ainda melhor’ se houvesse mais investimentos por parte dos órgãos governamentais, incluindo municípios, estados e governo federal.

Seja como for, com a expectativa de crescimento do mercado em 22% para a Linha Amarela e 14% para o Mercado Total de equipamentos, os números acumulados indicam um crescimento constante em nível nacional, e não meramente uma ‘bolha de consumo’.

Nesse aspecto, alguns comentários de Construtoras e Locadoras durante o ano de 2020 confirmam tal tendência. Uma empresa de mineração, por exemplo, comentou que “para nossa área de atuação, com equipamentos de grande porte, [...] 2020 despontava como um ano fortíssimo de crescimento, como tinha sido 2019 ou até melhor, mas a pandemia da covid-19 deu uma freada”.

Famílias importadas como plataformas foram impactadas pela depreciação do real em relação ao dólar

Para outra empresa, ouvida em junho, a expectativa era que “teremos um 2º semestre com cara de continuidade, dentro das condições que estamos atravessando”. “Aqueles que estão posicionados e operando devem manter o mesmo nível. Uma parcela pequena do segmento será impactada pelas oportunidades significativas que ainda vão aparecer em 2020. Nada que alavanque fortemente nosso segmento, mas que seja suficiente para posicionar uma parte dos fabricantes de equipamentos, que pisaram no freio em excesso e já estão perdendo vendas. E para coroar aqueles que acreditaram moderadamente em investimento, e estão conseguindo um bom resultado”, previu na mosca a empresa.

ALERTAS

Como efeito colateral da pandemia, o mercado está sofrendo com a falta de equipamentos novos para entrega imediata, o que pode gerar um gargalo no atendimento a novas obras. “A ‘falta de peças’, sejam fabricadas no Brasil ou importadas, também vem provocando aumento no tempo de parada dos equipamentos”, disse uma das empresas ouvidas no Estudo.

Por sua vez, uma empresa da região Centro-Oeste (Mato Grosso) comentou que, com um mercado de infraestrutura em franco crescimento, ainda há dificuldades na aquisição e locação de equipamentos. “Com isso, as fábricas têm se aproveitado do evento covid-19, gerando um aumento de preços muitas vezes abusivo”, ela reclamou.

“Acredito que 2021 será ainda melhor se houver uma estruturação das fábricas para atender tanto a demanda de máquinas como a aquisição de peças. Também é necessário o governo federal estar [mais] voltado à infraestrutura do Brasil, rodovias, ferrovias e portos. A tendência do mercado de construção e de equipamentos é de aumentar a escala.”

Outra empresa enfatizou que os prazos médios de entrega da indústria não estão atendendo à demanda (principalmente em Caminhões e Implementos). Percebe-se, porém, um forte movimento de Dealers e Fabricantes para suprir a demanda, buscando reduzir os prazos de entrega de novos equipamentos.

No curto prazo, a intensidade de recuperação ainda depende da evolução da pandemia, em especial da continuidade da trajetória de redução do número de novos casos e óbitos. O efetivo controle da disseminação da covid-19 é particularmente importante para todos os setores, em especial Comércio, Serviços e, consequentemente, Óleo & Gás (cf. Tabela 4), área que vem apresentando desempenho inferior às demais, devido por um lado às restrições ainda em vigor e, por outro, ao comportamento cauteloso por parte das empresas, governo e população.

A indústria de fabricação de máquinas para construção produz equipamentos para construção residencial, pesada e de infraestrutura para diversos mercados. A demanda por produtos da indústria depende dos níveis de gastos privados com a construção, assim como de financiamento com taxas consideradas adequadas para o mercado (normalmente com bancos de fabricantes), financiamento do governo para projetos de infraestrutura etc.

Os fabricantes foram bastante impactados em 2020, pois os preços do aço experimentam volatilidade significativa durante a pandemia e, adicionalmente, o setor de equipamentos tem sido desafiado pela valorização do dólar e pela dinâmica da taxa de câmbio nos últimos anos. No curto prazo, tais fatores podem prejudicar tantos às exportações quanto às importações do setor.

SETORIAL

A Tabela 4 mostra a visão consolidada das Construtoras, Locadoras e Dealers sobre a oscilação da demanda nos principais mercados do Brasil para serviços de construção em 2020. Estes mercados estão divididos por setores de atividade.

A presente análise setorial não se traduz necessariamente em demanda para equipamentos novos, mas oferece uma visão dos principais ‘players’ do mercado, em diversas regiões e atividades, quanto à evolução dos setores.

De acordo com a sua percepção, cada empresa participante indicou – levando em consideração sua respectiva região de atuação – se a demanda para serviços ‘cresceu’ ou ‘diminuiu’ em 2020. Os votos foram consolidados e contabilizados, indicando numericamente o comportamento dos mercados.

Na ponderação dos votos recebidos para o mesmo mercado houve simultaneamente crescimento e redução, o que se explica pela diversidade de regiões em um país de grandes dimensões, como o Brasil. No rol de crescimento da demanda, os votos colocam Agricultura / Agribusiness / Florestal em 1º lugar (90% do mercado que mais cresceu e 10% que mais diminuiu), bem à frente do setor de Mineração (61% do mercado que mais cresceu e 39% que mais diminuiu). Em terceiro lugar, aparece Estradas.

Em Agricultura, o destaque do ano fica com o PIB do Agronegócio, que acumula alta de 6,75% em 2020 (até outubro de 2020). De acordo com o Cepea (Centro de Estudos Avançados em Economia Aplicada), a forte demanda externa, a excelente safra e o auxílio emergencial impulsionaram a produção do agronegócio. A tendência é que o PIB do setor continue em alta e feche o ano com um crescimento importante. No acumulado entre janeiro e julho, o crescimento do agro foi o maior da série histórica. Caso a perspectiva positiva seja confirmada, a tendência é que o agronegócio atinja 25% de participação no PIB do país, segundo projeções de especialistas.

Já em mineração, mesmo com a previsão do FMI (Fundo Monetário Internacional) de uma retração de 3% do PIB global em 2020, as 40 maiores mineradoras do mundo estão em excelente posição para enfrentar a turbulência. Até o momento, as 40 maiores empresas de mineração estão enfrentando a tempestade da covid-19 praticamente ilesas e, certamente, em melhor condição que outros setores.

Trata-se de um feito notável, dada a anunciada queda no crescimento global em 2020. A capacidade dessas empresas de ‘prover o futuro’ continua relevante no ambiente atual, já que muitos governos valorizarão o setor de mineração como um alicerce da recuperação econômica no pós-crise, como apontou a consultoria PwC.

Dentre os setores que tiveram destaques negativos no ano estão Comércio (82% do mercado que mais diminuiu e 18% que mais cresceu), Indústria e Óleo & Gás. No geral, a perspectiva é que os mercados possam reverter esta posição nos próximos anos.

O Comércio pode até apresentar uma melhora em suas receitas no final de 2020, provavelmente devido ao valor pago pelo auxílio emergencial. Para o setor de Óleo & Gás, o futuro pode ser alavancado pelas concessões que venham a ser concretizadas, enquanto a Indústria, apesar dos impactos, viu em setembro a produção crescer pelo 5º mês consecutivo, retornando aos níveis pré-crise.

Em um ambiente – por enquanto – favorável do ponto de vista financeiro, com crédito farto, confiança em alta e incremento (temporário) de renda, resultante do auxílio emergencial, destaca-se a contribuição da Indústria de Transformação, que aponta para um bom dinamismo e reposição da oferta adiante. Esses setores formam uma base da economia de qualquer país, e não é diferente para o Brasil.

Resultados apontam crescimento constante em nível nacional, sem ‘bolha de consumo’

Uma empresa participante indicou demanda retraída nos setores de Pavimentação, Usinas de Açúcar e Serviços Públicos. Outras duas empresas disseram que a Construção Leve e Pesada foram os dois setores mais atingidos em 2020, além da infraestrutura, pela queda de demanda nos últimos anos.

PROJEÇÕES

Tudo indica que o mercado brasileiro para equipamentos de construção deve continuar a crescer em 2021 (cf. Tabela 5) com o mesmo vigor deste ano. Crescimentos sustentáveis e consistentes nos mercados formam uma base sólida para o planejamento das empresas e do país, como deixam claro vários estudos em marketing e planejamento.

Este crescimento sustentável facilita o planejamento de demandas e de produção dos fabricantes, pois não apresenta sobressaltos, como picos e vales. Segundo comentários das empresas sondadas pelo Estudo, que representam um abrangente market share do mercado de equipamentos de construção, as expectativas quanto ao desempenho do setor em 2021 são muito positivas, sempre atreladas a ações do governo federal, como reformas, sustentabilidade fiscal, privatizações, taxa real vs. dólar adequada, novos marcos legais aprovados etc.

A Tabela 5 mostra as previsões do Estudo de Mercado para 2021, tanto na Linha Amarela, quanto para os Demais Equipamentos. As regras e observações técnicas feitas acima em relação à Tabela 3 aplicam-se igualmente a ela.

Conforme a Tabela 5, aponta-se um crescimento de 20% para os equipamentos da Linha Amarela em 2021, enquanto em Demais Equipamentos o crescimento tende a ser ainda mais forte, com resultado na casa de 31%. Na somatória dos equipamentos da Linha Amarela com os Demais Equipamentos, o crescimento fica em 25%.

Na Linha Amarela, a demanda prevista para Retroescavadeiras, Pás Carregadeiras e Escavadeiras representa 81% do total das 23 mil máquinas deste segmento. No Grupo, um fabricante mencionou que “a alta da taxa do dólar está impactando muito a venda de equipamentos importados neste ano, com tendência de impactar o ano de 2021”.

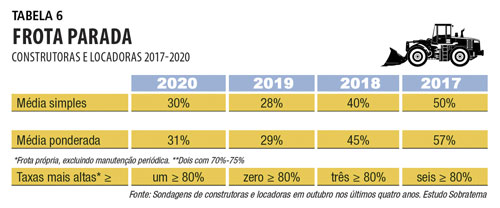

Outra expectativa dos fabricantes, é que haja uma taxa de utilização maior dos equipamentos, alavancando as vendas. A média simples de Frotas Paradas (cf. Tabela 6), excluindo-se a manutenção periódica normal, caiu de 50% em 2017 para 28% em 2019, permanecendo praticamente estável em 2020, em 30%.

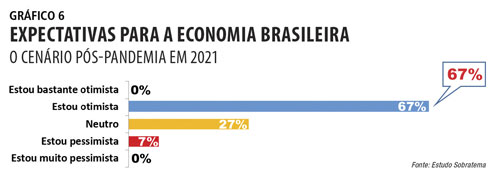

Os Gráficos 6, 7 e 8 revelam a visão das Construtoras e Locadoras em outubro de 2020, em relação ao próximo ano. Em geral, o resultado aponta para um alto grau de otimismo, um pouco maior (86%) em relação às empresas (cf. Gráfico 8), menor (70%) no que se refere ao setor de construção (cf. Gráfico 7) e ainda menor (67%) para a economia brasileira (cf. Gráfico 6).

Em meio à pandemia, mercado sofre com a falta de equipamentos novos para pronta-entrega

Todavia, algumas Construtoras e Locadoras (27%) votaram como ‘neutras’ (cf. Gráfico 6) em relação à economia brasileira e outras tantas (30%) ao setor de construção (cf. Gráfico 7) para 2021. Tais empresas admitiram que a expectativa de crescimento lento do PIB e o alto índice de desemprego têm gerado cautela em seu planejamento para 2021. Mencionaram ainda que “estamos com uma dívida interna acima de 85% do PIB brasileiro em 2020, serviços de infraestrutura patinando, taxa dólar alta, inflação em nível crescente e governo ainda negociando as reformas com o Congresso, como a tributária”, complementou.

A expectativa ‘bastante otimista’ e ‘otimista’ das empresas (cf. Gráfico 6) para a economia brasileira no ano de 2021 foi de 67%, caindo 22 pontos percentuais em relação à sondagem de 2020. O índice ‘neutro’ subiu 15 pontos percentuais em relação à sondagem realizada em 2019 para o setor de construção em 2020, o que demonstra que o mercado ainda não tem uma visão clara de como a economia irá se comportar no próximo ano. Por outro lado, o ‘pessimismo’ caiu 3 pontos percentuais em relação à sondagem realizada em 2019 para a economia brasileira de 2020.

Para o setor de construção (cf. Gráfico 7), o número de empresas que declararam uma expectativa ‘otimista’ e ‘bastante otimista’ para o setor em 2021 subiu 4 pontos percentuais em relação à sondagem anterior. O índice ‘neutro’ subiu 9 pontos percentuais em relação à sondagem de 2019, enquanto o ‘pessimismo’ caiu 3 pontos percentuais, indo a ‘0’ na atual sondagem.

No geral, a expectativa para o setor de construção está ‘bastante positivo’ para o setor em 2021. Na sondagem de outubro, a expectativa ‘otimista’ e ‘bastante otimista’ foi de 86% para o ano de 2021. Na sondagem para 2020 (realizada em 2019 para a expectativa das empresas em 2020), esse índice foi de 76%, ou 10 pontos percentuais abaixo. Já a resposta para ‘neutro’ caiu 11 pontos percentuais em relação à sondagem para 2020, ao passo que o ‘pessimismo’ se manteve inalterado em relação à sondagem de 2020.

PERCEPÇÃO

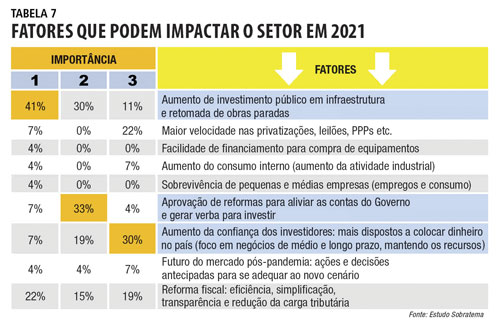

O grupo de Construtoras e Locadoras também foi convidado a escolher três fatores importantes para o êxito do setor de construção no período pós-pandemia da covid-19, já a partir de 2020. Em ordem de importância, os votos receberam pesos 1, 2 e 3 (sendo 1 o mais importante) e foram consolidados na Tabela 7.

O primeiro item apontado como sendo de maior relevância, totalizando 41% das empresas participantes (no total de 30), foi o ‘aumento de investimento público’ para o setor de construção no Brasil. Um participante comentou que “há expectativa de maior investimento público em infraestrutura, já que é um ramo gerador de empregos, advindo de medidas coerentes dos três poderes da República, que podem proporcionar maior confiança aos investidores”.

O segundo item apontado, totalizando 33% das empresas participantes, foi a ‘aprovação de reformas’ para aliviar as contas do governo. Como observou uma locadora com atuação nacional, “as principais ações que devem ser tomadas são as reformas tributária e trabalhista, juntamente com as privatizações”.

Nesse sentido, destaque-se que as contas públicas acumularam um saldo negativo de R$ 458,8 bilhões (6,4% do PIB). Assim, a dívida bruta avançou de 81,9% do PIB para 85,5%. Por isso, as reformas se tornam muito relevantes para o setor, na busca de espaço para investimento em obras.

Totalizando 30% das empresas participantes, o terceiro item destacado foi o ‘aumento da confiança’ dos investidores. Nesse ponto, uma empresa disse “acreditar que a forma mais rápida para acelerar a economia seja através de obras do próprio governo federal”. “Mesmo que haja burocracia, ainda é o meio mais rápido. É através dessas obras que haverá entrada de dinheiro externo e confiança do empresário em captar os recursos e investir”.

À título de conclusão, a análise desses três itens mais votados pelas empresas corrobora a percepção geral de otimismo em relação ao potencial de crescimento do setor de construção no Brasil. Portanto, é de se esperar que as previsões de vendas de equipamentos previstas para o ano de 2021 (cf. Tabela 5) tenham chances reais de se concretizarem.

*Mario Miranda é coordenador do Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção

Metodologia do Estudo de Mercado

Em sua metodologia de coleta de dados, o Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção compreende três etapas anuais: ‘previsão’, ‘estimativa’ e ‘valor final’. Assim, cada família de equipamento recebe uma previsão de demanda para o ano seguinte. Em seguida, já no ano seguinte, a previsão original é substituída por uma estimativa, já mais alinhada ao mercado. Passado mais um ano, essa estimativa é substituída pela quantidade final da demanda. Sendo assim, as quantidades de 2020 foram previstas originalmente em 2019 e estimadas em 2020 para melhor alinhamento com o mercado.

Essencialmente, o Estudo de Mercado se baseia em informações confidenciais fornecidas por fabricantes de equipamentos no Brasil. A Sobratema não faz uma contagem própria, de modo que as quantidades indicadas representam uma estimativa consolidada da coordenação para cada tipo de equipamento, observando que os fabricantes frequentemente oferecem estimativas e previsões bastante diferentes para o mesmo item.

Ainda são levados em consideração dados públicos de entidades profissionais e de classe, como Abimaq, Anfavea, Anfir e outras, bem como dados de importação.

Contabilizam-se 100% das vendas de equipamentos, mesmo sabendo-se que há compras realizadas por setores fora da construção, com exceção de Tratores de Pneus pesados. Para Caminhões Rodoviários (Carrocerias sobre Chassis), especificamente, as quantidades indicadas não decorrem de informações confidenciais fornecidas por fabricantes, mas de estimativas feitas pela Sobratema de quantidades demandadas por empresas do setor de construção, a partir de dados publicados pelas entidades citadas acima.

Como é feito o Estudo de Mercado

Já na 14ª edição, o Estudo Sobratema do Mercado Brasileiro de Equipamentos para Construção é a principal referência sobre a demanda do mercado de máquinas pesadas no Hemisfério Sul. Anualmente, seus resultados são divulgados de forma consolidada, sendo que nenhum dado é publicado de forma individual, de forma que possa se identificar o autor.

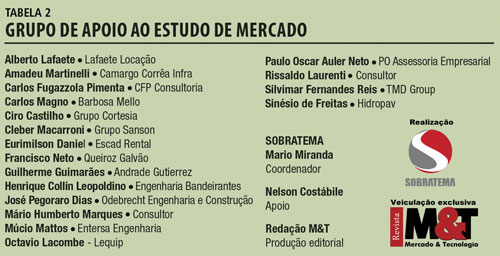

O processo se beneficia ainda de conselhos e opiniões de membros do Grupo de Apoio (cf. Tabela 2), embora os participantes recebam somente os resultados consolidados.

A maior parte dos resultados das sondagens com Dealers e empresas que compram equipamentos é apresentada em forma de porcentagem, para facilitar comparações. O Estudo é composto por três grupos principais, que mantêm uma regra de confidencialidade absoluta em relação às informações fornecidas. Confira abaixo.

Grupo de Fabricantes – Reúne-se anualmente em outubro, abrangendo fabricantes de equipamentos que vendem máquinas no Brasil, seja com fabricação nacional ou por meio de importação. Com participação aberta, o levantamento é essencialmente quantitativo.

Grupo de Dealers – Reúne-se três vezes por ano, via teleconferência, para analisar os resultados da sondagem da qual todos participam com dados qualitativos e quantitativos. Compreende mais de uma dúzia de empresas convidadas, que juntas representam mais de 60% do mercado nacional.

Grupo de Compradores – A sondagem de Compradoras é feita duas vezes ao ano, envolvendo aproximadamente 30 Construtoras e Locadoras que compram equipamentos de construção. Integram o Grupo empresas grandes, médias e pequenas, do Norte ao Sul do país. A composição da sondagem é variável, mas há um núcleo de empresas com participação recorrente.

Os resultados são divulgados de forma consolidada e nenhum dado é publicado de forma individual, de forma que possa se identificar o autor. O processo se beneficia de conselhos e opiniões dos membros do Grupo de Apoio (cf. Tabela 2), embora os participantes recebam somente os resultados consolidados. A maior parte dos resultados das sondagens com Dealers e empresas que compram equipamentos é apresentada em forma de porcentagem, para facilitar comparações.

Destaque Pós-Venda anuncia homenageados

Iniciativa homenageia as empresas com melhor desempenho em serviços no país

Durante o evento Tendências no Mercado da Construção, o Núcleo Jovem da Sobratema anunciou as empresas homenageadas pelo Destaque Pós-Venda 2020. Neste ano, a homenagem – que reconhece a excelência dos serviços de atendimento ao cliente – contemplou cinco categorias, recebendo número votação recorde (+45% sobre 2019). Confira a lista no quadro, por ordem alfabética.

Momento é de otimismo no setor, apontam especialistas

Promovido pela primeira vez em formato híbrido, o Evento Tendências 2020 contou com a participação de especialistas de diferentes áreas. Para Carlos Pacheco Silveira, presidente do Conselho Superior do Sindicato da Indústria da Construção Pesada de São Paulo (Sinicesp), o mercado já começou a reagir, após a ‘paradeira’ provocada pela pandemia. “Temos uma expectativa melhor para 2021, com as empresas se organizando e bem mais otimistas”, afirmou Silveira, que também é presidente da Conter. “Mas o grande indutor do crescimento é o governo, por meio de investimentos em infraestrutura, que podem estimular inclusive a transferência de tecnologia para a nossa indústria.”

O presidente da Sobratema, Afonso Mamede, também ressaltou o momento de retomada. “O ano termina aquecido, faltando equipamento no mercado inclusive”, afirmou. Abordando a situação das empresas, o diretor da Raiz Consultoria, Yoshio Kawakami, destacou que a pandemia provocou uma grande disparidade entre empresas, setores, regiões e até mesmo atividades dentro do mesmo segmento. “Tivemos a impressão de que foi um ano muito difícil”, afirmou Kawakami, que também é diretor técnico da Sobratema e colunista da Revista M&T.

Segundo ele, as empresas fizeram caixa para esperar pelo pior, mas muitas não precisaram, pois o mercado funcionou bem. “Para algumas, inclusive, foi o melhor ano da história”, disse. “Para esses, um pouco de contenção em 2021 pode ser bom. Para quem teve dificuldade, pode ser um ano de crescimento rápido, porém com desafios na cadeia de fornecimento.”

Em evento híbrido, especialistas traçaram projeções positivas para 2021

Por sua vez, o jornalista e economista Luís Artur Nogueira previu uma recuperação econômica em V, projetando um avanço de +5% no PIB global em 2021, após retrair -4,5% em 2020. “Desde que haja uma vacina segura, eficaz e em larga escala”, alertou. O economista afirmou que 2021 é o ano de colocar a economia brasileira de volta aos trilhos.

“Após o segundo turno das eleições, se espera uma retomada da agenda de reformas, que ficou engavetada com a pandemia”, avaliou Nogueira, prevendo uma retomada lenta, mas consistente, de +3,5% em 2021. “Mas ainda precisamos de paz política e institucional para atrair o investidor estrangeiro para a infraestrutura.”

Saiba mais:

Tendências: sobratematendencias.com.br

Mais matérias sobre esse tema

Av. Francisco Matarazzo, 404 Cj. 701/703 Água Branca - CEP 05001-000 São Paulo/SP

Telefone (11) 3662-4159

© Sobratema. A reprodução do conteúdo total ou parcial é autorizada, desde que citada a fonte. Política de privacidade